程序化交易的基本類型

admin

(1)久期平均。久期平均(Duration Averaging)交易方式是指低買高賣,即在股票組合價(jià)格較低時(shí)買入,在股票組合價(jià)格較高時(shí)賣出,從而獲得價(jià)差收益。而要衡量股票組合的價(jià)格是低還是高,需要考慮股票組合的合理價(jià)格以及持有成本等影響價(jià)格敏感性的因素。當(dāng)股票組合價(jià)格長期維持在一個(gè)特定的價(jià)格區(qū)域時(shí),這一策略很有效。但是,當(dāng)股票組合價(jià)格處于單邊下降行情或單邊上升行情中時(shí),如果采用久期平均交易策略投資者將遭受一定損失。在單邊下降行情中,當(dāng)股票組合價(jià)格下降到事先設(shè)置的價(jià)格區(qū)域的下限時(shí),程序化交易已自動(dòng)完成買入該股票組合的交易,雖然股票組合價(jià)格持續(xù)下降,但投資者喪失了以較低的市場(chǎng)價(jià)買入股票組合的機(jī)會(huì)。久期平均交易策略常應(yīng)用于程序化交易發(fā)展初期,股票價(jià)格長期保持在一個(gè)區(qū)域的情況。由于久期平均交易策略是在價(jià)格下跌時(shí)買進(jìn),在價(jià)格上漲時(shí)賣出,故其對(duì)價(jià)格波動(dòng)沒有負(fù)面影響,相反,還起到了減少價(jià)格波動(dòng)幅度、平抑價(jià)格波動(dòng)的作用。

(2)組合保險(xiǎn)。組合保險(xiǎn)(Portfolio Insurance)交易類型是指當(dāng)市場(chǎng)處于下跌市中,對(duì)股票組合最小價(jià)值的一個(gè)保全措施安排;同時(shí),當(dāng)價(jià)格上漲時(shí),股票組合仍不失去盈利的機(jī)會(huì)。也就是說,為股票組合確保了一個(gè)最低的收益率,同時(shí)股票組合又不失去從市場(chǎng)有利變動(dòng)中獲利的機(jī)會(huì)。例如,購買S&P500股指期貨的投資者可以再買入S&P500看跌期權(quán),從而獲得以預(yù)先確定的價(jià)格水平賣出該指數(shù)的權(quán)利。如果S&P500指數(shù)下跌至低于預(yù)先設(shè)定的價(jià)格水平,投資者就可以執(zhí)行看跌期權(quán),將損失鎖定在預(yù)期范圍內(nèi);如果S&P500指數(shù)上漲了,投資者放棄行使看跌期權(quán),在較高價(jià)格賣出股指期貨平倉,其獲利為上漲的股指期貨盈利減去購買看跌期權(quán)支付的成本。

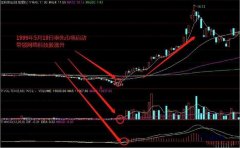

(3)指數(shù)套利。指數(shù)套利(Index Arbitrage)是套利者利用程序化交易在指數(shù)現(xiàn)貨市場(chǎng)與指數(shù)衍生品市場(chǎng)之間,利用兩類產(chǎn)品在不同市場(chǎng)上出現(xiàn)的瞬間定價(jià)的差異迅速實(shí)現(xiàn)賤買貴賣的交易,并從中獲得價(jià)差收益。它是目前程序化交易中應(yīng)用最廣泛的一種交易策略,一般發(fā)生在股票指數(shù)的現(xiàn)貨市場(chǎng)和期貨市場(chǎng)。由于股票指數(shù)期貨的價(jià)格與股票指數(shù)現(xiàn)貨的價(jià)格存在一個(gè)均衡關(guān)系式,故在任意一個(gè)時(shí)點(diǎn)上兩者的價(jià)差(spread)滿足一定的特征,當(dāng)價(jià)差大到足以超過無風(fēng)險(xiǎn)利率并能夠抵補(bǔ)所有的交易費(fèi)用時(shí),理論上講,就可以進(jìn)行指數(shù)套利。在現(xiàn)實(shí)中,還需要看套利標(biāo)的構(gòu)建的可行性及其構(gòu)建成本等因素。目前在紐約股票交易所,利用程序化交易來完成的這類指數(shù)套利交易占整個(gè)程序化交易日均交易總量的10%—25%。

(4)量化交易。量化交易(Quantitative Trading)是指依據(jù)一個(gè)混合的數(shù)量模型來進(jìn)行一攬子股票的買賣,該數(shù)量模型既遵從于市場(chǎng)內(nèi)在的規(guī)律,又照顧到股票的歷史性和理論邏輯的相關(guān)關(guān)系,將股票分類為價(jià)值被高估的股票和價(jià)值被低估的股票。這類交易也使用期貨和期權(quán)等工具,但與前面談到的指數(shù)套利交易策略所不同的是,量化交易的交易規(guī)模和市場(chǎng)時(shí)機(jī)的選擇并不試圖與指數(shù)期貨所對(duì)應(yīng)的基準(zhǔn)指數(shù)相匹配,也不需要與基準(zhǔn)指數(shù)所包含的一攬子成分股組合相匹配。通常情況下,量化交易的組合要比基準(zhǔn)指數(shù)的組合更狹小,更多地集中在特定的產(chǎn)業(yè)或者特定的市場(chǎng)板塊上,而不像基準(zhǔn)指數(shù)反映的是全市場(chǎng)或綜合性市場(chǎng)的概念。量化交易使用期貨、期權(quán)等衍生產(chǎn)品主要是為了對(duì)沖整個(gè)組合的風(fēng)險(xiǎn)敞口,而不是用于套利。

量化交易策略的發(fā)展是與各種市場(chǎng)指數(shù)類型的發(fā)展相互關(guān)聯(lián)的,如各種風(fēng)格類指數(shù)的多樣化等。量化交易策略通常由具有量化分析背景的人開發(fā),但任何投資者都可采用。頂尖的量化交易公司如文藝復(fù)興科技公司(Renaissance Tech.)、摩根士丹利流程驅(qū)動(dòng)交易部、D.E.肖量化基金等。但是,2007年量化交易崩潰,高盛全球阿爾法基金資產(chǎn)從2007年的120億美元縮水到2008年的25億美元。許多量化交易公司損失巨大。

(5)算法交易。算法交易(Algorithmic Trading)是運(yùn)用較為復(fù)雜的數(shù)學(xué)模型來確定訂單最佳的執(zhí)行路徑、執(zhí)行時(shí)間、執(zhí)行價(jià)格及執(zhí)行數(shù)量的交易方法。算法交易可以用于大單指令分拆,尋找最佳路徑和最有利的執(zhí)行價(jià)格,以降低市場(chǎng)的沖擊成本,提高執(zhí)行效率和訂單執(zhí)行的隱蔽性。

高頻交易是一類特殊的算法交易,它利用超級(jí)計(jì)算機(jī)以極快的速度處理市場(chǎng)上最新出現(xiàn)的快速傳遞的信息流,并進(jìn)行買賣交易,計(jì)算機(jī)不斷地根據(jù)市場(chǎng)行情的變化做出極快的反應(yīng)。市場(chǎng)莊家、養(yǎng)老基金、對(duì)沖基金等機(jī)構(gòu)投資者大量使用算法交易。大玩家包括瑞士信貸第一波士頓、高盛、美林、摩根士丹利等。瑞士信貸第一波士頓使用游擊隊(duì)和狙擊手算法:游擊隊(duì)算法悄悄地從公開交易和暗池交易查找流動(dòng)性,以降低信號(hào)傳遞;狙擊手算法則在暗池和跨網(wǎng)絡(luò)工作。美林銀行的伏擊算法在股票自動(dòng)化策略執(zhí)行系統(tǒng)(EASE)上執(zhí)行大訂單,達(dá)到最小市場(chǎng)沖擊;切片算法,基于市場(chǎng)流動(dòng)性控制訂單;大宗交易算法,對(duì)1400證券做大宗交易并有賣空交易能力。花旗銀行的匕首柄(Dagger)算法,對(duì)20多個(gè)市場(chǎng)尋找異常現(xiàn)象。