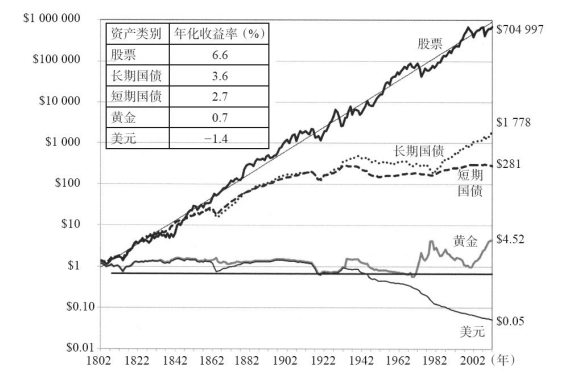

股票/長短期國債等長期收益率歷史匯總

admin

有些人認為這一收益率是不可持續的,因為這一收益率幾乎是實際GDP(3%~3.5%)的兩倍。但這種看法是錯誤的。即使經濟完全不增長了,資本收益率也將為正,因為資本是一種稀缺資源,就像勞動力要獲得正的工資,土地要獲得正的租金一樣。如前所述,股票的總體收益率假設所有的股息與資本利得都會再投資于證券市場,這就使得股票收益率的增長速度遠高于股票財富總值或GDP的增長速度。

表5-1總結了美國股票在不同時期的年收益率。注意,股票的真實收益率在前述三個主要階段中表現得異常穩定:1802~1870年為6.7%, 1871~1925年為6.6%,1926~2012年為6.4%。即使在二戰后的這段時期內,美國經歷了過去200年中所發生的各種通貨膨脹,股票的實際年平均收益率仍然達到了6.4%。這一收益率實際上和股票在之前125年中的實際收益率相等,而那一時期總體上來看并沒有通貨膨脹。股票是真實資產的代表,它在長期內以通貨膨脹率的速度增值,因此股票的實際收益率不會受到價格水平變化的損害。

表5-1 股票、黃金的實際收益率與通貨膨脹(1802~2012年)

2.風險=算數收益率的標準差。

3.全部數據均以百分數(%)表示。

盡管我們的社會在過去兩個世紀中經歷了劇烈變動,股票收益的長期穩定性依然持續。美國從一個農業化國家發展為工業化國家,又發展到今天這樣一個以服務業與科技為導向的后工業化經濟。世界也由金本位制度轉變為紙幣本位制度。在過去,信息傳遍全國需要一個周的時間,如今在瞬間內即可傳遍全國,甚至全世界。盡管影響股東財富的基本因素發生了天翻地覆的變化,股票的收益率仍然異乎尋常的穩定。

但是,股票收益率的長期穩定性不保證短期收益也同樣穩定。1982~1999年,在美國歷史上最大的牛市期間,經通貨膨脹調整后的股票收益率高達13.6%,超過歷史平均值的1倍以上。1966~1981年的這15年里,股票收益率十分慘淡,年均收益率只有0.4%,連通貨膨脹率都沒跑贏,隨后就出現了這一超常收益率。然而,大牛市帶動股票極度走高,股市的估值創下歷史新高,也讓接下來10年中的股票收益乏善可陳。當股市于2000年見頂之后,隨后發生的股市熊市與金融危機讓股票收益再度走低,在接下來的12年里,實際收益率只有0.3%。