中央銀行貨幣政策對股票價格的影響

admin

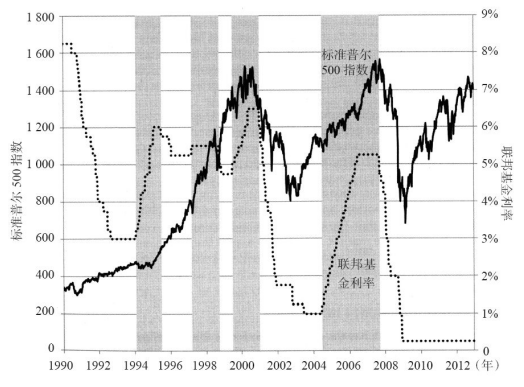

債券市場遭遇了滅頂之災,10年期國債的收益率在1994年暴漲了接近15個基點,這也是多年來的最慘重的損失。盡管美聯儲已經加速收緊貨幣政策,但股票市場在4月份之后開始企穩并反彈。當美聯儲在1995年7月6日最終降低利率來應對疲軟的經濟時,標準普爾500指數站在了554點上,比美聯儲開始提高利率時的點位高出15%。

圖14-2 標準普爾500指數與聯邦基金利率(1990~2013年)

在美國經濟擺脫了亞洲金融危機的影響之后,美聯儲于1999年6月30日再度收緊貨幣政策,標準普爾500指數此時升至1373點。但股票價格持續攀升,標準普爾500指數在2000年3月24日觸及1527點的歷史性高點,較上年6月份增加了12%。在這幾次情況下,那些在美聯儲提高利率之后退出股市的投資者丟掉了大筆的股票收益。

在牛市于2000年年初見頂后,美聯儲直到2001年1月3日才開始降低利率,而股市此時已跌回到1999年6月美聯儲剛開始提高利率時的水平。但2001年1月份離市場反彈還遠得很,因為股市一直下跌到2002年10月份,標準普爾500指數在此時觸及5年來的新低:776.76點。當美聯儲于2004年6月30日開始實行緊縮性的貨幣政策時,標準普爾500指數處于1141點。但此時還遠非退出股市之時,因為牛市一直持續了3年之久,股市最終在2007年10月收于1565點的歷史性高點之上,比美聯儲開始緊縮性貨幣政策時的點位漲了37%。由于金融危機開始對經濟產生影響,美聯儲于2007年9月首次開始實施量化寬松政策,此時距離市場見頂時間只有3個周,顯然還沒到大量進貨的時候。

總之,1994~2012年年末,在美聯儲首次放松銀根與首次緊縮銀根期間進行股票投資時,大盤在此期間的累計收益率(剔除了股息收益)為55%。而那些實施買入并持有策略的投資者實現的收益率為212%,幾乎是前者的4倍。

有一個理由可以很好地解釋股票為何沒有像以前那樣對美聯儲的政策作出反應。那就是投資者已經學會觀察及預測美聯儲的貨幣政策,緊縮及擴張性貨幣政策的效果均已被市場所折現。如果投資者預期美聯儲將采取緊縮性貨幣政策來穩定經濟,在美聯儲開始作出穩定經濟的行動之前,股票價格就已經將這一信息反映進來。