不要依據經濟指標來決策股票買賣時機

admin

成功的投資者應該清楚一個正常的商業周期何時開始,會經歷怎樣的階段,尤其對近期的商業周期要更為關注。畢竟我們不能確保預見過去持續了三四年的周期,將來是否還會持續這么長的時間。

熊市和牛市都不會輕易終結。市場總會經歷幾次艱難的拉鋸調整,反復捉弄或淘汰那些身在其中的投機商們,直到當所有有能力繼續堅持的人都被迫退出市場,沒有人再在意現在的這個市場趨勢為止。然而,此時大盤卻最終反轉,變成新的趨勢。可見,大多數情況都是大眾心理在起作用。

熊市常常在大勢還在持續走低之時就已經終止了,原因在于股價是對未來幾個月里將要發生的政治、經濟和世界范圍內的大事件的預期,或者說是“折現”。在我們政府的一系列經濟指標中,股市指標不同步也不滯后,而是有前瞻性的經濟指標。股票市場有能將一切大事件和基本條件轉化成經濟效應的杰出洞察力,它會影響正在發生的和對國家意義重大的事物。市場不是由華爾街所控制的,而是由全國數以百萬計的投資者和大型投資機構所決定的,并且市場行為總是對于預期利好或是利空的一致認同—比如我們的政府正在做什么、將要做什么、效果會怎樣等。

同樣,牛市也通常是在蕭條期開始之前就轉升為跌。正因為如此,我們建議不要依據經濟指標來決策股票的買賣時機。然而,還是有許多投資公司在做這件事情。

許多經濟學家的預測也并不如想象的那么靠譜,即使是總統也不得不付出沉重的代價來學習這一課。例如1983年年初,經濟正在復蘇的頭幾個月,里根總統的經濟顧問班子就盲目擔心資本部門不會很強勢,這是顯示專家意見并不及我們想象中那么可靠的第一個例子。如果分析過歷史趨勢,他們就應該知道在復蘇初期資本品的需求從來都不會很大。美國1983年第一季度的經濟尤其如此,當時工廠的產能利用率都不高。

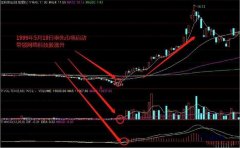

只要參考之前的市場周期,就可以把握工業企業在不同時期的發展順序。如此研究可以發現,生產諸如鐵路設備、機械或其他資本品的行業在商業周期或是股市周期中,變動往往滯后于平均水平。這一知識會幫助你認清市場周期所處的位置,當這些行業開始啟動時,你就應該考慮見好就收了。2000年年初,為互聯網提供物資和基礎技術的電腦公司和通信設備供應商,就一起成為周期最后階段才啟動的行業。

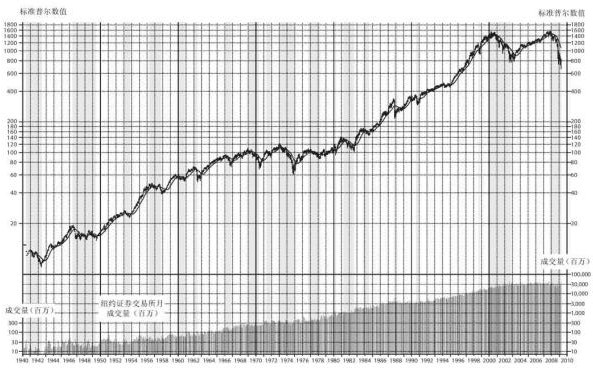

如果想要更多地了解市場周期和美國經濟發展的長期歷史關系,可以致信給有價證券研究公司(波士頓401區,Wareham大街27號,MA02481),并索要一份該公司的長期掛圖。2008年,每日股價圖公司繪制了一份展示1900~2008年主要股票市場和經濟事件相關聯系的長期掛圖。

有些股票市場平均指數圖,還包括一年中的主要新聞事件。如果你要持續研究的話,這一點尤其重要。這樣,你就同時擁有了股票平均指數歷史數據和影響它們趨勢的歷史事件,這將有助于你對諸如新總統上任、關于戰爭的謠言、工資和物價的控制、貼現率變化和民眾恐慌等事件帶來的股市反應。下面這張標準普爾500指數線圖(見圖9-1),展示了過去幾個伴隨著熊市的周期的情況。

圖 9-119 41~2009年的標準普爾指數