阻尼在量化交易模型的運用

2024-06-28 17:15

來源:量化交易模型

作者: 量化交易模型

關注格雷厄姆網在線:

-

-

掃描二維碼

關注√

格雷厄姆網微信

在線咨詢:

-

掃描或點擊關注格雷厄姆網在線客服

阻尼在量化交易模型的運用

在物理學中,引起一個與振動速度大小成正比,與振動速度方向相反的力,這個力即為阻尼力。我把這個概念移植到量化模型中。做過量化模型的都知道,當我們定下一個多空轉換的值后,雖然回測數據不錯,但實戰總發現一個問題,就是被反復打臉,剛剛做多,系統就提示做空;剛剛做空,系統又提示做多。如果把系統調整,就會出現整體反應比較遲鈍,導致效果不佳。那么我們設想,能不能把做多條件和做空條件做成兩個其他條件,在不符合做多做空的時候,我們就看當前狀態,當前是多的維持做多,當前的空的維持做空。這就是在系統中使用了阻尼。

舉個例子,經典的海龜系統就是一個阻尼系統,因為做多的條件是要收盤價突破20日里的每天最高價中的最高價,而做空的條件是要收盤價突破10天里的每天最低價中的最低價,不符合上述兩個條件的延續昨天的狀態。

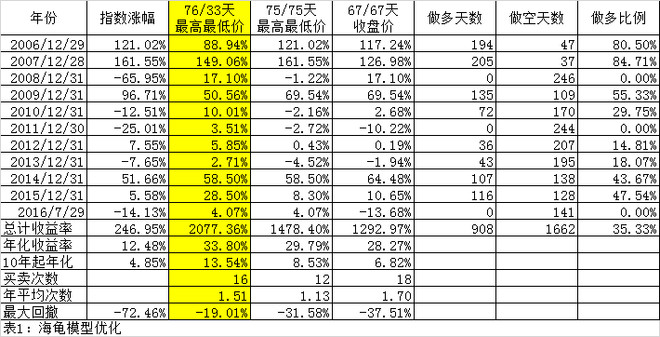

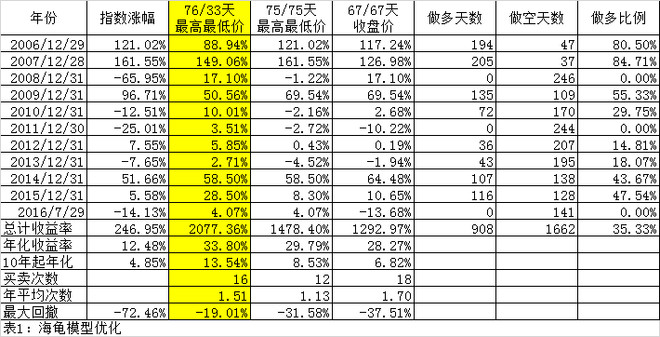

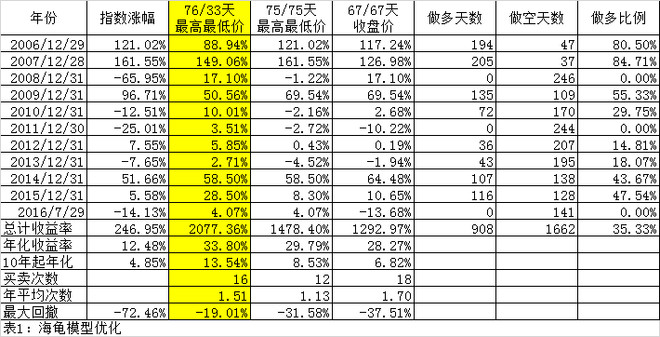

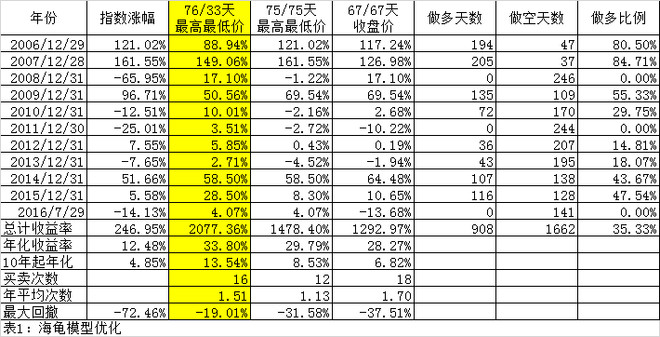

當然我用滬深300指數作為標的,做空時買入企債全價指數000013,兩個參數優化到76/33(好像也正好是一倍的關系),從2006年起到7月29日收盤竟然高達20倍的收益,而且10年多只操作了16次,補充一點,即使把今年的數據全部去除后優化,得到的最優結果還是這個。如果我們不用阻尼,也就是說買入賣出的天數相同,即使買入條件用最高價,賣出條件用最低價,最佳天數調整到結果總收益率還是從2077.36%跌到1478.40%。那么如果不用最高價最低價,而都用收盤價呢?效果就更差了,總收益跌到了1292.97%。也就是說,做多做空的條件越相同,也就是毫無阻尼,效果就越差。

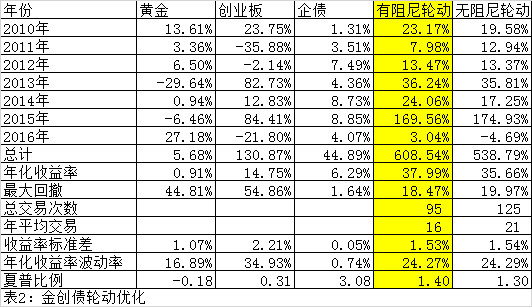

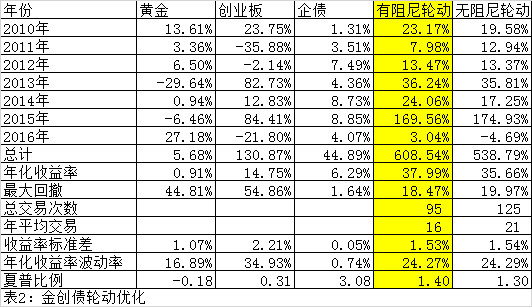

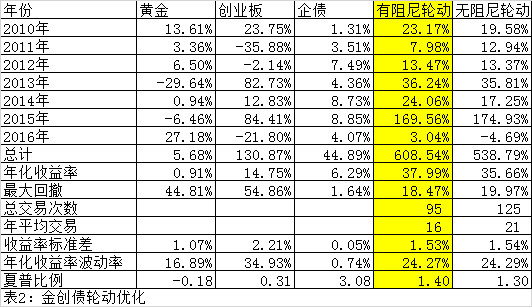

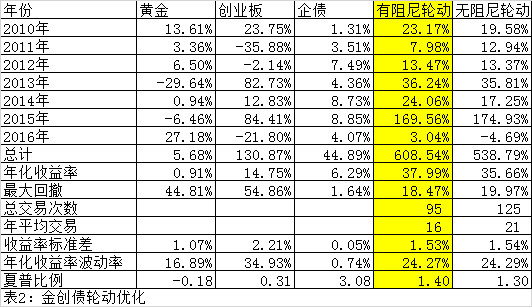

上面講的是單品種,如果是多品種呢?我們還是看我的金創債輪動。為了避免過度擬合,我們把10-15年的數據作為回測優化數據源,16年的數據作為驗證,在增加阻尼后,從表2看到無論從年化收益率、最大回撤、年平均交易次數、夏普比率等均有提升。

我只給出一個思路和結果,別問我這個阻尼值是多少,Flitter的銀行輪動,所有的都公開了,唯獨只有閾值(也就是阻尼值)沒公開,所以大家會看到明明持有的銀行股票已經在F大的排名中不是第一名了,但還是要“讓子彈飛”一會,結果效果最佳,其原理是一樣的。

在其他很多實戰量化模型中,適當增加阻尼,會使得效果錦上添花。

本文由東方銅牛網編輯,轉載 阻尼在量化交易模型的運用 請注明文章地址。

本文由東方銅牛網編輯,轉載 阻尼在量化交易模型的運用 請注明文章地址。

廣告

熱門搜索

相關文章

廣告

|大學股票

頻道

|大學股票

頻道