期貨套期保值成功與失敗案例

admin

期貨套期保值成功和失敗案例

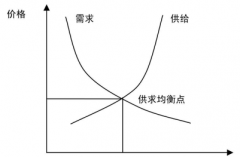

套期保值交易的結果有兩種,一是成功,二是失敗。成功和失敗的關鍵是投資者是否能夠看準行情,下面來分別看一個成功和失敗的案例。棕櫚油在我國基本屬于完全依賴進口的植物油品種,因此國內的貿易商在采購棕櫚油的時候,面臨著很大的不確定性,也就是面臨著很大的風險。為了控制風險,國內貿易商可以選擇在國內賣出相應的棕櫚油期貨合約進行賣出保值。

20××年10月10日,國內某棕櫚油貿易商在國內棕櫚油現貨價格為8270元/噸時,與馬來西亞的棕櫚油供貨商簽定了1萬噸11月期的棕櫚油定貨合同,棕櫚油CNF價格為877美元。按照當日的匯率及關稅可以計算出當日的棕櫚油進口成本價在8223元/噸,按照計算可以從此次進口中獲得47元/噸的利潤。

由于從定貨到裝船運輸再到國內港口的時間預計還要35天左右,如果價格下跌就會對進口利潤帶來很大的影響。

于是,該貿易商于10月10日在國內棕櫚油期貨市場賣出12月棕櫚油合約1000手進行保值,成交均價為8290元/噸。

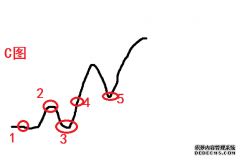

到11月15日,進口棕櫚油到港卸貨完備,該貿易商賣出10000噸棕櫚油現貨,價格為7950元/噸;同時在期貨市場上買入1000手12月棕櫚油合約進行平倉,成交均價為7900元/噸。

通過此次套期保值交易,該貿易商規避了棕櫚油市場下跌的風險,保住了該貿易商的47元/噸的進口利潤并從期貨市場額外獲得了70萬元贏利。

需要強調的是,賣出套期保值的關鍵在于鎖定利潤,根本目的不在于盈利,盈利機會本身也較小。如果企業沒有參與套期保值操作,一旦現貨價格走低,就必須承擔由此造成的損失。因此,賣出套期保值規避了現貨價格變動的風險,鎖定了未來的銷售利潤。

下面再來看一個失敗的案例,某企業是制造電線電纜的專業廠家,為了避免鋁價上漲導致生產成本增加,該企業長期在期貨市場進行買入鋁期貨套期保值交易,并在營業部期貨賬戶上持有鋁期貨多頭頭寸。

20××年12月1日、2日該企業分別買入鋁合約40手、30手,成交價格分別為19400元/噸和19250元/噸,于12月25日以17000元/噸的價格全部平倉,從套期保值的結果來看,期貨市場大幅虧損。

這次的套期保值最終以失敗告終,失敗的主要原因是企業在買入套期保值之后,現貨市場和期貨市場的鋁都持續回落。因此,導致企業在現貨市場與期貨市場同時出現虧損。