資金分析法的運用

admin

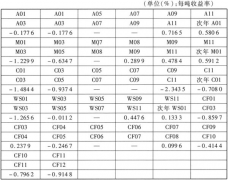

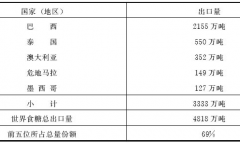

對于國內的農產品期貨來說,正常情況下,套保者參與交易的價位只有兩個,一是賣出套保成本價位,二是買入套保成本價位。套保者操作的唯一依據就是“算賬”,當期貨價格遠高于現貨價格時,他們就會做空,當期貨價格遠低于現貨價格時他們就會做多。我們可以通過計算套保者的買賣成本價位,來估算出市場價格的支撐或阻力所在。值得注意的是,有些時候,套保者和投機者的角色也會發生轉換。如果投機者在賣出套保價位強行接貨,投機者也就代替套保者發揮了作用。如果套保者在完成與購銷貨物對等的交易后,繼續利用手中資金對價格進行拉升或打壓,這樣的套保資金就具備了投機的性質。

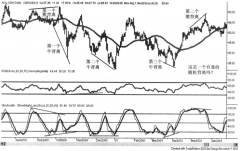

銅市中,美國商品交易委員會(CFTC)每周公布紐約商業交易所(COMEX)銅的大戶持倉報告。報告中的非商業性持倉就是主要投機者(基金)持倉,商業性持倉指的是套保者(銅的貿易商和生產商)所持有的部位。歷史上,宏觀對沖基金基本主導了銅價走勢,但隨著老虎基金在2000年初關閉后,活躍在市場中的則主要為中小型技術性投機基金。在2003年前后的銅價變化中,這些基金屢屢受挫,其持倉反而成了市場的“反向指標”。不過,基金的建倉或砍倉過程仍對價格的波動起到巨大的推動作用,從持倉報告中找到基金建倉或平倉的蛛絲馬跡,能夠幫助我們更好地把握市場的走勢。

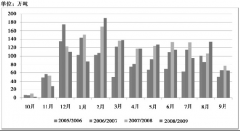

萬變不離其宗,任何資金力量的成功運作都離不開“順勢”,而市場大勢卻是由基本面來決定的。在2002年的中國黃大豆期貨市場中,雖然套保力量相當強大,但是基本面上出現的黃大豆供應短缺,使其最終成為弱者。這說明,無論是投機力量還是套保力量,在運作上如果不取得基本面的配合,就算一時也能夠興風作浪,但最終都很難成功。“基本面是市場走勢的靈魂,資金是市場波動的基石”這是我們應該牢記的。