市凈率的使用與相關研究成果

admin

格雷厄姆與多德認為,和市盈率與股息收益率一樣,市凈率也是股票收益的重要決定因素。

(我們)認為,在買賣某只股票之前,公眾至少應該關注一下其賬面價值……如果股票投資者足夠聰明的話,他至少應該搞清楚如下幾點:首先,它為這家企業實際支付的價值是多少;其次,他付出的資金都購買了哪些有形資產。

盡管法瑪與弗蘭奇發現,在解釋其作于1992年的股票橫截面收益研究成果這一過程中,市凈率這一估值指標略好于股息收益率或市盈率,但是,使用賬面價值作為估值標準存在著概念性問題。賬面價值無法反映資產的市值變化,它也不能將研發成本列入資本支出中。實際上,1987~2012年這段時期里,我們所做的研究表明,賬面價值對收益率的解釋力沒有股息收益率、市盈率及現金流那么強。鑒于知識產權對于一家公司價值的增值作用越來越重要,賬面價值在預測公司的未來價值方面存在不少缺陷。

規模標準與價值標準的結合

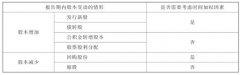

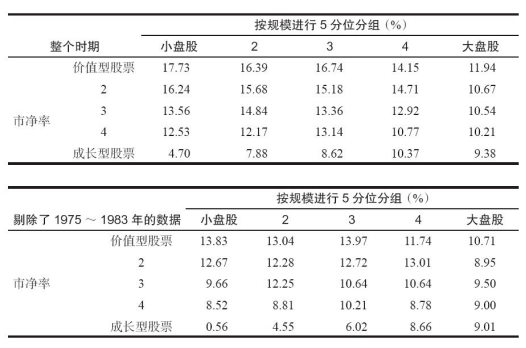

表12-5總結的是1958~2006年,股票按照規模與市凈率分成25個5分位分組的年復合平均收益率狀況。

在剔除了1975~1983年這一時期之后,小盤股的收益率不出所料的銳降。但是,值得一提的是,價值型小盤股與成長型小盤股收益率之間的差額仍然較大,實際上沒有變化。

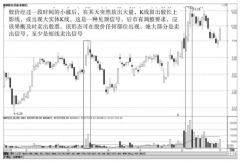

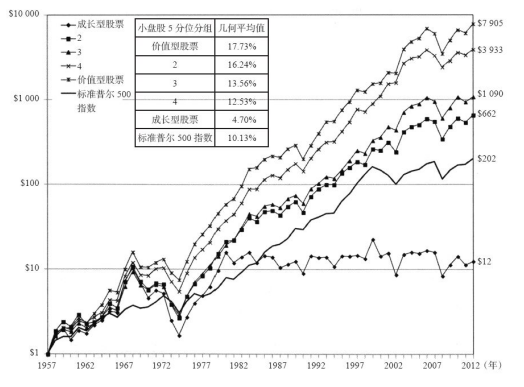

圖12-5顯示了成長股與價值股市值最低的5分位分組在1975~2012年累積收益率之間的巨大差額。自1997年12月以來,投資在小盤成長型股票上的1000美元截至2012年年末的累積收益將達12481美元。與之相反的是,小盤價值型股票的同期累積收益則令人咋舌:790萬美元!

圖12-5 小盤成長型股票與價值型股票的收益率(1957~2012年)

這意味著小盤價值型股票的歷史收益率比有效市場的預測值高出了7.5%,而小盤成長型股票的歷史收益率比有效市場的預測值低了7%。