期貨交易如何進(jìn)行止損

admin

首先,應(yīng)該把風(fēng)險控制放在第一位,每一次進(jìn)場交易都應(yīng)該考慮到此次交易風(fēng)險是否可控以及如何控制。比如選擇合約月份時,作為一般投機(jī)者(保值者除外),應(yīng)該選擇交易最活躍或次活躍的月份,而不應(yīng)該選擇交易不活躍的月份,因為一旦做錯了方向,活躍月份因參與的人較多,能及時止損,而不活躍月份因參與的人較少、流動性差而買賣差價大,往往不能及時止損。

還有就是是否留單過節(jié)的問題。眾所周知,隨著我國經(jīng)濟(jì)的高速發(fā)展,我國的許多商品對外依存度越來越高,或者受國際價格的影響很大,如銅、天然橡膠、大豆、原油、黃金等,這些商品在國際期貨市場價格的變化會直接導(dǎo)致其在國內(nèi)期貨市場的價格變化,仿佛國內(nèi)期貨是國際期貨相關(guān)品種的影子。由于時差的原因,國際期貨市場開市交易時,國內(nèi)期貨市場往往已經(jīng)閉市,相關(guān)品種國際期貨價格的變化往往第二天才直接反映在國內(nèi)期貨價格的變化上,這種滯后的影子效應(yīng),往往就會導(dǎo)致國內(nèi)期貨價格的跳空高開或跳空低開,使得國內(nèi)期貨價格走勢常常斷開而不連續(xù),存在大量的跳空缺口,增加了國內(nèi)期貨操作的難度,如不能及時止損等,這僅僅是一天的影響,如果趕上我國的節(jié)假日,如春節(jié),國際市場幾個星期的價格變化合在一起,對我國節(jié)后期貨價格的影響常常是巨大的,而且,由于時間較長,各種因素發(fā)生變化的可能性較大,如果做錯了方向(節(jié)前可能是對的),節(jié)后有時無法止損,即使能夠止損,往往幅度很大,損失慘重。所以,一般不要留單過節(jié),即使要留,單量也不要太大,雖然這樣有可能錯過一些投資機(jī)會,而期貨市場有的是機(jī)會,關(guān)鍵是要把風(fēng)險控制的主動權(quán)牢牢掌握在自己手中。

我2005年春節(jié)就犯了這樣一個錯誤。

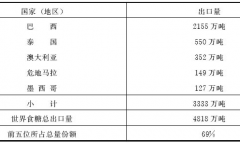

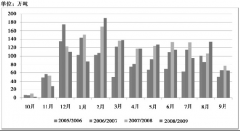

2004年世界上最大的大豆主產(chǎn)國美國大豆取得了大豐收,其增產(chǎn)的量就相當(dāng)于中國當(dāng)年的大豆產(chǎn)量,而中國當(dāng)年也是大豐收,世界大豆第二、第三大主產(chǎn)區(qū)巴西和阿根廷也大幅度增加了種植面積,如果氣候正常的話,也豐收在望。就在中國春節(jié)前幾天,CBOT大豆幾次跌破500美分/蒲式耳的國家保護(hù)價,然后就停留在500左右,當(dāng)時大連505期貨大豆價格在2520元/噸左右,我持有大量空單,認(rèn)為節(jié)后大豆價格繼續(xù)下跌的可能性很大,幻想春節(jié)過后就可以收銀子大賺一筆,結(jié)果事與愿違,就在我歡天喜地過大年的時候,地球的另一端——南美洲卻發(fā)生了嚴(yán)重的干旱,導(dǎo)致原本豐收在望的巴西、阿根廷的大豆產(chǎn)量比預(yù)計大幅度減少,CBOT大豆持續(xù)上漲了7個交易日,由于大連市場放假休市,我只能干著急,連年都過不好,2月16日節(jié)后大連大豆505跳高70點開盤,我按操作原則進(jìn)行止損,一次就損失了近百萬元(見圖7-1、圖7-2)。

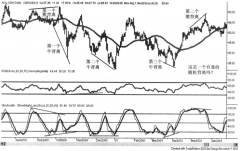

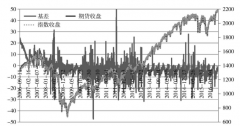

圖 7-1 2005年春節(jié)期間CBOT大豆走勢圖,節(jié)前CBOT處于明顯的跌勢中,節(jié)間受南美干旱影響,變化為明顯的漲勢

圖 7-2 2005年春節(jié)前后大連大豆走勢圖,節(jié)前大連大豆還處于明顯的跌勢中,節(jié)后受CBOT節(jié)間大幅上漲的影響,跳空高開變化為明顯的漲勢

選擇交易品種時,盡可能選擇那些走勢比較連續(xù),價格較少跳空的品種。做這樣的品種,做錯了方向能及時止損,只要你想控制風(fēng)險,一般都能控制得住;而對于那些價格經(jīng)常跳空的品種,如果你做錯了方向,想及時止損,控制風(fēng)險,難度往往會超出你設(shè)想的范圍,還會影響你下一步的操作,比如做多時,如果你在高位及時止損了,等跌到你認(rèn)為的支持位(買點)時,你會重新考慮買入,但如果你無法在高位及時止損,而價格一次性跌到你認(rèn)為的支持位(買點)時,由于你有高位被套浮虧較多的頭寸,你不僅不敢再買進(jìn),還得把現(xiàn)有頭寸止損平倉,否則就是不止損死扛,違反了期貨操作的基本原則,有可能釀成更大的損失。有時,你可能根本無法止損,等你能夠止損時,往往損失慘重。

其次,要根據(jù)各交易品種的走勢特點甚至交易手續(xù)費的高低,進(jìn)行大量的統(tǒng)計和總結(jié),確定合適的止損方法、止損幅度和止損點。不同的交易者由于風(fēng)險承受能力、交易習(xí)慣、交易經(jīng)驗各不相同,往往止損方法也不同,有的以上破阻力(前期高點)或下破支持(前期低點)為標(biāo)準(zhǔn),有的以破上升或下降通道為標(biāo)準(zhǔn),有的以破某一種均線為標(biāo)準(zhǔn),有的設(shè)置某一幅度的跟蹤止損,參見第6章“期貨投資如何選擇出市點”。雖然方法各不相同,但止損原則是一致的,即每次止損時虧損額都應(yīng)該控制在一個較小的范圍。我設(shè)置的止損幅度一般為商品價格的0.5%~1.5%。止損幅度越大,每次交易虧損的幅度也就越大,風(fēng)險也越大,但抓住大行情的可能性也越大,被涮(剛止損又回到你交易方向)的可能性越小;止損幅度越小,每次交易虧損的幅度也就越小,風(fēng)險也越小,但抓住大行情的可能性也越小,被涮的可能性越大,交易成本(手續(xù)費)也會相應(yīng)增加。在風(fēng)險與收益的天平上,上帝總是這樣公平。因此,對于剛開始從事期貨交易、風(fēng)險承受能力弱的投資者,止損幅度應(yīng)小一點,而對于交易時間較長、有一定贏利、風(fēng)險承受能力強(qiáng)的投資者,止損幅度可以大一些。

最后,主要通過控制虧損幅度而不是單量來控制風(fēng)險。由于期貨價格變化本身所具有的不確定性,進(jìn)行期貨交易要想每次都不虧損是非常不現(xiàn)實的,甚至可以說虧損是贏利所必須付出的成本,關(guān)鍵是要把每次交易的虧損控制在一個相對較小的范圍,即每次交易的虧損額不要太大。不少投資者把控制虧損額作為止損的依據(jù),而虧損額=單量×虧損幅度,所以許多投資者主要通過控制單量來控制每次交易的虧損額,而放任虧損幅度的不斷擴(kuò)大,顯然這樣做是得不償失的,因為同樣贏利額=單量×贏利幅度,單量小意味著贏利也小,通過控制單量來控制風(fēng)險,會同時把贏利也鎖死。所以我一般主張通過控制虧損幅度來控制每次交易的虧損額,而有意放任贏利時的贏利幅度。因為這樣做既不會減少單量、降低資金的使用效率,也不會影響贏利幅度,但贏利次數(shù)所占比例(贏利的可能性)會因止損幅度減小而下降。

說到這里,我想提醒讀者,有不少有關(guān)期貨交易技巧的書或文章在談到止損原則時,往往強(qiáng)調(diào)每次交易的虧損額不超過總資金的5%~10%,我認(rèn)為這是不對的,至少是不準(zhǔn)確的,因為單量不同,虧損額也不同,如果單量很小,即使虧損額為總資金的5%,虧損幅度也會很大,比如一個總資金100萬的投資者做了10手大豆,如果虧損額為5%(5萬元)才止損,那么虧損幅度就是500點,顯然這樣的止損幅度實在是太大了,這不符合期貨交易中贏利幅度盡可能大,虧損幅度盡可能小的操作原則。