股票市場識(shí)別行情走勢見底的技巧

admin

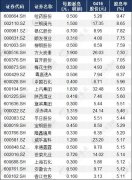

1.提前見底股的4大特征

俗話說,任何的犯罪都有蛛絲馬跡,想要尋找那些提前見底的股票,就要從蛛絲馬跡入手,其實(shí)這類股票都有這么幾個(gè)特征:

(1)在下跌階段,鎖倉良好,沒有大規(guī)模出貨,圖形上主要表現(xiàn)為縮量。

(2)最后的下跌階段,不但沒有出貨,如果用大機(jī)構(gòu)系統(tǒng)的主被動(dòng)買賣功能追蹤一下,你會(huì)發(fā)現(xiàn)有主力加倉跡象,這個(gè)是最關(guān)鍵的。

(3)價(jià)格不高,后續(xù)有運(yùn)作空間,當(dāng)然,這個(gè)不是普遍特征,而是這樣的股票更容易被主力炒作。

(4)行業(yè)和政策扶持,后續(xù)具備炒作的題材,這個(gè)也不是必需的,但是有類似題材的會(huì)更容易炒作。

2.股價(jià)見底的7大特征

在實(shí)踐中,股價(jià)初步見底一般有如下7大基本特征:

(1)長期趨勢線逐漸平緩和改變。經(jīng)歷長期下跌后,股票開始變得跌無可跌,其基本特征就是持續(xù)的地量發(fā)生,隨后出現(xiàn)30日均線逐漸走平,其他短期均線反復(fù)粘合,每天稀少清淡的買賣,讓人對(duì)盤面失去觀看興趣,下跌力量衰竭。

(2)盤口買賣稀少,浮籌減少。市場成本接近,不少個(gè)股的買一、賣一價(jià)格差距擴(kuò)大,很多股票連續(xù)幾分鐘、十幾分鐘無買賣盤出現(xiàn)。

(3)股票價(jià)格進(jìn)入到一段相對(duì)平穩(wěn)的市場環(huán)境里。股票不再繼續(xù)下跌,個(gè)股股價(jià)經(jīng)常以小陰小陽出現(xiàn),盤中波動(dòng)幅度不大,這樣的時(shí)間長則幾個(gè)月或者是半年,短線客完全沒有操作機(jī)會(huì),直到有一天,新的主力資金開始悄然關(guān)注,有計(jì)劃分步驟地進(jìn)行戰(zhàn)略性建倉。先是中短期均線逐步向上,并且前期的長期壓力線,比如30和60日均線也被攻克,說明主力對(duì)當(dāng)前點(diǎn)位堅(jiān)信不疑,敢于做多。

(4)長期技術(shù)指標(biāo)都向上金叉,特別是KDJ等重要指標(biāo),如周線、月線。從滬深A(yù)股20多年來的周K、月線結(jié)合看,一般指標(biāo)向上處于接近負(fù)值,再重新往上發(fā)生金叉后,往往就是歷史大底不遠(yuǎn),其準(zhǔn)確程度高于任何分析值,這主要是因?yàn)殚L期指標(biāo)跨越時(shí)間長,幾乎沒有主力能夠輕易改變和左右,此時(shí),市場各方可以考慮連續(xù)調(diào)集資金準(zhǔn)備入市,積極做多。

(5)宏觀經(jīng)濟(jì)面改善,貨幣和經(jīng)濟(jì)政策從寬,經(jīng)濟(jì)周期變暖,市場資金充裕。例如1992、1997和2007年的大牛市都是在這些政策背景下產(chǎn)生的。

(6)流通股籌碼開始集中。至少是連續(xù)4個(gè)財(cái)務(wù)報(bào)表中能夠發(fā)現(xiàn),個(gè)股流通股籌碼不斷分化,然后在新的一份財(cái)務(wù)報(bào)表中能夠發(fā)現(xiàn)平均持股率上升,流通股股東開始減少,說明確實(shí)有主力資金開始收集籌碼,表明主力對(duì)當(dāng)前股價(jià)以及底部形態(tài)的認(rèn)可。

(7)大小非和限售股解禁比例超過70%。考慮到全流通時(shí)期大小非減持這個(gè)歷史新問題的影響,若能增加一項(xiàng)衡量標(biāo)準(zhǔn),那就是至少個(gè)股大小非和限售股解禁比例超過70%,股票供求關(guān)系平衡,將不再存在其他可以打壓股價(jià)的力量。

識(shí)別反彈與反轉(zhuǎn)的技巧

識(shí)別反彈與反轉(zhuǎn)之間的差異,對(duì)于研判大勢至關(guān)重要,有下面幾種技巧可以借鑒:(1)從主力的炒作理念上看,是否推陳出新。在反轉(zhuǎn)行情里,市場會(huì)形成一種全新的投資理念,同時(shí)還會(huì)有一些全新的題材和概念。而反彈行情里,缺乏新理念和新思維,反彈時(shí)市場只是在重復(fù)過去的一些陳舊的題材和概念。

(2)從領(lǐng)漲板塊上看,大盤是否有做多的靈魂。反轉(zhuǎn)行情中,必須有能夠被市場認(rèn)可的并且能激發(fā)人氣的領(lǐng)漲板塊,如1996年的績優(yōu)股和1999年的科技股。在反轉(zhuǎn)行情里有一大批強(qiáng)勢股屢創(chuàng)新高,高價(jià)股的火爆能夠起到示范效應(yīng),使市場的整體價(jià)格重心抬高,將上升空間完全打開,大盤的熱點(diǎn)連續(xù),而且持續(xù)的時(shí)間較長。反彈行情中,熱點(diǎn)雜亂無章,而且不連續(xù),缺乏帶人氣的領(lǐng)漲板塊,行情屬于超跌反彈的性質(zhì)。

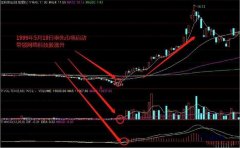

(3)從成交量上看,是否量能充分。如果是反轉(zhuǎn)的話,大盤在筑底完成后,向上突破時(shí),成交量成倍放大,而且連續(xù)放出巨量,此時(shí)的量應(yīng)當(dāng)接近或超過上一波行情頂部的量,從底部向上突破時(shí)的量越大,說明量能越充分,反轉(zhuǎn)的可能性越大。而反彈的成交量較小,即使放出巨量,也不能連續(xù)放出,無法維持量能,說明多頭后續(xù)能量不足。

(4)要看底部構(gòu)造是否充分。大盤經(jīng)過大幅下跌后,成交量長期低迷,股價(jià)已經(jīng)跌無可跌,市場對(duì)利好和利空已經(jīng)麻木,在多次利空的打擊下,幾次探底,但下跌動(dòng)力明顯不足,無法再創(chuàng)出新低,底部形態(tài)明顯,這是反轉(zhuǎn)的首要條件。而反彈是在下跌趨勢里的一種技術(shù)性回補(bǔ),反彈的底部構(gòu)造不充分。

(5)從基本面上看,是否有支撐一輪大牛市的環(huán)境。反轉(zhuǎn)行情中,基本面會(huì)發(fā)生根本性的變化,各種因素都支持股市走牛。而反彈行情里,基本面沒有根本性的變化,甚至基本面還在繼續(xù)惡化。

(6)從資金來源上看,是否有大量的新資金進(jìn)場。主要標(biāo)志為:新股民是否紛紛入市。反轉(zhuǎn)行情里投資者的隊(duì)伍不斷擴(kuò)大,場外資金大量進(jìn)場,多頭有強(qiáng)大的生力軍做后盾。而反彈行情里,入市的新股民不多,行情主要靠場內(nèi)的存量資金維持。

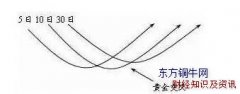

(7)從技術(shù)上看,短、中、長期均線是否形成多頭排列。反轉(zhuǎn)行情中,大盤的短期均線的上升強(qiáng)勁有力,中期均線緊隨其后,長期均線開始拐頭向上,短中期均線有效穿越長期均線,形成金叉,大盤的整體均線系統(tǒng)構(gòu)成多頭排列。在反彈行情里,短中期均線雖然拐頭向上,但長期均線仍然保持一定的速率向下運(yùn)行,而且短中期均線無法有效穿越長期均線,反彈行情一般在長期均線處遇阻,成交量萎縮,股指無力有效突破長期均線。