流通企業糖企如何利用白糖期貨進行采購與銷售

admin

以往,流通企業通常根據終端企業的購買意向、歷史銷售數據及產區和銷區的庫存量來預判白糖現貨價格的走勢,并以此來制定企業的采購及銷售策略。但白糖期貨推出后,流通企業就可以利用期貨市場價格的預期性與權威性,更直觀地預判市場發展方向,靈活地制定采購與銷售策略。

(一)白糖期貨遠期合約價格高于近期合約,現貨價格上漲的情況

在這種情況下,市場狀況屬于正向市場,說明市場各方對后期的價格走勢看好。如果現貨市場價格處于持續穩定上升的狀態,對于流通企業來,可以考慮在當期現貨價格較低時進行現貨采購,到后期價格上漲后再進行銷售。在未與生產企業簽訂購買合同之前,因為期貨價格與現貨價格都是處于上升的趨勢之中,因此,生產企業的銷售價格也有可能會隨時上調,流通企業就需要在未簽訂購買合同之前,在期貨市場上對即將要購買的白糖進行買入套期保值。

而簽訂了購買合同之后,采購成本已經確定,流通企業可以將在期貨市場上的買入套期保值進行平倉,并在現貨價格上漲趨勢還未結束時,將已購買到的現貨盡快賣出以獲得利潤。

案例——通過期貨市場功能發現商機,買入套期保值規避價格上漲風險

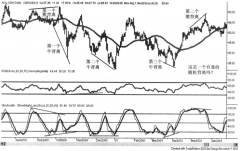

白糖市場經過2008年3月到12月近10個月時間的下跌之后,2009年1月白糖價格開始逐步企穩回升。上海某食糖流通企業分析白糖期貨合約價格走勢發現,當時鄭州白糖交割月合約SR901的價格在2850元/噸左右,而遠期合約SR905和SR909的價格分別在3000元/噸和3200元/噸左右,廣西的現貨價格也在2850~2900元/噸左右。該流通企業經過研究后認為,現貨價格經過2008年長時間大幅下跌之后,目前下跌空間已經不大,是進行低價采購的絕好機會。該流通企業在2009年1月以2900元/噸左右的價格陸續買入500噸現貨用于春節前銷售。同時,該流通企業計劃給5月份的遠期銷售做儲備,為了規避到時現貨價格可能會出現上漲的風險,該企業在SR905合約上以3050元左右的價格進行買入套期保值操作,保值頭寸為200手。2009年2月,受國際糖價大幅上漲以及2008/2009榨季減產預期的影響,國內白糖現貨價格大幅上漲。至4月中旬,白糖SR905合約的期貨價格和廣西白糖現貨價格都已漲至3650元/噸附近,該貿易商在4月底進入交割月前以3630元/噸左右的平均價位將買入套期保值頭寸平倉,每噸白糖期貨獲利近600元。

(二)白糖期貨遠期合約價格高于近期合約,現貨價格下跌的情況

如果當時現貨市場價格是處于下跌的狀態,但從期貨市場價格反映的情況來看,市場仍然處于正向市場的狀況,對后期的價格走勢較為樂觀。這時,流通企業則可以在現貨市場上正常采購,選擇一個合適的價格買入現貨,等到后期現貨價格上漲,再將采購的現貨賣出獲得利潤。

由于現貨價格處于跌勢之中,流通企業雖然能根據期貨市場價格來判斷遠期趨勢,但對于現貨價格下跌何時能夠結束,卻無法作出準確判斷。如果在簽訂購買合同之后,現貨價格繼續下跌,那么流通企業就陷入浮虧的狀態。因此,在簽訂購買合同、確定購買成本之后,流通企業可以在期貨市場進行賣出套期保值,規避現貨價格繼續下跌的風險,等確認現貨跌勢結束后,將賣出套期保值頭寸進行平倉并進行現貨銷售;如跌勢一直持續,就可以在低價銷售現貨的同時,將賣出套期保值的頭寸進行平倉,以期貨利潤彌補現貨虧損。

(三)白糖期貨遠期合約價格低于近期合約,現貨價格上漲的情況

在這種情況下,期貨市場狀況處于反向市場,說明當前現貨市場較為強勢,而對遠期價格走勢卻并不看好。流通企業則應該抓住現貨價格上漲的時機,將庫存盡快銷售以獲得利潤。

而在采購方面,流通企業應盡量避免在這樣的情況下進行現貨采購,因為市場對白糖后期價格并不看好,也許在采購途中行情就已發生逆轉;或者流通企業也可以利用期貨市場,在已經簽訂了購買合同的情況下,同時在期貨市場進行賣出套期保值以規避價格下跌的風險。當購買到現貨之后,現貨價格持續上漲,那么就可以視情況將賣出套期保值的頭寸進行平倉,并以較高的價格在現貨市場上銷售現貨以獲得利潤;如果現貨價格出現下跌,所持有的賣出套期保值頭寸也將會幫助流通企業鎖定現貨價格下跌的風險。

(四)白糖期貨遠期合約價格低于近期合約,現貨價格下跌的情況

在這種情況下,由于期貨市場正處于反向市場,說明現貨市場雖然暫時處于強勢,但可能已經進入到了整體下跌趨勢之中,現貨價格的跌幅有可能大于期貨價格的跌幅;或者表明雖然目前現貨價格出現下跌,但短期內跌幅可能有限。一般在這樣的情況下,流通企業都會停止采購現貨進行觀望,并且將企業的庫存進行快速銷售或進行賣出套期保值以規避風險,直到發展趨勢明朗之后再根據市場情況進行采購或銷售。