投資組合管理中的資金規(guī)模問題

admin

當我們直面這個問題:規(guī)模絕對是一個障礙。管理1000萬美元要比管理1億美元容易;管理1億美元又比管理10億美元容易;而相對于運營100億、200億或是300億美元的資產(chǎn),10億美元又是小菜一碟了。在一個小型或中型公司中,規(guī)模障礙通常意味著購入或減持大額股票比較困難。

然而,我堅信機構(gòu)投資者將投資行為完全限制在大型股公司上面是錯誤的。首先,大盤股必定不是在任何時候都表現(xiàn)突出,值得大家去投入資本的。為何要買入一只慢熱的股票呢,就是因為可以輕而易舉地取得許多股嗎?為何要買入一只年增長率只有10%~12%的大盤股呢?如果機構(gòu)投資者將自己的投資范圍僅限制在大盤股上,他們會錯失股市真正強勁的成長機會。

1981~1987年,里根總統(tǒng)執(zhí)政期間,3000多家富有活力、積極進取的公司合并為企業(yè)集團,或者是首次公開募股發(fā)行股票。這種情況之所以首次發(fā)生,主要原因是20世紀80年代初資本利得稅率的幾次下調(diào)。這些小型或中型的富有企業(yè)家精神的公司中,有許多家成為未來市場的巨大領軍企業(yè),并為20世紀八九十年代空前的技術(shù)蓬勃與新工作崗位的大擴展承擔了驅(qū)動作用。當時這些公司中有許多是小型的、默默無聞的,然而,現(xiàn)在它們的名字家喻戶曉,因為許多已成為規(guī)模最大的公司與當時收益最大的公司。

正如之前所提到的一樣,我們的政府應該鄭重考慮再次降低資本所得稅,并將征稅期間縮短到6個月,來為具備企業(yè)家精神的公司在新一輪周期的啟動助燃。

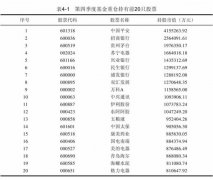

與過去的股市相比,當今的股市流動性要高得多,許多中等規(guī)模的股票平均日成交量就在500000~5000 000股。另外,投資機構(gòu)之間還有大宗股票交易結(jié)算機制,這也增加了市場的流動性。因此,建議掌管著數(shù)十億美元資本的機構(gòu)投資經(jīng)理最好將投資目標擴展到4000多家可供交易的創(chuàng)新性企業(yè)之上,比起局限在同樣的、數(shù)百家大型的知名公司或是法定清單類型的企業(yè)而言,這樣的投資行為要更好一些。全美最大幾家銀行中之一的研究部門曾一度僅跟蹤600家公司的股票。

與擁有100家大型的、成熟的、增長緩慢的公司股票相比,一家規(guī)模較大的投資機構(gòu)持有500家各種類型的公司股票可能會更好。然而,集中投資表現(xiàn)優(yōu)異的小盤股的共同基金要更加小心。如果它們的運營資本僅有幾百萬美元,這一戰(zhàn)略可值得一試。

但是,如果這些基金通過自己成功的運營能夠成長為數(shù)十億美元資本的大型基金,就不能繼續(xù)將注意力僅僅集中于快速增長的、投機性更強的小型股上了。原因是這些股票在一個階段表現(xiàn)很好可隨后就會見頂回落了,它們中的一些價格再也不會回漲起來,而另一些則原地踏步許多年。駿馳基金和普特南基金在20世紀末21世紀初一度陷入這個問題。成功會滋生過度的自信。

通過將資金分散給幾個具有不同投資風格的基金經(jīng)理應該明白養(yǎng)老基金可以自行解決規(guī)模問題。