��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)��ȫ

��Ʊ���ü��g(sh��)ָ��(bi��o)Ŀ�

11.����ָ��(sh��)(DMI) 12.������(PSY) 13.�˚�ָ��(bi��o) 14.����ָ��(bi��o)(MTM) 15.��ʎ��ָ��(bi��o)(OSC) 16.����ָ��(bi��o)(%R) 17.�ɽ�������(VR) 18.������ 19.���タ�D(zhu��n)��(SAR) 20.��ݲ���ϵ�y(t��ng) 21.�ɽ��P��(sh��) 22.ָ��(sh��)�c�ɽ�ֵ 23.������ 24.��r�����

��ע������Ԕ��(x��)�ĈD����Ϣ���c�������P(gu��n)�I�~��朽ӡ�

1.�ϣ؈D——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

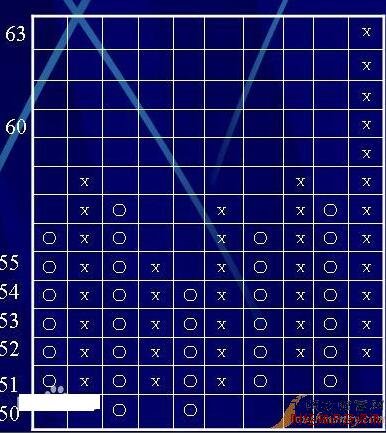

OX�D���ַQ���c��(sh��)�D��OX�D���ԾS����·�¾S����˹1933�����ġ��c��(sh��)�D���A(y��)�y�Ƀr׃����һ��������Ȧ“O”�Ͳ�“X”����ʾ�r��������һ�N�D�����cK���D�����r�D�ȈD����Ȼ��ͬ��ע�r����һ���rλ�ϵı��F(xi��n)������ӛ䛃r���S�r�g��׃���^�̣�Ҳ�����]�ɽ�������r��OX�D�����DҎ(gu��)�t������“��ֵ”�_���ġ�ÿ��(d��ng)�Ƀr�������_(d��)����ֵ���ȕr������һ��“X”��ʾ����(d��ng)�½��_(d��)����ֵ���ȕr������һ��“O”��ʾ��

�����

1. ��(d��ng)X�������^ǰ��X�ĸ��c�r�����I����̖��

2. ��(d��ng)O�½����^ǰ��O�ĵ��c�r�����u����̖��

�ļ��g(sh��)�Ƕȿ���OX�D��һ�N��εĈDʾ�����������������y�����һ�N�������@һ��������Ҫ���c�ǣ���ȱ���r�g�߶ȣ�����ҕ�r���С׃����ֻ��ͨ�^�A(y��)�ȴ_�����c��(sh��)����Ʊ�r���׃�ӷ���ӛ��ڈD���ϣ��Դ��^���Ј�����r���µ��\�ӷ���

���ע����ǣ����ƈD�в���Ӌ�r�g�͔�(sh��)������ˣ�׃�Ӻ�С�ăr����ܕ���Ȼ�����ڷdz��MС�ăr��֮��(n��i)���@���ƈD���f���������ͺ�С�ˡ�����ͬ�Ĺ�Ʊ���f���ɈD�������Ŀv��r���Ǵ���ͬ�ģ��M�S��ʾ�ĕr�ڣ���ÿһ��Ʊ���fҲ�Dz�ͬ�ģ��еĹ�Ʊ������һ��֮��(n��i)�l(f��)���˔�(sh��)�εăr�ӣ��еĄt���ܷ�(w��n)�����ӡ���ˣ���ֻ��ʾ����ͨ��Ʊ�r���ڕr�g�ϵ�׃������

���g(sh��)�����߿���OX�D�팤�ҹ�Ʊ�r����Ҫ׃�������څ�ݺ�܉�E����������]�r�g���أ����܉�_�������������������ͨ�^OX�D���Д�֧�ֹɃr���������ڣ����{�Ƀr�Ĺ�Ʊ���o֮Դ���Ժ�̎���@�ɷN����ͨ������ጞ���ֹ��֧��ˮƽ��

���L��OX�D�r������O(sh��)��ÿһ����Ĵ���ֵʮ����Ҫ����ֱ��֧��������OX�D�ڌ����Ƿ��ܰl(f��)�]��y�й��ܡ����Ҫ�m��(d��ng)?sh��)��O(sh��)��“ÿ�����ֵ”�����ٸ��������_ʼ“�D(zhu��n)��”��“��ֵ”�����������^С�ĭh(hu��n)��(ji��)��������������һ��������Ј����r���l��������(f��)�������Ј���Ҏ(gu��)�ɣ�Ҫ�������Ј��r�����ĸɔ_���Ɍ� “��ֵ”��ߡ�

�L�Ʒ���

OX�D��������(bi��o)���F(xi��n)�r���׃��������ͨ�^С��������F(xi��n)�r���׃��������Ҫ��(n��i)�����£� ×=�r��������O=�r���½��������еĔ�(sh��)�ֱ�ʾ�·ݣ��D��߅�Ĕ�(sh��)�ֱ�ʾ��λ�r��

����OX�D�r��������÷���OX�D�Ŀv����(bi��o)��ʾ�r�M����(bi��o)�t�Ȳ���ʾ�r�g��Ҳ�]�����ض������Q��

�M����(bi��o)�ϵ�ÿһ�Q��ֻ�ܘ�(bi��o)��ͬ�ķ�̖����ÿһ�Q��ֻ����ͬһ�N��̖��

��1����(d��ng)ÿ�ι�Ʊ�r�������r����“×”����ʾ���r��ÿ����һ����λ��ʹ��һ��С“×”����ʾ�������ڵ�һ�У�ÿ�ɵăr���7Ԫ������8Ԫ������8����ʾ��С���������һ��“×”������һ������������λ�������f���ڵ������r���5Ԫ������7Ԫ�r�������6��7��ʾ�ķ�����һ�δ�ɂ�“×”������r����һ����λ��(n��i)׃�ӣ����ò������κ�ӛ̖������r���7��3Ԫ�q��7��5Ԫ�r�����ڛ]���_(d��)��һ���µĆ�λ�r�����ò�����“×”��ͬ�ӣ�����r����һ����λ�r���(n��i)�½���Ҳ�ò������½���ӛ̖��

��2��ÿ�r����½�����“O”����ʾ���r��ÿ�½�һ����λ����������(y��ng)��С����������һ��“O”���½����ق���λ����϶���“O”��

��3����(d��ng)�r���\�ӽY(ji��)��һ�������෴�ķ���׃���r���t����һ�У��ڵ�һ���У��r��������8��9Ԫ֮�g�r���_ʼ�½��������ڵڶ�����“O”��ʾ�½�һ����λ�r�D�еڶ�������ʾ�����x�ǣ���(d��ng)�r���ϝq��8Ԫ�r���_ʼ�½�����һֱ����5Ԫ���¡�

��4��С������İ�����?d��ng)?sh��)�ֱ�ʾ�·ݣ����r��׃��������һ���£��ڶ��е�“3”�֣�һ�����ʾ�r���½���5��6֮�g����һ�����ֱ�ʾ�r��׃�����@һ�c�r���M(j��n)����3�·ݡ�ͬ�ӣ���10�е�“4”��ʾ�r��׃���M(j��n)����4�·ݡ���С�����е�“3”����С����ε�“4”���҂����Կ���3�·ݵĹɃr�q����r��

2.�Ƅ�ƽ����——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�Ƅ�ƽ�������ýy(t��ng)Ӌ̎���ķ�ʽ����������Ĺ�Ʊ�r�����ƽ����Ȼ���B�ӳ�һ�l���������^��Ƀrڅ�ݡ��Ƅ�ƽ��������Փ���A(ch��)�ǵ�·��˹��“ƽ����ƽ”����Ƅ�ƽ����ͨ��ʹ���M(j��n)�У��ա����ա������ա������ա������ա������ա������ա��������ա��������ա������ܡ������ܡ������ܵȵȣ���һ���㣬��Ŀ����ȡ��ijһ�����g��ƽ���ɱ������Դ�ƽ���ɱ����Ƅ��������ÿ���ձP�r�ľ�·׃������ijһ���g��յă�(y��u)���΄ݣ������йɃr�Ŀ���׃����һ����f���F(xi��n)�Ѓr����ƽ���r֮�ϣ���ζ���Ј��I���������^�����鿴�á�ȫ����xՈ�c��������P(gu��n)�I�~��朽ӡ�

3.ƽ����ͬ�Ƅ�ƽ�������ͣ��ãģ�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�ͣ��ã��Ǹ���(j��)�Ƅ�ƽ�����^������څ��׃�ӵķ���֮��(y��u)�c���l(f��)չ�����ģ��������ö��l��ͬ�ٶȣ�һ�l׃�ӵ����ʿ쩤�����ڵ��Ƅ�ƽ��������һ�l�^�������L�ڵ��Ƅ�ƽ��������ָ��(sh��)ƽ���Ƅ�ƽ������Ӌ�����֮�g�IJ��x��r���ģɣƣ�������������Ļ��A(ch��)��Ȼ������ȡ��ģɣ�֮����ƽ���Ƅ�ƽ���������ͣ��ãľ����ͣ��ãČ��H�����\�ÿ����c�����Ƅ�ƽ�����ۺ��c���x�����ף��������I�M(j��n)�c�u���ĕr�C��Ӎ̖�� 1���ͣ��ãĵĻ����\�÷��� �ͣ��ã��ڑ�(y��ng)����……ȫ����xՈ�c��������픲����P(gu��n)�I�~��朽ӡ�

4.��������ָ��(sh��)���ңӣɣ�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

��������ָ��(sh��)��ͨ�^���^һ�Εr�ڃ�(n��i)��ƽ���ձP�q��(sh��)��ƽ���ձP����(sh��)�������Ј��I���P������͌������Ķ�����δ���Ј����߄ݡ�

1��Ӌ�㹫ʽ�ͷ���

�ңӣɣ�[����ƽ����(sh��)÷(����ƽ����(sh��)���µ�ƽ����(sh��))]×100

ȫ����xՈ�c������픲����P(gu��n)�I�~��朽ӡ�

5.�v��ָ��(sh��)�����ģ̣�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�v��ָ��(sh��)����·��·Line�������Թ�Ʊÿ���ϝq���µ�֮�Ҕ�(sh��)����Ӌ���c�^��Č������˽��Ʊ���˚��ʢ˥��̽�y��݃�(n��i)�ڵĄ����Ǐ���߀�����ݣ��������й���δ�����ļ��g(sh��)��ָ��(bi��o)��

1��Ӌ�㷽��

��ÿ���ձP�r�ϝq��Ʊ�Ҕ�(sh��)�pȥ�ձP�r�µ��Ĺ�Ʊ�Ҕ�(sh��)���o�q����Ӌ�����۷eֵ

t ���ģ̣������� Σ ���ϝq�Ҕ�(sh��)һ�µ��Ҕ�(sh��)�� i=1

��ʼ���ڞ���ģ̣�������Ŀǰ���ڞ���ģ̣�������

2���\��ԭ�t

�v��ָ��(sh��)�c�Ƀrָ��(sh��)���^��ƣ����߾��鷴ӳ��ݵĄ����cڅ�ݣ����������ĝq���ṩӍ̖�������ڹɃrָ��(sh��)��һ����r�������ڙ�(qu��n)ֵ��Ĺ�ֻ����(d��ng)�@Щ��ֻ�l(f��)�����q�c�����r���Ƀrָ��(sh��)�п��ܷ���(y��ng)�^�ȣ��Ķ��oͶ�Y���ṩ��������Ϣ���v��ָ��(sh��)�t���ԏ��a�@һ�һȱ�c��

�����v��ָ��(sh��)�c�Ƀrָ��(sh��)���P(gu��n)ϵ���^���У��^�D�r��(y��ng)������(li��n)ϵ������ͬʯ�^��һ����r�£��Ƀrָ��(sh��)�Ϻͻ��v��ָ��(sh��)������������߽Ե����t���Ԍ����ݻ�����M(j��n)�д_�J(r��n)�������Ƀrָ��(sh��)��Ӷ��v��ָ��(sh��)�M�У�����߷����沨�ӣ����ɻ���ӡ�C���f����ݲ���(w��n)�������Q(m��o)Ȼ���С�

���w���f���������N��r��

�������Ƀrָ��(sh��)���m(x��)�ϝq���v��ָ��(sh��)���������Ƀr�����Ԍ��^�m(x��)������

�������Ƀrָ��(sh��)���m(x��)�µ����v��ָ��(sh��)���½����Ƀr�����Ԍ��^�m(x��)�µ���

�������Ƀrָ��(sh��)�ϝq�����v��ָ��(sh��)�½����Ƀr���ܻص���

�������Ƀrָ��(sh��)�µ������v��ָ��(sh��)�������Ƀr���ܻ�����

����������̎�ڶ��^�Ј��r���v��ָ��(sh��)������څ�ݣ����g���ͻȻ���F(xi��n)�����µ��F(xi��n)����������Ť�^���ϣ���(chu��ng)���¸��c���t��ʾ��������ل�(chu��ng)�¸ߡ�

����������̎�ڿ��^�Ј��r�����ģ̳ʬF(xi��n)�½�څ�ݣ����g���ͻȻ���F(xi��n)�����F(xi��n)�����ֻ��^���µ�ͻ��ԭ������(chu��ng)���c���t��ʾ��һ���µ��µ�څ�ݮa(ch��n)����

3���� ��

��ʲô�Ƀrָ��(sh��)�c�v��ָ��(sh��)�������P(gu��n)ϵ�أ����ָ��(sh��)���ԹɃr�ɱ����ߘӼ���Ӌ��ģ��@��ʹ�ø߹Ƀr�c��ɱ��~��Ʊ��һ��������ɣ�������ָ��(sh��)�\������ռ�����ش��v��ָ��(sh��)��ÿ�N��Ʊ���������һ�����ӣ����ߵĽY(ji��)�Ϸ��������Կ������е��߄ݡ�һ����f�����Ƕ��^�߄���S�������߄�һ��Ҫ�����ģ����ļ����^�������ɣ���(d��ng)�����ɴ�qС���ԾS�����L�����L��?q��)������ģ��������Ʊ�t��ȡ݆�q�IJ��{(di��o)�ϓP�r�������IJ�������ʮ�ַ�(w��n)���ġ�����ڣ˾����������ģ��½���������������P�������������ƫ��ijһ��Ⱥ��ζ�������q�ݲ������Ǽ����£�ͨ�����B�m(x��)�@�N���x�F(xi��n)��r�����Ǵ�ݻؙn���A(y��)�ס���֮���ڿ��^��������mȻ�˾���Ȼ�պڣ������ģ��ѷ��ϣ������˶��^������D���c�Ĺ�����������ĔU������Ȼ�����(sh��)�Ĺ�Ʊ�����ˣ���P��ֹ��Ҳ��(y��ng)ԓ���h(yu��n)�ˣ�

���ģ��߄��cָ��(sh��)�߄ݶ���(sh��)�����Ч�������Ҳ����څ�ݾ����͑B(t��i)���С�

6.�q�����ʣ����ģң�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�q�������ַQ�ؚwʽ���v��ָ��(sh��)���nj�һ�����g��(n��i)���Ƀr�ϝq�Ĺ�Ʊ�Ҕ�(sh��)�c�µ��Ĺ�Ʊ�Ҕ�(sh��)��һ�y(t��ng)Ӌ�������ʡ�����Փ���A(ch��)��“犔[ԭ��”�����ڹ��еĹ�������犔[�ăɂ��O��λ�ã���(d��ng)���o����r�����a(ch��n)����O�ط���Ч�����t��������[�ӵ�����Խ������֮����Ȼ��

1��Ӌ�㷽��

��ֵһ��ȡ�����գ�Ҳ���ã����ջ��ߣ����գ��������L���ܣ������ܣ������ܵȡ�

�q�����ʵ�Ӌ�㷽���c�Ƅ�ƽ������Ӌ�㷽����ȫ��ͬ�����ԣ��՞�����g�r����(d��ng)?sh��)����յĝq���Ҕ�(sh��)��Ӌ������ͬ�r����һ�յĝq���Ҕ�(sh��)�h���Ա��֣��յ������Ƅ��Y�ϡ��q���������ɘӵ����g���Q����·���µ���ʎ�Δ�(sh��)�c���g�����g����������ʎ�Ŀ��g��С����֮���g��С��ʎ���g����

2���\��ԭ�t

��������(d��ng)�q�����ʣ��ң����ڣ������r����ʾ�Ƀr�L���ϝq���г��I�^�ȵĬF(xi��n)�Ƀr����Ҫ�ص���

��������(d��ng)�q�����ʣ��ң�С�ڣ������r����ʾ�Ƀr�L���µ����г��u�^�ȵĬF(xi��n)�Ƀr���ܳ��F(xi��n)�����������

��������(d��ng)�q�����ʣ��ң��ڣ������c������֮�g�������ӕr��ʾ�Ƀr̎�������ĝq����r�У��]������ij��I���u�F(xi��n)��

��������(d��ng)�q�����ʣ��ң����F(xi��n)�����ϻ������r����ʾ����̎�ڴ���^�Ј������^�Ј���ĩ�ڣ��Ї�(y��n)�س��I���u�F(xi��n)��

���������˹Ƀr�M(j��n)�����^�Ј�����չ�_�ڶ�����������֮���ڣ��q�������ЙC�����F(xi��n)���������ϵĽ^���I�u��(sh��)���⣬����μ��������鳬�����������u�c���Ҷ��^�Ј����ڣ�����Ԫ�F(xi��n)��O�٣��ǘO��֮�I�c��

�������q��������������½������ڣ���������ͨ���@ʾ�̾��I�M(j��n)�C�����ڿ��^�Ј����ڣ�������������������£�ͨ����ʾ�м������C�������ڿ��^�Ј�ĩ�ڣ������՝q�����ʽ������������r�����I�M(j��n)�r�C��

����������ݶ��ԣ��q������������ʾ�����ã��������ڶ��ڷ�����ؙn���棬���ܱȈD���I(l��ng)�ȳ��F(xi��n)���ס���D���c�q�����ʳɱ��Y�F(xi��n)�t��ݼ������D(zhu��n)��

7.���I���u�����ϣ£ϣӣ�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�ϣ£ϣ���Ҫ��;�ں�����ݝq����ݡ��ϣ£ϣӞ��ݷ���ָ��(bi��o)��Ҳ�ǝq���Ҕ�(sh��)�����P(gu��n)��ԣ������˽����I�u��ݵď����������Ա����֮������

�ϣ£ϣ���ͨ�^Ӌ��һ���r�ڃ�(n��i)�Ј��q������Ʊ��(sh��)�����Ҕ�(sh��)��֮�g�����P(gu��n)��ԣ��˽������Ј��I�u���֮�������Լ�δ�����������Ρ�

1��Ӌ�㷽��

�ϣ£ϣӣ����Ճ�(n��i)�ϝq�Ҕ�(sh��)�Ƅӿ��ͣ����Ճ�(n��i)�µ��Ҕ�(sh��)�Ƅӿ��͡�

���յIJɘӽy(t��ng)Ӌһ���O(sh��)���飱���ա�

2���\��ԭ�t

�������ϣ£ϣӵĔ�(sh��)ֵ�ɞ�����(sh��)��ɞ�ؓ(f��)��(sh��)����(d��ng)�ϣ£ϣӞ�����(sh��)�r���Ј�̎���ϝq���飬��֮���µ����顣

�����������գϣ£ϣӌ����������ָ��(bi��o)֮���ܣ�һ�����ڴ��ǰ�����ջ��յģϣ£ϣ����䲨��̫���л�̫�����������rֵ����

��������(d��ng)�ϣ£ϣ��_(d��)��һ������(sh��)ֵ�r�����̎�ڳ��I�A�Σ����x��r�C�u������֮����(d��ng)�ϣ£ϣ��_(d��)��һ��ؓ(f��)��(sh��)ֵ�r����ݳ��u�����x��r�C�I�M(j��n)���ϣ£ϣӵij��I�ͳ��u��ָ��(bi��o)�^(q��)�����Ј����еĿ���ֻ��Ѷ�׃��

�������ϣ£ϣ��߄��c�Ƀrָ��(sh��)��x�r����ע���ݷ��D(zhu��n)�E��

�������ϣ£ϣӿ���څ�ݾ�ԭ���M(j��n)�����ƣ���(d��ng)�ϣ£ϣ�ͻ����څ�ݾ��r����(y��ng)�������S�r���D(zhu��n)��

�������ϣ£ϣ���ɲ����͑B(t��i)ԭ�팦�����ƣ��e��(d��ng)�ϣ£ϣӮ�(d��ng)�ߙn�߳����^��͙n�߳��וr���ɰ��͑B(t��i)ԭ�������I�M(j��n)���u��֮���

�ϣ£ϣӷ�ӳ���ǹ��еĴ�څ�ݣ������ɵ��߄ݲ�������_�ĽY(ji��)Փ����ˣ��ڑ�(y��ng)�Õrֻ�Ɍ��������݅���ָ��(bi��o)���������ɵľ��w�I�u�l(f��)�����á�

8.�ϣ£־����ɽ������~����——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�ϣ£־���Q�ϣ£����������nj��ɽ���ֵ���Ԕ�(sh��)�������Ƴ�څ�ݾ�����ϹɃrڅ�ݾ����ăr���׃�Ӽ��ɽ��������p�P(gu��n)ϵ���Ɯy�Ј���ա��ϣ£ֵ���Փ���A(ch��)���Ј��r���׃�ӱ���гɽ�����ϣ��r����������ɽ���������(y��ng)�������t�Ј��r���׃���y���^�m(x��)��

1��Ӌ�㷽��

������Ӌÿ�����й�Ʊ���ɽ�(����Փ��)������(d��ng)�����Ѓr����ǰһ�Օr�����ɽ�������ֵ����֮����ؓ(f��)ֵ����ƽ�P���t���㡣

������(d��ng)�գϣ£֣�ǰһ�յģϣ£�±���ճɽ���

Ȼ����Ӌ���õijɽ������ն��c�B�ӳɾ����c�Ƀr����������һ�D���У��^��׃����

2���\��ԭ�t

�ϣ£־��Ļ�����Փ���ڹɃr׃���c�ɽ���ֵ�g�����P(gu��n)ϵ��(sh��)�O�ߣ��ҳɽ���ֵ��Ƀr׃�ӵ�����ָ��(bi��o)�����ڹɃr�IJ����c��˾�I(y��)���d˥������ȫ�Ǻϣ��������˚��Ӱ푣���ˏijɽ�����׃�������A(y��)�y�йɃr�IJ��ӷ���

��������(d��ng)�Ƀr�ϝq���ϣ£־��½��r����ʾ�������㣬�Ƀr���܌��ص���

��������(d��ng)�Ƀr�µ����ϣ£־������r����ʾ�I����ʢ���Ƀr���ܼ���ֹ��������

��������(d��ng)�Ƀr�ϝq���ϣ£־�ͬ�����������r����ʾ�����^�m(x��)���ã����Иs�档

��������(d��ng)�ϣ£־���������Փ�Ƀr�Ƿq��ص�����ʾ���������ıM���Ƀr����ֹ?ji��)q���D(zhu��n)��

3���� ��

�������ϣ£־�ϵ����(j��)�ɽ�����׃���y(t��ng)Ӌ�L�ƶ��ɣ���ˣϣ£־����ڼ��g(sh��)�Է����c���ڽ�(j��ng)���ԵĻ��������o�P(gu��n)��

�������ϣ£־�����ж��ڲ��ӵ���Ҫ�Д�������\�ãϣ£־���(y��ng)��ϹɃrڅ���������з�����

�������ϣ£־������_������ͻ�ƱP�ֺ�İl(f��)չ����

�������ϣ£ֵ��߄ݣ����Ծֲ��@ʾ���Ј���(n��i)����Ҫ�Y����Ƅӷ����@ʾ��(d��ng)�ڲ������ij��~�ɽ������ǻ��ڵ̓rλ߀���ڸ߃rλ�Ϯa(ch��n)������ʹ���g(sh��)�������I(l��ng)��һ�������˽��Ј���(n��i)��ԭ��

�������ϣ£־����p��������^���ڶ����߷�Ĵ_�����^���(bi��o)��(zh��n)���@ʾ����(d��ng)�Ƀr���p���?sh��)�һ���߷��µ����ٴλ����r������ϣ£־����S�Ƀrڅ��ͬ���������r����τt���ܳ��m(x��)���^�Ј������F(xi��n)���߷壬�����෴�ģ��Ƀr�ٴλ����r���ϣ£־�δ��ͬ����ϣ��sҊ�½����t���ܼ����γɵڶ����������p���?sh��)��͑B(t��i)�����M(j��n)һ����(d��o)�¹Ƀr�ϝq���D(zhu��n)�ص���

�������ϣ£־��m�÷������^ƫ���ڶ����M(j��n)�����c���������z���o�P(gu��n)��ͬ�r�ϣ£�Ҳ������Ч��Ч��ӳ��(d��ng)���Ј����D(zhu��n)����r��

9.�S�Cָ��(sh��)���ˣľ���——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�S�Cָ��(sh��)������؛��Ʊ�Ј����õļ��g(sh��)�������ߡ����ڈD�������ɣ��˺ͣ��ăɗl�����γɣ����Ҳ���Q�ˣľ����S�Cָ��(sh��)���O(sh��)Ӌ�оC���˄����^�����ָ��(sh��)���Ƅ�ƽ������һЩ��(y��u)�c����Ӌ���^������Ҫ�о��ߵ̓rλ�c���Ѓr���P(gu��n)ϵ����ͨ�^Ӌ�㮔(d��ng)�ջ������(sh��)�յ���߃r����̓r�����Ѓr�ȃr�ӵ��挍��������ӳ�r���߄ݵď����ݺͳ��I���u�F(xi��n)������Є�������δ�D(zhu��n)��֮ǰ��ÿ�ն���(sh��)����ƫ�ڸ߃rλ���У����µ��r���Ѓr�ͳ���ƫ�ڵ�λ���S�Cָ��(sh��)߀���O(sh��)Ӌ�г�ֿ��]�r�ӵ��S�C������У����ڲ��ӵĜy�㣬ʹ����ڜy�й��ܱ��Ƅ�ƽ��������(zh��n)�_��Ч�����Ј����ڳ��I���u���A(y��)�y���棬�ֱȏ���ָ��(sh��)���С���ˣ��S�Cָ��(sh��)������е��У����ڼ��g(sh��)�y�й��ߣ��H�錍����Ч��

1��Ӌ�㷽��

�S�Cָ��(sh��)�����x���κ�һ�N�Ք�(sh��)����Ӌ����A(ch��)���������գˣľ���ʽ�飺

��ֵ��������×[(�ã���5)/(��5-��5)]

��ֵ��������×(�ȣ�/�̣�)

��ʽ�У��Þ����һ�����Ѓr���̣���������Ճ�(n��i)��̓r

�ȣ���������Ճ�(n��i)��߃r���ȣ����������(�ã��̣�)��(sh��)�Ŀ���

�̣����������(�ȣ����̣�)��(sh��)�Ŀ��͡�

Ӌ������Ķ���һ�����������������Ĕ�(sh��)Ŀ�����õ��Ĕ�(sh��)�����ڈD�ϣ�ͨ���˾����Ì������������ľ�����……>>>�鿴ȫ��

10.���x�ʣ��£ɣ��ӣ�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

���x�ʣ����Q��ֵ�����Ƅ�ƽ��ԭ��������һ헼��g(sh��)ָ��(bi��o)���书����Ҫ��ͨ�^�y��Ƀr�ڲ����^�����c�Ƅ�ƽ�������F(xi��n)ƫ�x�ij̶ȣ��Ķ��ó��Ƀr�ڄ��Ҳ��ӕr��ƫ�x�Ƅ�ƽ��څ�ݶ���ɿ��ܵĻؙn�����Լ��Ƀr���������ӷ�����(n��i)�ƄӶ��γ��^�m(x��)ԭ�ЄݵĿ��Ŷȡ�

���x�ȵĜy��ԭ���ǽ����ڣ�����Ƀrƫ�x�Ƅ�ƽ����̫�h(yu��n)�����ܹɃr���Ƅ�ƽ����֮�ϻ�֮�£����п���څ��ƽ�������@һ�lԭ���ϡ������x�ʄt��ʾ�Ƀrƫ�xڅ��ָ��(bi��o)�ذٷֱ�ֵ��

1��Ӌ�㹫ʽ

��ֵ������(d��ng)�����Ѓr�����Ճ�(n��i)�Ƅ�ƽ�����Ѓr��/���Ճ�(n��i)�Ƅ�ƽ�����Ѓr×��������

���У����՞��O(sh��)������(sh��)���ɰ��Լ��x���Ƅ�ƽ�����Ք�(sh��)�O(sh��)����һ��ֶ��飶�գ������գ������պͣ����գ���ɰ������գ������գ��������O(sh��)����

2���\��ԭ�t

���x�ʷ������x��ؓ(f��)���x����(d��ng)�Ƀr���Ƅ�ƽ����֮�ϕr������x�ʞ�������֮�t��ؓ(f��)����(d��ng)�Ƀr�c�Ƅ�ƽ����һ�r�����x�ʞ飰���S���Ƀr�߄ݵď��������������x���ܶ���(f��)ʼ�ش����ڣ��c���Ϸ����·�����ֵ�ĸߵ͌�δ���߄���һ���Ĝy�й��ܡ�һ����ԣ������x�ʝq��ijһ�ٷֱȕr����ʾ�����g���^�@�����¿�����ҲԽ���u��Ӎ̖��ؓ(f��)���x�ʽ���ijһ�ٷֱȕr����ʾ���^���a�Ŀ�����ҲԽ���I��Ӎ̖�����ڹ��x���_(d��)���ηN�̶ȷ������_֮�I���c���u���c��Ŀǰ���]�нy(t��ng)һԭ�t��ʹ���߿��U�^�D��(j��ng)��������鏊�����Д�ó��C�ϽY(ji��)Փ��һ����f���ڴ�������Ј�������ؓ(f��)���x�ʣ������О�혵��r�I�M(j��n)������M(j��n)���L(f��ng)�UС���ڴ���µ����߄������������x�����Դ������߃r�r����Ó�ֹɡ�

���ڹɃr�����ڲ�ͬ�Ք�(sh��)���Ƅ�ƽ�����в�ͬ�Ĺ��x�ʣ���ȥ���q����ʹ���x��˲�g�_(d��)���߰ٷֱ��⣬�̡��С��L���Ĺ��x��һ�����Ҏ(gu��)�ɿ�ѭ�������LJ��ⲻͬ�Ք�(sh��)�Ƅ�ƽ�����_(d��)���I�uӍ��̖Ҫ��ą�����(sh��)��(j��)��

����ƽ��ֵ���x�����������I�M(j��n)�r�C�������������u���r�C��

������ƽ��ֵ���x���������������I�M(j��n)�r�C�����������u���r�C��

������ƽ��ֵ���x�����������I�M(j��n)�r�C�����������u���r�C��

������ƽ��ֵ���x�������������I�M(j��n)�r�C�������������u���r�C��

11. ����ָ��(sh��)���ģͣɣ�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

����ָ��(sh��)�ֽ��Ƅӷ���ָ��(sh��)��څ��ָ��(sh��)���nj���څ���Д�ļ��g(sh��)��ָ��(bi��o)�������ԭ����ͨ�^������Ʊ�r�����������µ��^���й����P(gu��n)ϵ�ľ����c���������P(gu��n)ϵ�܃r��׃��֮Ӱ푶��l(f��)���ɾ��ʧ���ѭ�h(hu��n)�^�̣��Ķ��ṩ��څ���Д������(j��)��

�����ָ��(sh��)�����l��������ָ��(bi��o)�����½�ָ��(bi��o)����ƽ������ָ��(sh��)�������l�������O(sh��)���씵(sh��)��һ��飱���졣

1��Ӌ�㷽��

����ָ��(sh��)��Ӌ����^��(f��)�s���\��Ļ�������飺

��������һ��Ҏ(gu��)�t���^ÿ�չɃr���Ӯa(ch��n)������߃r����̓r�����Ѓr��Ӌ���ÿ�չɃr���ӵ��挍�����ԣң��������ģͺ��½����ģͣ����\����ջ��A(ch��)�ϰ�һ���씵(sh��)�����ۼӣ�������յģԣң����ģͺͣ��ģ�ֵ��

�����������յ���������ֵ���½�����ֵ�քe���ԣ��յ��挍����ֵ���Ķ�������յ�����ָ��(bi��o)���ģɺ��½�ָ��(bi��o)���ģɡ�

������ͨ�^���յ�����ָ��(bi��o)���ģɺ��½�ָ��(bi��o)���ģ�֮�g�IJ��……>>>�鿴ȫ��

12.���������Уӣ٣�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

��������һ�N�������о�Ͷ�Y������څ����A(ch��)�ϣ���ij�Εr�g��(n��i)Ͷ�Y�߃A���I��߀���u���������c���D(zhu��n)���锵(sh��)ֵ���γ��˚�ָ��(bi��o)�������I�u��Ʊ�ą���(sh��)��

1��Ӌ�㷽��

�Уӣ٣����Ճ�(n��i)���ϝq�씵(sh��)/��×������

��һ���O(sh��)���飱���գ�����^�������ܾ������L�����^������

2���\��ԭ�t

����������������ʽӋ������İٷֱ�ֵ�����^�����r�鳬�I�����ڣ����r�鳬�u���ٷֱ�ֵ�ڣ����������^(q��)���(n��i)�鳣�B(t��i)�ֲ������ڝq������r����(y��ng)���u�c��ߵ�����֮�ϣ��ڵ�������r����(y��ng)���I�c�������������¡����w��(sh��)ֵҪ�{��(j��ng)���������ָ��(bi��o)��

������һ����������չ�_ǰ��ͨ�����u�ĵ��c�����F(xi��n)�ɴΡ�ͬ�ӣ�һ���µ�����չ�_ǰ�����I������cҲ�����F(xi��n)�ɴΡ��ڳ��F(xi��n)�ڶ��γ��u�ĵ��c���I�ĸ��c�r��һ�����I�M(j��n)���u���ĕr�C��

��������(d��ng)�ٷֱ�ֵ���������������r���������ij��I���˕r��һ�����ړ������ęC������(y��ng)�����I�M(j��n)��

��������������Ҫ��ӳ�Ј������ij��I���u����ˣ���(d��ng)�ٷֱ�ֵ�ڳ��B(t��i)�^(q��)�������Ƅӕr��һ�㑪(y��ng)���^���B(t��i)�ȡ�

���������c�ܼ����F(xi��n)�ɴΞ��u��Ӎ̖�����c�ܼ����F(xi��n)�ɴΞ��I�M(j��n)Ӎ̖��

�������������֣ͣ����ʹ�ã��Q�������I�u�c�������ҳ�ÿһ���ĸߵ��c��

����������������r��������ʹ�ã�����ߜ�(zh��n)�_�ȣ����_ָ���^���͵ײ���

13.�˚�ָ��(bi��o)�����ң��c��Ըָ��(bi��o)���£ң�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�˚�ָ��(bi��o)�����ң�����Ըָ��(bi��o)���£ң������Է����vʷ�Ƀr���ֶεļ��g(sh��)ָ��(bi��o)�������˚�ָ��(bi��o)�^��ҕ�_�P�r�Ķ���ӳ�Ј��I�u���˚⣻��Ըָ��(bi��o)�t��ҕ�ձP�r��ӳ�����Ј��I�u��Ը�ij̶ȣ����ָ��(bi��o)�քe�IJ�ͬ�ǶȹɃr�����M(j��n)�з������_(d��)��ۙ�Ƀrδ�����Ĺ�ͬĿ�ġ�

�����˚�ָ��(bi��o)

�˚�ָ��(bi��o)���Ԯ�(d��ng)���_�Ѓr����A(ch��)�����Ԯ�(d��ng)���Ѓr�քe���^��(d��ng)����ߣ���̓r��ͨ�^һ���r�ڃ�(n��i)�_�Ѓr�ڹɃr�еĵ�λ����ӳ�Ј��I�u�˚⡣�˚�ָ��(bi��o)��Ӌ�㹫ʽ�飺

���ң����Ճ�(n��i)���ȣ��ϣ�֮��/���Ճ�(n��i)���ϣ��̣�֮��

���У��ȣ���(d��ng)����߃r���̣���(d��ng)����̓r���ϣ���(d��ng)���_�Ѓr

�Ξ鹫ʽ�е��O(sh��)������(sh��)��һ���O(sh��)���飲���ա�

�˚�ָ��(bi��o)�Ļ�����(y��ng)�÷��t��

����������ֵ�ԣ����������ĵ؎�����±����֮�g��������ֵ�ڣ�����������֮�g���ӕr���ٱP�����飬�Ƀr�߄ݱ��^ƽ��(w��n)���������F(xi��n)���Ҳ��ӡ�

����������ֵ�߸ߕr��ʾ������S���˚���ʢ���^�߄t��ʾ�Ƀr�M(j��n)��߃r����(y��ng)�x��r�C�˳�������ֵ�ĸ߶ț]�о��w��(bi��o)��(zh��n)��һ����r�£�����ֵ���������������ϕr���Ƀr�S�r���ؙܻn�µ���

����������ֵ�ߵ͕r��ʾ�˚�˥�ˣ���Ҫ�䌍���^�̈́t��ʾ�Ƀr���ܵ���ȣ��ɿ��]�řC���룬һ�����ֵ�����������r���Ƀr�п����S�r����������

�������ģ����������Կ���һ�Εr�ڵ��I�u��ݣ����������ڹɃr���_(d��)������ȵĹ��ܣ��^�D�r��Ҫ�{�轛(j��ng)�Լ��c�������g(sh��)ָ��(bi��o)���ʹ�á�

������Ըָ��(bi��o)

��Ըָ��(bi��o)�����������Ѓr����A(ch��)���քe�c��(d��ng)����ߣ���̓r��ȣ�ͨ�^һ���r���������ڹɃr�еĵ�λ����ӳ�Ј��I�u��Ը�ij̶ȣ���Ըָ��(bi��o)��Ӌ�㹫ʽ�飺

�£ң����Ճ�(n��i)���ȣ��ã٣�֮��/���Ճ�(n��i)���ã٣��̣�֮��

���У��ã٣��������Ѓr���Ξ鹫ʽ�е��O(sh��)������(sh��)��һ���O(sh��)��ֵͬ����һ�¡�

��Ըָ��(bi��o)�Ļ�����(y��ng)�÷��t��

�������£�ֵ�IJ����^����ֵ���У���(d��ng)�£�ֵ�ڣ�����������֮�g���ӕr���ٱP�����飬��(y��ng)�����^����

�������£�ֵ���ڣ��������ϕr���Ƀr�S�r���ؙܻn�µ�����(y��ng)�x��r�C�u�����£�ֵ���ڣ������r���Ƀr�S�r���ܷ�����������(y��ng)�x��r�C�I�롣

һ����r�£����ҿ��ԆΪ�ʹ�ã��£҄t���c���Ҳ��ã����ܰl(f��)�]Ч�ã���ˣ���ͬ�rӋ����ң��£ҕr�������c�£�������(y��ng)�L��ͬһ�D��(n��i)�������c�£Һϲ���(y��ng)�ü����еķ��t���£�

�٣��Һͣ£�ͬ�r������������ζ�Ƀr��λ�ѽ����ֹɕr��(y��ng)ע�⼰�r�@���˽Y(ji��)��

�ڣ£ұȣ��ҵͣ���ָ��(bi��o)̎�ڵ��ڣ��������r���ɿ��]����I�M(j��n)��

�ۣ£ҏĸ߷�ص��������_(d��)�������r�������ҟo����Ӎ̖���F(xi��n)����(y��ng)����I�M(j��n)��

�ܣ£Ҽ������������ұP��С�ؕr����(y��ng)����u�������r�˽Y(ji��)��

�ڣ��ң��£�ָ��(bi��o)���A(ch��)�ϣ�߀������ã�ָ��(bi��o)���������к��A(y��)�y�߄ݵą���ָ��(bi��o)��

�ã���������֮���g�r��Ӌ����A(ch��)����Փ�ϣ������g�r�ߵărλ��������“��”�������g�r�͵ărλ��������“��”���ã��ԣ��Ճ�(n��i)�������g�r���^��(d��ng)����ߣ���̓r��Ӌ���һ�Εr�ڃ�(n��i)��“����֮��”ָ��(bi��o)���Ķ������ڹɃr�����е�����(n��i)�ݣ�����Q�Ƀr�q���r�g���}����һ��������

�ãҵ�Ӌ�㹫ʽ�飺

�ãң����Ճ�(n��i)���ȣ��Уͣ�֮��/���Ճ�(n��i)���Уͣ��̣�֮��

���У��Уͣ��������g�r�����g�r������ߣ���̓r�����Ѓr��/�����ȣ���߃r�� �̣���̓r

�ã��ڑ�(y��ng)���ϣ��伱�������������׃����ͬ���У��£ҿ�����ͬ��ጣ��ãҵ��Ը�r�ڣ��Һͣ£�֮�g��һ����^�ӽ��£ң���(d��ng)�ãҵ��ڣ������r��һ����r���I�M(j��n)����L(f��ng)�U����

14.����ָ��(bi��o)��MTM��——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

����ָ��(sh��)����һ�N���T�о��Ƀr���ӵļ��g(sh��)����ָ��(bi��o)�����Է����Ƀr���ӵ��ٶȞ�Ŀ�ģ��о��Ƀr�ڲ����^���и��N���٣��p�٣��T�������Լ��Ƀr���o���ӻ��Ʉ��D(zhu��n)�o�ĬF(xi��n)����ָ��(sh��)����Փ���A(ch��)�ǃr����������P(gu��n)ϵ���Ƀr�ĝq���S���r�g������՝u�sС��׃�����ٶ����������p��������t�ɷ��D(zhu��n)����֮���µ���Ȼ������ָ��(sh��)�����@��ͨ�^Ӌ��Ƀr���ӵ��ٶȣ��ó��Ƀr�M(j��n)�돊�ݵĸ߷���D(zhu��n)�����ݵĵȵȲ�ͬӍ̖���ɴ˳ɞ�Ͷ�Y���^ϲ�۵�һ�N�y�й��ߡ�

�Ƀr�ڲ����еĄ���׃����ͨ�^ÿ��֮�����c�B����������������ӳ�������ڄ���ָ��(sh��)�D�У�ˮƽ������r�g����ֱ��������������������ԣ������ľ������o�ٵ؎������ľ��ϲ��ǹɃr�����؎����²��ǹɃr�µ��؎�������������(j��)�Ƀr����r���@���ľ������������\�ӣ��Ķ���ӳ�Ƀr���ӵ��ٶȡ�

1��Ӌ�㹫ʽ

�ͣԣͣ��ã���n

���У��Þ鮔(d��ng)�����Ѓr����n�����ǰ���Ѓr���Ξ��O(sh��)������(sh��)��һ���x�O(sh��)�����գ���

���ڣ�����������֮�g�x��

�e ���� ���� �ձP�� ����ֵ ���� �� ���������� �� ���������� �� ���������� ���������� �� ���������� ���������� �� ���������� ���������� �u�� �� ���������� �������� �� ���������� ���������� �u�� �� ���������� ���������� �� ���������� ���������� �I�M(j��n) ���� ���������� ���������� �I�M(j��n)

�ϱ����ã������څ���(sh��)Ӌ������Ą���ֵ�����Ю�(d��ng)����ֵ�p�ͻ��D(zhu��n)���ӕr����(y��ng)���I�M(j��n)���u���r�C��

2���\��ԭ�t

������һ����r�£��ͣԣ��������µ������ľ��r���u���r�C���෴���ͣԣ���������ͻ�����ľ��r���I�M(j��n)�r�C��

���������x�O(sh��)�������Ƅ�ƽ������r�£���(d��ng)�ͣԣ������ľ����ϣ��������µ���ƽ�����u��Ӎ̖����֮����(d��ng)�ͣԣ������ľ����£���������ͻ��ƽ�������I��Ӎ̖��

�������Ƀr���ϝq�����Є�(chu��ng)���c�����ͣԣ�δ��������������F(xi��n)���Y�F(xi��n)����ζ�ϝq�����p�����˕r��(y��ng)�P(gu��n)ע���飬�����Ƀr���D(zhu��n)�µ���

�������Ƀr���µ��������߳��µ��c�����ͣԣ�δ������½������F(xi��n)���Y��ԓ��r��ζ�µ������p�����˕r��(y��ng)ע���ͳнӡ�

���������Ƀr�c�ͣԣ��ڵ�λͬ���������@ʾ���ڌ��з������飻���Ƀr�c�ͣԣ��ڸ�λͬ���½����t�@ʾ���ڿ��ܳ��F(xi��n)�Ƀr���䡣

3���u �r

�Еr���Ä���ֵ�������о����@���^�ں��Σ��ڌ��H�������һ�l����ֵ���Ƅ�ƽ����ʹ�ã��γɿ������Ƅ�ƽ�����Ľ���F(xi��n)�����Ԍ��ȣ���������ָ��(sh��)��Ч���ܺá�

15.��ʎ��ָ��(bi��o)���ϣӣã�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

��ʎ���DŽ���ָ��(bi��o)����һ���F(xi��n)��ʽ��һ���ðٷֱ�ֵ������Ӌ�㡣���(n��i)�����Ԯ�(d��ng)���ձP�r���ԣ���ǰ�ձP�r���ٳ��ԣ�������

1����ʎ��ԇ���

���� ��߃r ��̓r �ձP�r ʮ��ǰ �ͣԣ� �ϣӣ�

�ձP�r ����ֵ ��ʎ��

��/�� 36.70 31.80 35.10 1

35.30 33.70 34.60 2

37.40 34.00 34.60 3

35.90 33.50 33.80 4

34.00 31.00 33.40 5

��/�� 35.70 31.00 32.60 6

34.70 31.80 34.40 7

35.20 32.60 32.90 8

36.00 33.10 35.70 9

35.80 31.20 32.40 10

��/���� 30.30 28.60 30.00 11 25.10 -5.10 0.99

33.00 29.80 29.80 12 24.60 -4.80 0.99

29.60 25.10 27.50 13 24.60 -7.10 0.98

27.40 23.00 23.90 14 23.80 -9.90 0.97

22.50 19.50 19.90 15 23.40 -13.50 0.96

2��Ӌ�㹫ʽ

�ϣӣã�����t÷��t-n��×������

��t�鮔(d��ng)�����Ѓr����t-n�����ǰ���Ѓr��

Ӌ�������ʎ������(sh��)ֵ�ڣ��������ϕr�����L�ƈD�Εr�����ԣ����������(zh��n)�M�S����(d��ng)����ֵ�ڣ��������ϣ��Ǟ���^�Ј��A���������t����^�Ј��A���\��ԭ�t�c�ͣԣ�ʽһ�ӡ�

16.����ָ��(sh��)�����ң�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

1��Ӌ�㹫ʽ

����ָ��(sh��)���������Ô[���c�����ȹ��еij��I�u�F(xi��n)�����A(y��)�yѭ�h(hu��n)�ڃ�(n��i)�ĸ��c����c���Ķ������Ч�ʵ�Ͷ�YӍ̖�����ң������������ã���n��/����n-��n��×������

���У��Þ鮔(d��ng)�����Ѓr����n����Ճ�(n��i)��̓r����n����Ճ�(n��i)��߃r����ʽ�У��՞��x�O(sh��)����(sh��)��һ���O(sh��)�飱���ջ��ա�

2���\��ԭ�t

����ָ��(sh��)Ӌ�㹫ʽ�c����ָ��(sh��)���S�Cָ��(sh��)һ�ӣ�Ӌ�����ָ��(sh��)ֵ�ڣ���������֮�g���ӣ���ͬ���ǣ�����ָ��(sh��)��ֵԽС���Ј����I��Խ�أ���֮����ֵԽ���Ј��u��Խ�⡣��(y��ng)������ָ��(sh��)�r��һ����������c�������t��

��������(d��ng)���Ҿ��_(d��)�������r���Ј�̎�ڳ��u��r���Ƀr�߄��S�r����Ҋ�ס���ˣ������ęM��һ��Q���I�M(j��n)����Ͷ�Y���ڴ˿����řC�I�룻�෴����(d��ng)���Ҿ��_(d��)�������r���Ј�̎�ڳ��I��r���߄ݿ��ܼ���Ҋ픣������ęM�����Q���u������

��������(d��ng)���ҏij��u�^(q��)���������r����ʾ����څ�ݿ����D(zhu��n)��һ����r�£���(d��ng)����ͻ�ƣ������S���r���Ј��������D(zhu��n)�鏊�У����I�M(j��n)��Ӎ̖���෴����(d��ng)���ҏij��I�^(q��)���µ��䣬���ƣ������S���ɴ_�J(r��n)�����D(zhu��n)�������u����Ӎ̖��

���������ڹ��К�ݵ�׃�������I��߀���ٳ��I�����u������ٳ��u����ˣ���(d��ng)�����M(j��n)�볬�I���u�^(q��)�����鲢��һ�������D(zhu��n)�ݡ�ֻ�д_�J(r��n)���Ҿ����@�D(zhu��n)�����u������ͻ���I�M(j��n)�����������_���I�uӍ̖��

��������ʹ������ָ��(sh��)�������M(j��n)�����ƕr������܉�ͬ�rʹ�Ï���ָ��(sh��)�����C��ͬ�r����(d��ng)���Ҿ�ͻ�ƻ�����������S���r��������Դ_�J(r��n)����ָ��(sh��)��Ӎ̖�Ƿ����_����ˣ�ʹ�����������_��(y��ng)������ָ��(sh��)���l(f��)�]���c����ָ��(sh��)�����Ə����м����I���u�F(xi��n)��Ļ��a���ܣ��ɵó�����������^���_���Дࡣ

3���u �r

����ָ��(sh��)�����о��Ƀr�����ļ��g(sh��)ָ��(bi��o)���ڹ�ʽ�O(sh��)Ӌ�ϣ����c�S�Cָ��(sh��)��ԭ�����^���ƣ����߾�����о��Ƀr�������l(f��)��ͨ�^����һ�Εr�g��(n��i)�ߣ��̓rλ�c���Ѓr֮�g���P(gu��n)ϵ����ӳ�Ј��ď������I�u��ݡ���ͬ���ǣ��S�Cָ��(sh��)�ɘ��씵(sh��)�^�̣�Ӌ��Y(ji��)�������S�C�ԣ�������ָ��(sh��)�IJɘ��씵(sh��)�������e�^�����飬������ڸߙn���Ρ�������ԓָ��(bi��o)�������^�����ڲ����^���У�����ȫ����ӛ̖�����У�δ���^���l������ˣ���ʹ���^���У�����ܽY(ji��)�Ϗ���ָ��(sh��)������ָ��(sh��)���^��ƽ��ļ��g(sh��)ָ��(bi��o)һ�����ƣ��ɴ˿Ɍ�����څ�ݵó��^��(zh��n)�_���Дࡣ

17.�ɽ������ʣ��֣ң�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�ɽ������ʣ����Q�֣ң�����һ�ͨ�^�����Ƀr�����ճɽ��~����ɽ�������ͬ���c�Ƀr�½��ճɽ��~��ֵ���Ķ������Ј��I�u��ݵ����ڼ��g(sh��)ָ��(bi��o)����Ҫ���ڂ��ɷ���������Փ���A(ch��)��“���rͬ��”��“�������r”���Գɽ�����׃���_�J(r��n)�̓r�߃r���Ķ��_���I�u�r����

1��Ӌ�㹫ʽ

�֣ң����Ճ�(n��i)�����ճɽ��~����/���Ճ�(n��i)�½��ճɽ��~����

���У����՞��O(sh��)������(sh��)��һ���O(sh��)�飲���ա�

2���\��ԭ�t

���������֣�ֵ�������Ѕ^(q��)����(j��)�֣�ֵ��С�_���I�u�r�C���̓r�^(q��)�������������I�M(j��n)����ȫ�^(q��)�������������й�Ʊ���@���^(q��)����������������(j��)��r�@���˽Y(ji��)������^(q��)���������řC�u��

��������(d��ng)�ɽ��~��(j��ng)ή�s��Ŵ��֣�ֵҲ�ĵͅ^(q��)�����f���r����������_ʼ���ӣ����I�M(j��n)�ĕr�C��

�������֣�ֵ�ڵ̓r�^(q��)���ӣ��ɃrţƤ�P�����ɿ��]�řC�I�M(j��n)��

�������֣�ֵ������ȫ�^(q��)��(n��i)�����ɃrţƤ�P���r��һ����Գֹɲ��u��

�������֣�ֵ�ګ@���^(q��)���ӣ��Ƀr����ϝq�r����(y��ng)���ոߙn��؛�ĕr�C��

������һ����r�£��֣�ֵ�ڵ̓r�^(q��)���I��Ӎ̖���Ŷ��^�ߣ����ګ@���^(q��)���u���r�CҪ���պã����ڹɃr�q������ٝq���ڴ_���u��֮ǰ����(y��ng)�c����ָ��(bi��o)һ�����С�

3�����ܷ���

�������ɽ�������������ڃr���ָ��(bi��o)���ڷ����̓r�^(q��)��r�����^�ߣ��^��߃r�^(q��)���˅�������ָ��(bi��o)��

������һ����r�£��֣Ҳ������_�I�u���wӍ̖��

18.������——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

��������һ�N��ӳһ���r�ڃ�(n��i)�Ј�ƽ���ɽ���r�༴��Ͷڅ�ݵļ��g(sh��)��ָ��(bi��o)��

1��Ӌ�㷽ʽ

��һ���r�ڃ�(n��i)�ijɽ�����ֵ����Ӻ�ƽ�����ڳɽ�����ֵ�������l�D���γ��^��ƽ��������������������һ����r�£��������ԣ���������ɘ��씵(sh��)�����ڣ�����ƽ���ɽ������A(ch��)���L�ƣ������ͬ�r�x�O(sh��)�����պͣ����յIJɘ��씵(sh��)�L�ƃɗl�����������У����վ������������ڵĽ�Ͷڅ�ݣ������վ������t�����^�L�ڵĽ�Ͷڅ�ݡ�

2���\��ԭ�t

���о������ijɽ����D�У����Կ����������ڳɽ��������l�D֮�g���ӣ��Ķ��DŽӹɃr׃�ӵ�څ�����ϝq������ڣ��������S�Ƀr������(chu��ng)���¸ߣ��@ʾ�Ј��˚�ľۼ��^�̡������M(j��n)��β�r���M�ܹɃr�ل�(chu��ng)�¸ߣ�����������˥��ƣܛ���γɃr�����x���@�r�Ј��߸��M(j��n)��Ը�l(f��)��׃�����Ƀr�ӽ���픅^(q��)��

���µ�������ڡ�������һ���S�Ƀr���m(x��)�µ����@ʾ�Ј��˚�oɢ���К�o��������ӽ�β�r���Ƀr��������µͣ���������������ƽ�����������E���@�r�Ƀr�ѽ�(j��ng)Ҋ�ף����Կ��]�řC�I�M(j��n)��

���O(sh��)�Ѓɗl�������ijɽ����D����(d��ng)�����վ������ڣ����վ������Ϸ����^�m(x��)�ϓP�r�����錢�������ϝq���^����֮����(d��ng)�����վ������ڣ����վ������·��^�m(x��)�µ��r���@ʾ�����Ԍ��^�m(x��)������������Փ�����ϻ����¹��^�߄ݣ����A(y��)ʾ����������D(zhu��n)�ݣ���һ�N����Ӎ̖����(d��ng)�����վ������c�����վ�������������F(xi��n)�Ƅ�ƽ������Փ�е��S�����������r���t�nj������D(zhu��n)���M(j��n)�еĴ_�J(r��n)���@�r��(y��ng)����������g(sh��)ָ��(bi��o)һ�����У�����������Ͷ�Y����ڱP�֕r�������վ������c�����վ��������F(xi��n)���m�p���壬������վ��������ϻ�����ͻ�ƣ����վ��������t���A(y��)ʾ������ƱP�ֵķ�����һ�N�^���(zh��n)�_��ͻ���o��Ӎ̖��

�������ܷ���

�����о������r����ע��������IJ��Ӳ����ṩ���^��ʽ�I�u�е��I�M(j��n)���u��Ӎ̖����߂��Ƅ�ƽ�����ǷN���Ƀr���q�������Ĺ��ܡ���������ӳ�ăH���Ј���Ͷ����Ҫڅ��δ���Ƀr׃�ӵĴ�������o��ָ��(bi��o)�����á�

19.���タ�D(zhu��n)�ӣ��ң�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

���タ�D(zhu��n)��Ҳ�Qͣ�p�c�D(zhu��n)�������Ò��タ��ʽ���S�r�{(di��o)��ͣ�p�cλ�����^���I�u�c������ͣ�p�c���ַQ�D(zhu��n)���c�ӣ��ң��Ի��εķ�ʽ�Ƅӣ��ʷQ֮�钁�タ�D(zhu��n)��ָ��(bi��o)��

1��Ӌ�㷽��

���������x��һ�Εr�g�Д����ϝq���µ���

���������ǿ��q���t��һ��ģӣ���ֵ����ǽ��ڃ�(n��i)����̓r�����ǿ������t��һ��ģӣ�����ǽ��ڵ���߃r��

�������ڶ���ģӣ��ң��t���һ�����߃r�����q�r��������̓r�������r���c��һ��ģӣ��ҵIJ����ϼ������ӣ��ټ��ϵ�һ��ģӣ��ҾͿ���á�

������ÿ�յģӣ��Ҷ���������������ƣ��w�{��ʽ���£�

�ӣ��ң�n�����ӣ��ң�n-1�������ơ��ţУ�n-1�����ӣ��ң�n-1����

�ӣ��ң�n������n�յģӣ���ֵ���ӣ��ң�n-1�����ڣ�n-1����ֵ֮��

���ң��������ӣ�

�ţУ��O�c�r�����ǿ��qһ�����g���t�ţО��@�����g����߃r�����ǿ���һ�Εr�g���t�ţО��@�����g����̓r��

�ţУ�n-1�����ڣ�n-1���յĘO�c�r��

�������������ӵ�һ��ȡ����������������һ�����߃r��ǰһ�����߃r߀�ߣ��t�����������ӣ������������o�¸߄t������������ǰһ��Ĕ�(sh��)ֵ��������������߲��ܳ��^����������֮���µ�Ҳ��ơ�

���������ǿ��q���g��Ӌ���ij�յģӣ��ұȮ�(d��ng)�ջ�ǰһ�յ���̓r�ߣ��t��(y��ng)�Ԯ�(d��ng)�ջ�ǰһ�յ���̓r��ij��֮�ӣ��ң����ǿ������g��Ӌ��ij��֮�ӣ��ұȮ�(d��ng)�ջ�ǰһ�յ���߃r�ͣ��t��(y��ng)�Ԯ�(d��ng)�ջ�ǰһ�յ���߃r��ij�յģӣ��ҡ�

2���\��ԭ�t

�I�u���M(j��n)���r�C�ǃrλ���^�ӣ��ҕr��Ҳ�������µ��ƣӣ��ұ��u��������Խ�^�ӣ��Ҿ��I�M(j��n)��

3���u �r

�������������Σ��I�u�c���_�����F(xi��n)Ӎ̖�����M(j��n)�У�

�������ӣ����c���H�r�r�g�L���������P(gu��n)ϵ�����m��(y��ng)��ͬ�͑B(t��i)�Ƀr֮�������ԡ�

������Ӌ���c�L�D�^��(f��)�s��

�������P���У���(j��ng)��������F(xi��n)Ӎ̖��ʧ�`�ʸߡ�

20.��ݲ���ϵ�y(t��ng)���ãģУ�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

һ�N�O�̾��IJ�������������(d��ng)�Ճ�(n��i)ͬ�r�I�M(j��n)�u����

1��Ӌ�㷽��

��������Ӌ��ãģ�ֵ������ֵ��

�ãģУ����ȣ��̣����ã�÷��

�ȣ�ǰһ����߃r���̣�ǰһ����̓r���ã�ǰһ�����Ѓr

������Ӌ��

���ȣ����ֵ�����ãģУ����ȣ��̣� �Σȣ�����ֵ�����ãģ�×������

���̣����ֵ�����ãģУ����ȣ��̣� �Σ̣�����ֵ�����ãģ�×������

�t���傀��(sh��)ֵ���������飨����ߵ���ͣ������ȣ��Σȣ��ãģУ��Σ̣����̡�

2���\��ԭ�t

�ҳ��@�傀��(sh��)ֵ֮����ǰһ������鲨�Ӂ팢���յ�δ��������һ���ߵ͵ȼ��Ą��֣������߿������@���ߵͅ^(q��)�ց��Дஔ(d��ng)�յ��߄ݡ����е��P(gu��n)�I���_�Ѓr�ڣãģ��傀��(sh��)ֵ���Ă�λ�ã����_�Ѓrͨ�����Ј��I�u�p��������������r�����Ժ��γɵģ�Ӱ푮�(d��ng)����߄ݡ�

�������ڲ��Ӳ����ܴ����r�£����_�Ѓr̎�ڽ���ֵ�c����ֵ֮�g��ͨ�������߿����ڽ���ֵ�ărλ�I�M(j��n)�����ڽ����ڵărλ�u�������ڽ���ֵ�ărλ�u��������ֵ�ărλ�I�M(j��n)��

�������ڲ����^�����r�£����_�Ѓr�_�����ֵ�����ֵ�����r����ζ�������_�������_�ͣ���һ��������İl(f��)���_ʼ����˽����߿������ֵ�ărλȥ�I�����ֵ�ărλȥ�u��ͨ��һ�����գ���ζ��һ�����ҵĝq������(y��ng)���ஔ(d��ng)?sh��)������?/span>

3�����ܷ���

�������ãģ����m����������ʎ�ıP�����飬�x����u���I�ą^(q��)�gٍȡ�̾�������

���������ڴ�q��������飬�����Ǜ_�������r��֧��λ�r�������܈�ջ�M�������O(sh��)ͣ�p�c����ֹͻ�l(f��)����������յ�Ӱ푡�

21.�ɽ��P��(sh��)——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�ɽ��P��(sh��)������������(j��)�ɽ��Δ�(sh��)���P��(sh��)�Ķ��٣��˽��˚�ľۼ��c̓ɢ���M(j��n)�����Ѓr���˚�ď�������׃�������a(ch��n)�����ܵ��߄ݡ�

һ��ɽ��P��(sh��)����Ҫ�c���£�

�������ڹɃr�ߙn�r���ɽ��P��(sh��)�^���ҹɃr�µ������u���r�C��

�������ڹɃr�͙n�r���ɽ��P��(sh��)�Ŵ��ҹɃr���������I��r�C��

�������ڹɃr�ߙn�r���ɽ��P��(sh��)�Ŵ��ҹɃr����������һ���������Ρ�

�������ڹɃr�͙n�r���ɽ��P�sС�����������D(zhu��n)�������r�C��

�������ɽ��P��(sh��)�����^���m���ڶ̾�������

��ɲ���ƽ����ָ��(bi��o)����

�\��ԭ�t

ƽ��������ÿ�P����ƽ���ɽ����������Á�y֪����Ƿ��M(j��n)���I�u��Ʊ����Ч��������ƽ������׃�����Ό����Է����Ƀr����Ķ���׃����������ԭ�t���£�

������ƽ�������ɽ���÷�P��(sh��)��

������ƽ���������ʾ�д��~���I�u��ƽ�����pС��ʾ�����I�u�Ķ���С�~ɢ����

���������µ������У�ƽ������u�����@ʾ�д���I�M(j��n)���Ƀr�����ڽ���ֹ����

���������ϝq�����У�ƽ������u�����@ʾ�д����؛�Ƀr�����ڽ���ֹ?ji��)q�µ���

���������Ϻ����µ������У�ƽ�����]���@����׃������ʾ�����Ԍ��^�m(x��)һ�Εr�ڡ�

��������һ�δ�����ĽK�ˣ��M(j��n)��P�֕r��ƽ������С�ҟo��׃�����t��ʾ��������^����

22.ָ��(sh��)�c�ɽ�ֵ���ԣ��Уɣ�——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�ԣ��Уɣ�Total Weighted Stock Index���⼴��“ÿһ�ә�(qu��n)ָ��(sh��)�c�ijɽ�ֵ”������Փ����(j��)���J(r��n)��ɽ����ǹ��аl(f��)չ��ȪԴ���ɽ���ֵ��׃������ӳ������ُ�I��Ʊ�ď����̶ȼ���δ���Ƀr��չ��������֮���ԣ��У���̽ӑ��ÿ�ճɽ�ֵ�cָ��(sh��)�g���P(gu��n)ϵ��

1��Ӌ�㹫ʽ

�ԣ��Уɣ�ÿ�ճɽ���ֵ/��(d��ng)�ռә�(qu��n)ָ��(sh��)

2���\��ԭ�t

�������ә�(qu��n)ָ��(sh��)�ϝq���ɽ����f�����ԣ��У�ֵ����(y��ng)�f�������l(f��)�����x�߄ݣ���ָ��(sh��)�ϝq���ԣ��У�ֵ�½����˞��u��Ӎ̖���ɷ�߳�Ó���ڴ��ի@���˽Y(ji��)��

�������ә�(qu��n)ָ��(sh��)�µ����ԣ��У�ֵ�ϓP���˞��I�M(j��n)Ӎ̖���ɷ���I�M(j��n)��

���������ϝq�^�̣��Ƀr�����@�D(zhu��n)��̎�����ԣ��У�ֵ�����sС���Ǟ����·��D(zhu��n)Ӎ̖���ֹ��ߑ�(y��ng)����u����

���������B�m(x��)�µ��У��Ƀr���@�D(zhu��n)��̎�����ԣ��У�ֵ�����Ŵ��Ǟ����Ϸ��D(zhu��n)Ӎ̖���ֹ��߿ɷ�ͷ����I�M(j��n)��

�������ԣ��У�ֵ�oһ��֮���c�����c������c��ݣ˾���������·���У����܆Ϊ����á�

�������ɿ��^�M(j��n)����^�Ј��r���ԣ��У�ֵ�賬Խ�������������ܳ��m(x��)�ڣ��������ϣ����ܴ_�J(r��n)�q�ݡ�

�������ԣ��У�ֵ���ڣ������£��dzɽ�ֵ̽�וr�̣����I�M(j��n)Ӎ̖��

�������ԣ��У�ֵ���m(x��)�U�������������ϣ���ʾ���н����^�ᣬ�S�r���ؙn����(y��ng)��߷����@���˽Y(ji��)��

�������ԣ��У�ֵ�S�ә�(qu��n)�Ƀrָ��(sh��)��(chu��ng)�¸߷���S֮?d��ng)U��ͬ�r��(chu��ng)�¸��c�������r����ϡ��ڶ��^�Ј������һ�����������У��ә�(qu��n)�Ƀrָ��(sh��)�焓(chu��ng)�¸߷壬���ԣ��У�ˮ��(zh��n)���h(yu��n)����ǰ���������飬�˕r�ʬF(xi��n)�r�����x���д���ؙn֮���ܡ�����ڳ��m(x��)�µ�һ�Εr�g���ӽ����^�Ј�β���r���ԣ��У�ֵ�½���(chu��ng)�µ�ֵ�ęC����Ҳ����С��

23.������——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

���������ڣ�̓�w�����w���Č��w�����턝�ֹɃr�ĝq������������q��څ�ݵ�һ�N��·��Ҳ�nj����֮�gƴ�����^���c�������D(zhu��n)׃���F(xi��n)�ڈD�У������@ʾ�m��(d��ng)?sh��)��I�M(j��n)�r�C���c�u���r�C��

���������c�c��D��ƣ��༴����ӛ�dÿ���ÿ�ܵĹɃr׃���^�̣�����ϵ��(d��ng)�Ƀr�m(x��)��(chu��ng)�¸߃r����(chu��ng)�µ̓r�����ֻ��D(zhu��n)�������µ��r��������ӛ䛣��L�ơ�

�\��ԭ�t

һ�㌚��������Ҫ�c���£�

���������������ף��t��֮�Ƀr���п�Ҫ����һ���������顣

����������������֮�Ƀr���п�Ҫ����һ���½����顣

�������P�֕r��������С���ף�С���ڣ������O(sh��)���pʧ�c�������c֮��С���Q���Ƿ��M(j��n)����

�������P�ֻ�ߙn�r�������L�ڶ��£���(y��ng)���@���˽Y(ji��)�������гֹ��u������֮�������ϣ��t�ǽ���r�C��

�����������������������c�˾����Ƅ�ƽ�����ȹ�ͬ�\�ã�Ч�����ѡ�

�����������������µ�һ�κ�ͻȻ���ף�횷������ͻ��֮�F(xi��n)�����R�ϓ��M(j��n)��횲죳�졣�����ϣ˾��c�ɽ����^�������Q����

24.��r�����——��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)

�������ùɃr�c�ɽ���׃�ӵĸ��N�P(gu��n)ϵ���^�y�Ј����������ď������Ķ�����δ�����߄ݷ����ڈD�����L��һ��r犷���ľ��D���ʷQ֮��r犷���������

1���L�Ʒ���

�������Ԕ�(sh��)�W(xu��)������(bi��o)�L����r犷�����������ֱ�v�S�����Ƀr��ˮƽ�M�S�����ɽ�����

���������څ���(sh��)�����g���L�̣����˲�����ͬ������ͨ�����õ����g�飲���ջ��գ����ܣ���

������Ӌ��Ƀr�ͳɽ����ĺ��Σ��㔵(sh��)���Ƅ�ƽ��ֵ������ã����յ����څ���(sh��)�r���Ӌ����Ƀr����ָ��(sh��)���ģ����պ����Ƅ�ƽ���r���ɽ����ģ����պ����Ƅ�ƽ������

����������(bi��o)�Ĵ�ֱ�v�S���Ƅ�ƽ���r��ˮƽ�M�S���Ƅ�ƽ���������ߵĽ����c��������(bi��o)�c������(bi��o)�c�g���B������r犷���׃�ӡ�����҂��Ծ��w�ķ����f���������S��Ƀr�����S��ɽ��~�����ڈD����ӛ�£�������Ƅ�ƽ���c�����O(sh��)ijһ�죲���յ��Ƅ�ƽ���Ƀr��ә�(qu��n)ָ��(sh��)�������c���Ƅ�ƽ���ɽ��~�������f�ɣ��҂��ͿɌ�֮ӛ�������(bi��o)�ϣ������ཻ��һ�c�����ÿ��ӛ�½����c���������L����r�������

2���\��ԭ�t

��������r������߄�׃�ӵ����N���棺

����������

�Ƀr�S���ɽ��������Ӷ����ӣ���rᘷ����������߄��������һ������D(zhu��n)��

���½����棻

���rͬ���½�����r犷��������߄���ƽ�D(zhu��n)�»����Ϸ������D(zhu��n)��

��ѭ�h(hu��n)���档

���r��ͬ����������ͬ���½�����rᘷ��������߄����������ϣ����ϣ�����ѭ�h(hu��n)

��������r犰˽LjD��

��r������ɘ�(g��u)�������İ˽��Σ��а˂��A�ε��\��ԭ�t��

����D(zhu��n)��̖���Ƀr��(j��ng)һ�ε��ݺ��µ����ȿsС������ֹ���D(zhu��n)��(w��n)���ڵ͙n�P�����ɽ������@����ή�s���f������ʾ�͙n�����D(zhu��n)�����˞���D(zhu��n)Ӎ̖��

���I�M(j��n)Ӎ̖���ɽ������m(x��)�U�����Ƀr���������rͬ���߸ߣ���r犷���������ƽ�D(zhu��n)�ϻ������·������D(zhu��n)�ӕr���M(j��n)����^λ�ã�������I�M(j��n)�r�C��

�ۼӴa�I�M(j��n)���ɽ����U������ˮ��(zh��n)�S���ڸߙn���ټ������ӣ����Ƀr���^�m(x��)�q�����˕r��Ƀr�ؙn�r���˼Ӵa�I�M(j��n)��

���^�����Ƀr�^�m(x��)�ϝq���q��څ�������ɽ������ٔU�����߄��_ʼ�Мp�˵��E�˕r�rλ�Ѹߣ����^���������ߓ��q��

�ݾ���Ӎ̖���Ƀr�ڸ߃r�^(q��)�P�������y�ل�(chu��ng)�µĸ߃r���ɽ����o���U�����������@�p�٣��˞龯��Ӎ̖�����������u���Ĝ�(zh��n)�䣬��(y��ng)��Ó���ֳֹɡ�

���u����̖���Ƀr�ĸߙn���䣬�ɽ������m(x��)�p�٣����rͬ���½�����r犷����������߄���ƽ�D(zhu��n)�»����Ϸ������D(zhu��n)�ӕr���M(j��n)����^�A�˕r��(y��ng)�u�����гֹɣ� ������ȯ�ſա��������ܵ�Ԓ��

���^�����ɽ����_ʼ�f�����Ƀr�m�µ����������sС����ʾ�ȵ��ѽ����˕r���^���������������^Ҳ���˷ſմ���(y��ng)ٹ�C���a��

3���� ��

��r犷���������׃�����f�����^�Ј������^�Ј������r�P(gu��n)ϵ���ɹ����׃���У��@ʾ��������ď������ṩ�I�u�r�C���˷������ڵײ��Ĵ_�J(r��n)�e��Ч����r犷��������Dz����Ƅ�ƽ���r���Ƅ�ƽ�����������ľ�·���Ƅ�ƽ���m���ЈA��Ӎ̖�Ĺ��ܣ����ڱ��|(zh��)���Ƅ�ƽ�����ڕr�g���ķ�ʽ��

�Ƅ�ƽ�����߄ݣ�ͨ�������Ƀr���ӵăA�������犷����������߄ݣ�һ���l(f��)��׃���D(zhu��n)�������Ƀr��څ�ݡ�����ʹ����r犷��������������飬�����I�u�r�C�����������I�uָ��(bi��o)��ֻ���������o���Ե�ָ��(bi��o)���������д�څ�ݡ��@�ӲŸ��ܰl(f��)�]��r���������Ĺ��ܡ�

���σ�(n��i)�ݾ��ǹ�Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)��ȫ�Ľ��x���D(zhu��n)�d��Ʊ���T֪�R���� ��Ʊ���g(sh��)ָ��(bi��o)Ԕ��,��Ʊ���ü��g(sh��)ָ��(bi��o)��ȫ Ոע����ַ��