商品期貨季節因素分析——季節性分析法的理論探討

admin

季節性變化是大宗商品價格運動的特有屬性,雖然期貨市場出現的目的是為了緩解現貨價格的頻繁波動,但是季節性波動的規律并不是完全可以消除的。而且在期貨與現貨的聯系越來越密切的今天,商品期貨價格的季節性波動越來越明顯。供應淡季或者消費旺季時價格高企,而在供應旺季或消費淡季價格低落,成為商品期貨價格波動的普遍規律。

對于全球黃大豆來說,從每年的4月份開始,北半球的黃大豆主產國——中國和美國開始播種,到當年9月份后開始收割。從當年的10月份開始,南半球的主產國——巴西和阿根廷又開始播種,次年三四月份開始收割。從這一種植生長周期可以看出,每年的七八月份屬于全球黃大豆的供應淡季,黃大豆“青黃不接”,消費需求旺盛,因此價格高企。而每年的11月份左右是全球黃大豆的供應旺季,現貨供應充足,價格屬年內低谷。

鄭州小麥交割標準品為二等硬冬白麥,我國硬冬白麥種植時間為10月上旬(寒露后)至下旬,小麥生育期為230天,收獲期在5月下旬至6月初。一般情況下,每年冬麥上市后的7月份為小麥的供應旺季,價格最低。從9月份開始,小麥消費逐漸進入旺季,現貨價格穩步上升,春節左右價格抵達年內高點。

銅鋁等工業品價格的季節性變化主要與用銅行業的季節性開工率有關。早春季節里,住房和汽車業為晚春和夏季的生產高峰大量購買銅原料,銅價在2月至4月達到年內季節性高點。晚春需求高峰過去后,夏季的到來使得需求趨于疲軟,銅價低點也一般在秋初出現。因此,每年二三季度為全球銅消費的淡季,一四季度為旺季,現貨市場的價格低點一般出現在秋初。

季節性分析法就是根據商品價格的季節性變化規律對商品期貨走勢進行分析的方法。它力圖勾畫出在某一年份中,可能發生價格上升或下降的某些特殊時期,或者力圖指出最可能出現全年價格最高點和最低點的一些特殊月份。對于季節性分析法的歸屬,有人認為屬于基本分析的范疇,有人則認為屬于技術分析的范疇。前者的理由是因為價格季節性變化的根本原因是由生產和消費因素的相互作用產生的,而后者的理由是因為價格的季節性變動表現為一系列的價格變動周期。

筆者更傾向于季節性分析法屬于基本分析的范疇。在實踐中,我們可以把價格的季節性波動作為影響市場走勢的一個基本因素。例如,在消費淡季末期,價格的上漲將受到供應旺季即將到來的影響,季節性壓力就成為市場中的一個利空因素,如果季節性利空因素對市場的作用超過市場中的其他利多因素,那么價格的上漲通常就會趨于結束。

在一般意義上,期貨商品總供求面的變化決定著商品期貨的長期走向,而季節性因素和其他階段性因素決定著商品期貨的中短期走勢。因此,在階段性因素沒有突出表現的情況下,商品期貨(特別是農產品期貨)的走勢輪廓就是由長期大趨勢和季節性價格周期變化疊加而成。

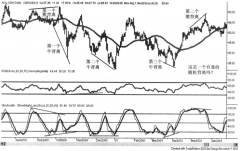

在DCE黃大豆的長期走勢圖上,我們可以發現:1996年至今,每年因季節性而形成的階段性高點分別出現在:7月15日(1996年)、10月13日(1997年)、8月10日(1998年)、8月9日(1999年)、11月27日(2000年因8·28政策行情出現反季節走勢,但其間自9月4日至10月15日也為調整階段)、7月16日(2001年)。

但是,季節性分析法在某些市場階段是非常有效的,但在某些市場階段中卻是低效的。以黃大豆期貨為例,當供求關系處于大致平衡的狀況下,價格在上述時間之后出現的反向運動的幅度相當大。這在1996年(黃大豆牛市末期)以及1999年至2001年(黃大豆熊市末期)表現突出:1996年主要合約價格在當年3至7月上漲700元,8至12月則下跌800元;同樣,在1999年至2001年的大平衡市場中,價格在供應淡季和供應旺季上漲和下跌的幅度均大致相同。

但是,在供求失衡的情況下,如在1997年3月至1999年5月,價格的季節性表現非常不明顯。東方銅牛網http://m.qqmoo.cn此間,價格出現的兩次反彈的幅度僅僅是此前一波下跌幅度的30%左右。這說明,在商品總供求關系處于基本平衡的時候,季節性規律表現的最為明顯,但是在供求失衡的狀態下,這種規律的表現非常不明顯。特別是在供求剛剛開始逆轉的時候,季節性表現的痕跡更會被市場洶猛的漲跌趨勢所沖淡。這提醒我們,在依據季節性規律進行交易的時候,不能不考慮因為季節性因素影響市場的權重低于其他因素而可能會導致的交易虧損。

值得一提的是,通過季節性分析法,我們可以確定價格的回調肯定會發生,但卻無法知道會在何時,以及以什么樣的方式發生。可以說,季節性分析只能為我們提供市場發展的輪廓,但很難給具體的操作提供詳細的指導,也許這就是這種分析方法的盲區所在。