18日港股前瞻:震蕩料成年底主基調(diào) 看好中資金融股

admin

【編者按】

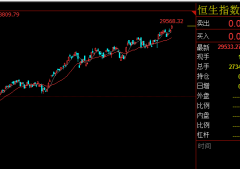

恒生指數(shù)在連續(xù)下跌兩周后上周出現(xiàn)反彈,周中一度收復29000點,單周收漲0.73%。恒生指數(shù)繼續(xù)圍繞29000點展開調(diào)整。整體來看,港股年底行情仍缺乏持續(xù)性,短線走勢雖略有改善,但仍需時間消化獲利需求,操作上宜逢低部署為主。

恒生滬深港通AH股溢價指數(shù)在此前刷新一年半高點后出現(xiàn)明顯的持續(xù)下行。截至上周五收盤報129.42。市場分析人士表示,由于反彈以來兩地市場風格出現(xiàn)差異,港股市場占AH溢價指數(shù)大比重的銀行、保險等權重藍籌領漲,而A股市場熱點轉(zhuǎn)向中小盤個股,是造成AH溢價指數(shù)持續(xù)下跌的主要原因。

中資地產(chǎn)板塊全線下跌。其中,融創(chuàng)中國上周五收跌10.62%,中國金茂和中國恒大跌幅超4%,佳兆業(yè)、遠洋集團、世茂和雅居樂跌幅均在3%以上。雖然中資房地產(chǎn)板塊大跌,但南下資金上周五卻大筆買入領跌的融創(chuàng)中國。

市場分析認為,預期明年恒指走勢平穩(wěn),但部分H股將會向好,主要看好中資金融股。挾凈息差、資產(chǎn)質(zhì)素、債息上升效應的三大利好因素,板塊有望迎接估值重估,首選流動性高的大型內(nèi)銀股。

法國興業(yè)證券:反復震蕩料成港股年底主基調(diào)

□法國興業(yè)證券(香港) 周翰宏

恒指上周先升后回,周中反彈曾站上20天線約29200點上方,但上周五掉頭急挫,最終丟失過半升幅,未能修復上月底的下跌缺口。整體來看,港股年底行情仍缺乏持續(xù)性,短線走勢雖略有改善,但仍需時間消化獲利需求,操作上宜逢低部署為主。

外圍市場過去一周給港股帶來較多影響,美聯(lián)儲一如預期宣布加息25基點,并釋放對明年經(jīng)濟樂觀預期,最新的美國11月零售銷售亦理想,美股大體維持強市。但其后傳聞稅改最終方案或存不確定性,引發(fā)避險,并迅速傳遞至港股市場。內(nèi)地A股上周走勢先升后跌,反彈動能仍顯不足。

在銀行股、地產(chǎn)股及博彩股帶動下,港股上周曾走出不錯反彈行情,但上周五又普遍掉頭回落,走勢較反復,也反映29000點上方存在阻力。不過,觀察上周北水資金持續(xù)南下吸貨,表明大藍籌股行情仍獲資金力挺。上周大市日均成交則略有下降,但繼續(xù)維持千億港元以上水平。衍生市場方面,認股證日均成交約170億港元,牛熊證日均約75億港元,或因為漸近圣誕節(jié)假期,均有所收窄。

恒指牛熊證資金流方面,截至上周四的前5個交易日,恒指牛證合共出現(xiàn)約2771萬港元資金凈流出,反觀熊證則獲得約8514萬港元資金凈流入,資金趁反彈反手做空意愿較多。街貨分布方面,截至上周四,看好資金倉位逐步上移貼近市價,收回價28300點至28700點之間相當約2050張期指合約;恒指熊證街貨分布則較分散,收回價29400點至29800點之間相當約1880張。

行業(yè)資金流數(shù)據(jù)方面,期內(nèi)較多資金流入中國平安部署多倉,其相關認購證累計獲20703萬港元資金凈流入;上周領漲強勢股匯豐控股的相關認購證亦獲資金追捧,期內(nèi)合共獲得約9330萬港元資金凈流入;其它騰訊及舜宇光學科技亦見資金逢低部署,分別有約4867萬港元及4015萬港元資金凈流入其認購證。反觀,博彩股上周漲幅雖靠前,但銀河娛樂相關認購證出現(xiàn)約1519萬港元資金凈流出套現(xiàn)。

權證引伸波幅方面,指數(shù)權證引伸波幅普遍下跌,以三個月貼價場外期權為例,恒指的引伸波幅下跌了1.4個波幅點至14.7%,國企指數(shù)的引伸波幅下跌2個波幅點至18.4%;個股板塊方面,信息科技股騰訊的引伸波幅上升約1.7個波幅點;國際銀行股匯豐的引伸波幅上升約1.5個波幅點;港交所的引伸波幅則下跌約2.8個波幅點;內(nèi)銀股的引伸波幅下跌由0.1至0.6個波幅點。

通常說“入貨容易,出貨難”的情況,常發(fā)生在很多投資者身上。主要原因是很多投資者都不愿意止盈和止損,當持倉獲得利潤時,會認為還有上升潛力,或怕沽貨后沒有其他更好選擇,而繼續(xù)持倉;當持倉出現(xiàn)虧損時,又不甘離場,股價卻難以反彈,甚至愈跌愈多。

很多投資者明白權證杠桿帶來的好處,卻不甚了解其風險特質(zhì)。權證是有時限的產(chǎn)品,買賣講求高效率,入市時機更加要捕捉得準確,入貨后要衡量持貨時間,不能白白讓權證的時間值損耗。在任何情況下,若認為正股短線潛在升幅有限,便該以短線為主,并要嚴守止賺及止損位。其實,炒短線不失為一種審慎的策略,雖然回報或許不多,但可以透過頻密買賣將利潤積少成多,而即日平倉亦可有效控制風險,包括引伸波幅下調(diào)風險。(本文并非投資建議,也非就任何投資產(chǎn)品或服務作出建議、要約、或招攬生意。讀者如依賴本文而導致任何損失,作者及法國興業(yè)一概不負任何責任。若需要應咨詢專業(yè)建議。)

中資地產(chǎn)板塊走低 南下資金逆市買入

本報記者 倪偉

恒指連續(xù)下跌兩周后出現(xiàn)反彈,然上周五恒指在中資地產(chǎn)股的帶動下收跌,繼續(xù)圍繞29000點展開調(diào)整。中資地產(chǎn)板塊全線下跌主要還是受融創(chuàng)中國高位配股籌資消息的刺激。其中融創(chuàng)中國上周五收跌10.62%,中國金茂和中國恒大跌幅超4%,佳兆業(yè)、遠洋集團、世茂和雅居樂跌幅均在3%以上。雖然中資房地產(chǎn)板塊大跌,但南下資金上周五卻大筆買入領跌的融創(chuàng)中國。萬得數(shù)據(jù)顯示,僅上周五1天港股通資金就大肆凈買入融創(chuàng)中國10.53億港元,近1個月南下資金買入融創(chuàng)中國逾23億港元。

15日早間,融創(chuàng)中國發(fā)布公告,以每股31.10港元配售2.515億股股票,通過先舊后新配股融資10億美元。融創(chuàng)此番配股價較前一日收市價35.3港元折讓12%,較發(fā)行前每股凈資產(chǎn)7港幣溢價340%,配股額度占發(fā)行后股本5.6%。

這是今年香港資本市場中最大規(guī)模的新股配售,也是融創(chuàng)今年以來第二次配股融資。7月24日,融創(chuàng)以每股18.33港元發(fā)行新股2.2億股,獲得股權融資5.2億美元。融創(chuàng)本次配售規(guī)模高達10億美元,折價比例僅為11.9%,顯示資本市場對融創(chuàng)的高度認可。

有市場人士指出,融創(chuàng)31港元以上的配售,有投資者接盤,說明對這個價格的認可度很高。融創(chuàng)經(jīng)過這一年的發(fā)展,整個公司的體量規(guī)模、基本面實際上已經(jīng)發(fā)生了巨變。此外,融創(chuàng)在資本市場獲得股權融資超過100億元人民幣,顯示該公司降杠桿的決心,兩次大規(guī)模的成功配售將有效地改善融創(chuàng)的資本結(jié)構(gòu),加速降低杠桿率,對融創(chuàng)降低融資成本和長期健康發(fā)展具有重要意義。

聯(lián)昌證券中國房地產(chǎn)研究主管鄭懷武則警告稱,融創(chuàng)負債非常高,加上中資房產(chǎn)股市況仍然未明,故轉(zhuǎn)以股權融資,趁高位配股集資,對此并不驚訝。而內(nèi)地有一批私募基金早前曾低位買入融創(chuàng),此次配股管理層可能釋出“見頂”信號,或?qū)е逻@批基金考慮先賣出獲利。格隆匯數(shù)據(jù)顯示,港股通資金持有融創(chuàng)中國的比例為24.66%,持倉成本為28.22港元,一旦拋售影響甚大。

此外,由于美聯(lián)儲加息和年底結(jié)算資金收緊,導致香港銀行間港元拆息繼續(xù)上升,HIBOR1月報1.1013%,創(chuàng)9年新高。瑞信認為HIBOR上升也將令地產(chǎn)股受到負面影響。但也有觀點認為,雖然“加息”效應及調(diào)控政策預期會使得明年房地產(chǎn)銷售數(shù)據(jù)普遍出現(xiàn)同比回調(diào),但相信對龍頭企業(yè)影響不大。

內(nèi)銀股挾3大利好因素 板塊有望迎接估值重估

據(jù)香港經(jīng)濟日報報道,強勢股調(diào)整壓力繼續(xù)升溫,資金轉(zhuǎn)追今年表現(xiàn)落后的內(nèi)銀股。挾凈息差、資產(chǎn)質(zhì)素、債息上升效應的三大利好因素,板塊有望迎接估值重估,首選流動性高的大型內(nèi)銀股。

息差見底 資產(chǎn)質(zhì)素改善

綜合5只大型內(nèi)銀股股價,以恒指今年以來累升31%計,大部分均跑輸大市,只得招行(03968)以74%升幅一枝獨秀。惟隨著當局維持中性偏緊的貨幣政策及金融去杠桿,市場預期內(nèi)銀股將會顯著受惠。

早年受資產(chǎn)質(zhì)素惡化困擾的內(nèi)銀股,隨內(nèi)地經(jīng)濟趨穩(wěn),今年初已漸見資產(chǎn)質(zhì)素企穩(wěn)勢頭,“工建農(nóng)”三間國有行不良貸款率連續(xù)三季下跌,當中以農(nóng)行(01288)今年以來不良貸款余額及不良貸款率“雙降”最突出。

股息多逾4厘 撐起股價

中金日前發(fā)報告唱好,未來兩年內(nèi)銀盈利將重拾升軌,配合利率周期上升及宏觀經(jīng)濟改善,帶動今年起“不良率見頂、息差見底”,迎接明顯估值重估(re-rate)。該行續(xù)指,H股首選建行(00939)及中行(03988)。

內(nèi)地債息上揚同樣利好內(nèi)銀投資收益。據(jù)中金報告顯示,內(nèi)銀平均約近2成資產(chǎn)投放于債券上,在目前國債持續(xù)向上的趨勢下,作為其中一項生息資產(chǎn)的債券,亦有望提高銀行整體收益。

事實上,除基本因素好轉(zhuǎn)以外,內(nèi)銀股同時是高息股,有望進一步吸引內(nèi)地險資增加配置,意味對股價有一定支持。現(xiàn)時內(nèi)銀股息率普遍介乎4厘或以上,以表現(xiàn)較落后的農(nóng)行(01288)及中行(03988)為例,現(xiàn)價股息率分別高達5.2厘及4.95厘。