利用移動平均線選出波段股票

admin

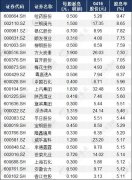

作為波段操作,要選擇的股票必須是符合波段操作的個股。此類個股的具體選擇包括初選、確定波段空間、基本面分析、籌碼分析、預(yù)測并相對確定個別股票的價(jià)格走勢及其波動情況等內(nèi)容。本節(jié)只講述與均線有關(guān)的一類選股技巧,其他內(nèi)容將在后面文章中進(jìn)行講述。

均線處于相對低位

市場的“相對位置”指的是當(dāng)前股價(jià)處于整體運(yùn)行過程中的位置。“相對”是一個比較性的概念。有的個股現(xiàn)價(jià)與歷史最高價(jià)比較處于較低的位置,而與歷史最低價(jià)比較則處于較高的位置。這里就有一個比較參照系的選擇問題。在參照系的選擇上,應(yīng)該將操作級別與參照系的級別進(jìn)行同級別的選擇比較。只有級別相同了,才具有參考價(jià)值。這里的級別就相當(dāng)于火車站內(nèi)的任何一個靜止物體。而不同級別的選擇比較,則容易出現(xiàn)高低不定甚至是南轅北轍的情況。

所以我們在選擇進(jìn)行波段操作的股票時,應(yīng)該選擇市場處于相對位置低的股票,對此類股票進(jìn)行一個均線的研判選擇。

選擇盤整期的股票

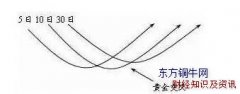

股票只有經(jīng)過一段時間的盤整,才能積蓄足夠的向上力量。此類盤整,是一個主力清洗不堅(jiān)定籌碼的過程,同時也是一個再次收集籌碼的過程。通過此盤整區(qū)間,可以得出個股后市的波段上升空間和波段介入時的介入位、止損位、獲利空間等相關(guān)內(nèi)容。盤整區(qū)間不應(yīng)過寬,過寬則有主力做高拋低吸的嫌疑,表明主力的實(shí)力不夠強(qiáng)大。在一定范圍內(nèi)的窄幅震蕩盤整,表明了主力實(shí)力,表明主力有能力進(jìn)行一個股價(jià)的控制,也就是達(dá)到了所謂良好控盤的程度。這個一定范圍一般以15%〜20%的價(jià)格區(qū)間為宜。

在盤整時間上,則應(yīng)該選擇盤整時間長的股票。盤整時間與未來突破后的運(yùn)行力度和時間是呈正比的。盤整的時間越長,將來上升的幅度越大,運(yùn)行上升的時間也會越長。比較適合于波段操作及獲取一段不錯的波段收益。在盤整區(qū)間的量能上,根本的是選擇漲跌有規(guī)律,量能形態(tài)上表現(xiàn)為上漲放量下跌縮量。整個盤整區(qū)間,陽K線多于陰K線,陽K線實(shí)體要大于陰K線實(shí)體。

所以我們在選擇進(jìn)行波段操作的股票時,應(yīng)該選擇盤整區(qū)間的股票,對此類股票進(jìn)行一個盤整區(qū)間的綜合研判選擇。

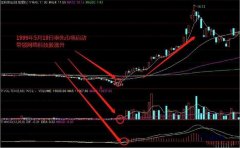

選擇中長期均線向上的股票

中長期均線代表了市場的中長期平均成本。成本是市場產(chǎn)生上漲行情的推動力。中長期均線由下跌到走平,表明了市場中長期趨勢已經(jīng)開始由跌轉(zhuǎn)升,處于一個大趨勢反轉(zhuǎn)的過程當(dāng)中。波段操作并不是簡單的持有幾天短線操作,而是通過持有一段時間來獲取一段相對穩(wěn)定的波段收益。在此過程中,需要對市場趨勢進(jìn)行一個區(qū)別界定。只有上升趨勢才能進(jìn)行一個有意義的波段操作,進(jìn)而獲取理想的波段收益。

均線有指示趨勢的特性,其中的中長期均線代表了一個市場平均成本的趨勢。趨勢向上,整體大環(huán)境向上,市場沒有系統(tǒng)性的下跌風(fēng)險(xiǎn),從概率論上看則有了較大獲利的可能;同時,趨勢向上,有利于持股心態(tài)的調(diào)整和建立,有利于正確設(shè)定止損和出局位置,是一個大的前提。所以,只有選擇中長期均線向上運(yùn)行的股票,才真正具有實(shí)施波段操作的相對價(jià)值。

均線間距離

選擇進(jìn)行波段操作的股票,要特別注意各條均線間的距離。各條均線的距離越近,特別是中期和長期均線距離越近,代表了市場越接近于盤整末期,越有短時間內(nèi)進(jìn)行方向選擇的可能,同時也代表了進(jìn)行方向選擇后的力度和時間將會比較的理想和符合波段操作的思路及具有理想的波段空間。