新股投資的黃金時(shí)間

admin

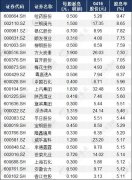

1.新股上市首日的時(shí)間窗口

在新股上市首日的操作中有4個(gè)時(shí)間點(diǎn)位置非常重要,即競價(jià)撮合時(shí)間9:15~9:24,以及9:30、9:45、14:00~14:30。根據(jù)實(shí)際經(jīng)驗(yàn)獲知,新股在上市首日的最低點(diǎn)和最高點(diǎn)常常出現(xiàn)在這幾個(gè)時(shí)間位置附近。

在新股首日的操作中,投資者尤其注意9:30的“黃金之點(diǎn)”和14:30的“死亡之點(diǎn)”。

(1)9:30的情況

在9:30之前的10分鐘交易時(shí)間里,部分原始股東急于變現(xiàn),嘗試坐莊的主力試圖吸籌。經(jīng)歷了上市后成交量最為密集的10分鐘之后,新股成交量逐步萎縮,密集的成交量使主力參與的跡象表現(xiàn)出來。同時(shí),開盤10分鐘的趨勢(shì)常常成為對(duì)開盤相對(duì)較高價(jià)位的一種修復(fù),大約20%的新股在9:30時(shí)的價(jià)格會(huì)成為一段時(shí)間內(nèi)的最低價(jià)格。

如果新股在上市首日9:30時(shí)盤中趨勢(shì)符合下列條件,則可以考慮買入:開盤集合競價(jià)量大于5%;當(dāng)前價(jià)格處于一個(gè)相對(duì)可以接受的區(qū)域內(nèi),外盤高于內(nèi)盤。

(2)14:30的情況

任何市場主力企圖在新股上坐莊都必須收集足夠多的籌碼,但因多種因素,如盤中有兩個(gè)以上的主力在吸籌或者原始股東惜售,不愿拋出手中的籌碼,使得主力無法在合適的價(jià)位買到預(yù)期數(shù)量的籌碼,則主力通常的做法是放棄吸籌,甚至伺機(jī)做空,打壓股價(jià),以便在更低的位置繼續(xù)吸籌。

主力在花費(fèi)整個(gè)上午的時(shí)間吸籌后,利用中午休息時(shí)間盤點(diǎn)籌碼,如發(fā)現(xiàn)手中籌碼不足而決定放棄或利用籌碼做空,14:30將成為“死亡之點(diǎn)”。而此時(shí)股價(jià)如果較為強(qiáng)勁,則說明主力仍在吸收籌碼。一般情況下,首日的吸籌將在下午14:30后進(jìn)入尾聲,一些快節(jié)奏的主力常常在尾市即開始拉升股價(jià),投資者應(yīng)考慮擇機(jī)買入。

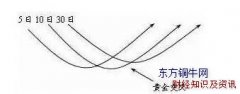

2.新股上市后一個(gè)月的時(shí)間窗口

新股上市后一般有一個(gè)月的定位期,如果在這一個(gè)月的時(shí)間內(nèi)換手率超過1~5倍,股價(jià)的振幅極小,并且大盤相對(duì)平穩(wěn),此時(shí)擇機(jī)介入,獲利機(jī)會(huì)極大。

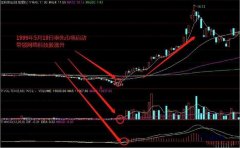

3.新股上市后第一個(gè)會(huì)計(jì)年度結(jié)束的時(shí)間窗口

新股上市一年后,將面臨一個(gè)分紅的問題。由于這些上市公司在發(fā)行新股的過程中,積累了大量的資本公積金,所以如果這些公司的業(yè)績太差,它們也會(huì)利用公積金進(jìn)行轉(zhuǎn)贈(zèng),以達(dá)到高送配的目的。也就是說,無論這些公司的業(yè)績?nèi)绾危鼈兌紩?huì)保證第一年會(huì)有一個(gè)較理想的送配方案,這樣就吸引了一些主力對(duì)其進(jìn)行炒作。

4.三個(gè)月后,網(wǎng)下配售股上市的時(shí)間窗口

新股上市三個(gè)月后,其網(wǎng)下配售股上市隨之而來,這時(shí),通常會(huì)有一些主力對(duì)其進(jìn)行炒作,這給投資者提供了一個(gè)難得的機(jī)會(huì)。由于機(jī)構(gòu)主力對(duì)其炒作只是為了提高股票的市值,并非以此達(dá)到獲利目的,通常漲幅不大,只適于短線投機(jī)。