股票/債券持有時間和風險

admin

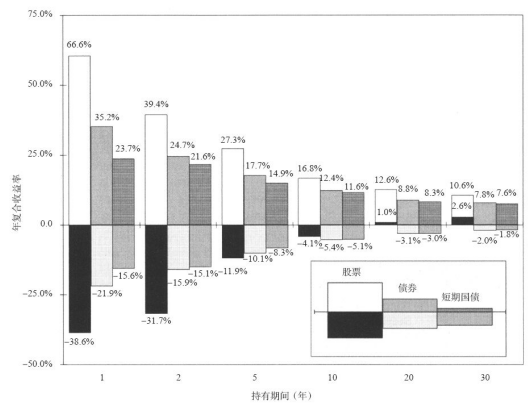

圖6-1 股票、債券與短期國債在1年期、2年期、5年期、10年期、20年期與30年期的持有期內所提供的最高實際年收益率與最低實際年收益率(1802~2012年)

對于20年持有期而言,股票的收益率全都跑贏了通貨膨脹,而債券與短期國債的年收益率曾經一度比通貨膨脹率低3個百分點。在通貨膨脹高漲期間,長期國債投資組合(包括了全部利息的再投資)的實際價值下跌了將近50%。股票的30年期最差年收益率也比通貨膨脹高出2.6%,而后者的收益率與固定收益證券的平均表現相差不大。值得注意的是,與債券或短期國債相比,當股票的持有期超過17年以上時,股票為投資者提供的實際收益率絕不會為負值。盡管股票積累財富的長期風險看起來比債券大,但就保持購買力的角度來說,實際情況恰好相反:股票的多樣化投資組合才是最安全的長期投資。毫無疑問,美國的通貨膨脹保護國債可以讓投資者避免未預期的通貨膨脹。但是,正如我們在第5章中所看到的那樣,即使持有期長達20年,這些證券在2012年的實際收益率也跌至零以下,并一直在極低的位置運行。與之相反,股票的20年持有期收益則從未出現過負值。

有些投資者會懷疑長達20年或30年的持有期與他們的投資規劃有什么關系。但投資者犯的一個最大的錯誤是低估了他們的持有期。這是因為,有些投資者認為持有期限指的是持有某只特定的股票、債券或共同基金的期限。但是,與投資組合配置有關的持有期限是投資者持有任何股票或債券的時間長度,而不管該投資組合在持有期內發生了怎樣的變化。

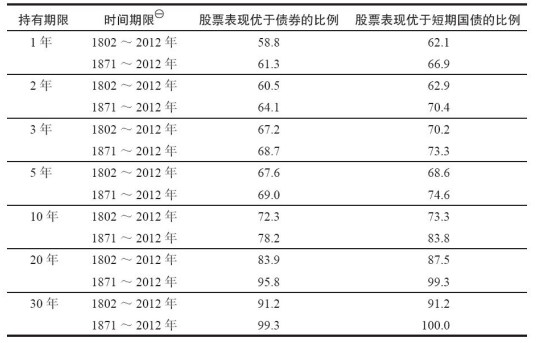

表6-1顯示是在各個不同的持有期內,股票收益率超過債券或短期國債收益率的比例。隨著持有期限的增加,股票收益率超過固定收益資產收益率的概率也顯著增加。就10年持有期而言,股票在80%的時間里戰勝了債券;就20年持有期而言,這一比例達到了90%;在所有的30年以上的持有期內,這一比例將近100%。

就30年持有期而言,最近一次長期債券的收益率擊敗股票收益率發生在1861年,即美國內戰開始之際。但情況現在發生了變化。由于政府債券的收益率在過去十年大幅下跌,在1982年1月1日到2011年年末的這30年中,長期政府債券的年收益率(11.03%)已經超過了股票的收益率(10.98%)。這一驚人的事實讓某些研究者得出結論,即股票的收益率已經無法戰勝債券的收益率了。

由于利率已降至歷史性低點,債券持有者面臨的情況已完全不同。2012年年末,債券的名義收益率大約為2%。債券要想再實現7.8%的實際收益率,唯一的可能是消費物價指數在未來的30年中下跌近6%。然而,在世界歷史上,這一幅度的通貨緊縮在任何國家均未出現過。與之相反,股票在過去的30年里輕而易舉地重復了這一表現,如果情況像2012年年末這樣給力,股票未來的前景也將一片光明。正如第5章所描述的那樣,和歷史平均水平相比,股票與債券的收益率差額預期將大幅擴大。

盡管股票對債券的壓倒性優勢在長期數據中非常明顯,值得注意的是,對持有期在1年與2年的股票而言,其收益率在5年中大約只有3年超過債券或短期國債的收益率。這意味著,每5年中將近有2年的時間,股票投資者的收益率會低于短期國債或銀行定期存款的收益率。債券甚至銀行存款的收益率在短期內戰勝股票收益率的概率如此之高,這也是許多投資者不愿意將資金投資于股票的一個主要原因。