股票與債券包括收益率在內(nèi)的多種相關(guān)性

admin

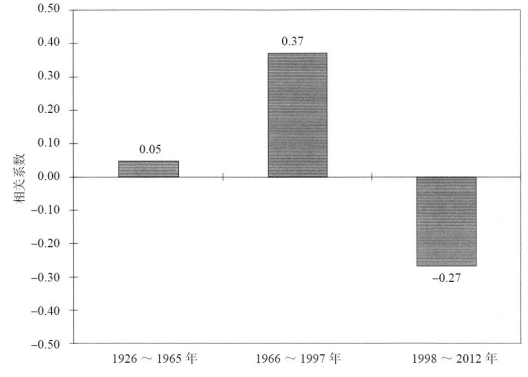

對10年期國債收益率與股票收益率(以標(biāo)準(zhǔn)普爾500指數(shù)代表)之間的相關(guān)系數(shù)的變化進行了考察。圖6-3顯示的是股票與債券實際收益率之間的相關(guān)系數(shù)在1926~2012年三個階段的表現(xiàn)。1926~1965年,相關(guān)系數(shù)稍大于零,這意味著債券可以很好地分散股票的風(fēng)險。債券在這一階段的分散效果較好,原因在于這一階段包含了大蕭條時期,其特征是經(jīng)濟活動與物價同時走低,這種情況不利于股票,對美國政府債券卻是好事。

圖6-3 債券與股票的實際收益率在各個不同的歷史時期內(nèi)的相關(guān)系數(shù)

然而,在紙幣本位制度下,經(jīng)濟不景氣更可能與通貨膨脹而不是通貨緊縮相關(guān)。20世紀(jì)60年代中期到90年代中期的情況便是如此,政府試圖通過擴張性的貨幣政策來挽回經(jīng)濟的頹勢,而這往往會導(dǎo)致通貨膨脹。在這些情況下,股票與債券的價格通常會發(fā)生聯(lián)動,這也減少了政府債券的分散風(fēng)險的效果。

但是,在最近的10年中,這種正相關(guān)性再次發(fā)生變化。自1998年以來,股票價格與政府債券的價格再次呈現(xiàn)出負(fù)的相關(guān)性。此次變化的原因有二。在這一時期的初期階段,世界市場受到亞洲金融危機、日本的通貨緊縮及隨后的“9·11”恐怖事件的嚴(yán)重影響。2008年金融危機又激起人們對20世紀(jì)30年代大蕭條的恐慌,在大蕭條時期,經(jīng)濟嚴(yán)重萎縮,政府債券成為唯一升值的資產(chǎn)。這些事件都讓美國長期國債市場再次成為那些擔(dān)心經(jīng)濟崩潰,股市崩盤的投資者的避風(fēng)港。然而,從長期來看,長期國債分散風(fēng)險的效果并不好,在通貨膨脹的幽靈重現(xiàn)時尤其如此。如果通貨膨脹的程度再次加劇,長期國債因作為通貨緊縮對沖工具而享受到的溢價將再度消失,這會給債券投資者雪上加霜。