最基本的股票估值指標市盈率 股票估值指標知識專題

admin

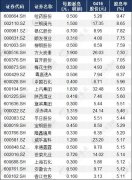

圖11-2顯示的是大盤1871~2012年12月的歷史市盈率,計算的依據是標準普爾公司過去12個月的報告利潤與另一個備選市盈率(根據過去10年間盈利數據計算的市盈率,也稱CAPE比率,稍后我們將討論這一比率)。根據12個月數據計算的市盈率走勢存在一個明顯的尖峰,在2009年衰退期間觸及123.73點。這一尖峰的成因不在于股票價格過高,而在于因少數公司遭受的巨額損失所產生的整體盈利水平的極度下滑。而尖峰的走緩也是因為少數公司集中出現大幅損失所導致的,這發生于2000年的蕭條期間。與算數平均值相比,市盈率的中值減少了這些尖峰的影響,能夠更好地代表市場的歷史估值。1871~2012年,根據過去12個月數據計算得到的市盈率中值為14.5倍,而根據未來12個月盈利計算得到的市盈率中值為15.09倍。

圖11-2 1年期市盈率與10年期CAPE比率(1881~2012年)

歸并偏誤

計算一個指數或投資組合市盈率的傳統方式,是將指數中每家公司的盈利加總,再用這一數值除以指數的總市值。這一指標通常能較好的描述市場價值。但如果其中的一家或幾家公司公布了較大的損失,這種方法就會給讓指數的估值結果變得極度失真。看一個簡單的例子,有兩家公司,A公司與B公司。假設A公司是一家業績良好的公司,利潤為100億美元,平均市盈率為15倍,其市值為1500億美元。假設B公司的業績不佳,公司的損失為90億美元,市值只有100億美元。一個以市值加權的投資組合中,A公司的比重大約為94%(1500億美元/1600億美元),而B公司的比重為6%。然而,如果使用傳統的市盈率計算方法,該組合的市盈率將會計算這兩家公司的總盈利(10億美元),再用這一數值是除以這兩家公司的總市值(1600億美元)。按這種方法計算出來的市盈率為160倍,簡直高得離譜,而整個投資組合的94%聚集在一家公司上,該公司的市盈率只有15倍。我將指數中存在的這一扭曲現象稱為歸并偏誤(aggregation bias)。

將利潤與損失加總,然后再用這一數值與市場總值相除的做法是錯誤的,原因在于,一家公司的損失不能抵消另一家公司的利潤。股東的利益與所在公司的利潤密切相關,卻與其他公司的損失無關。

在2001~2002年的衰退期間及最近的金融危機中,歸并偏誤顯得尤其突出。2001年盈利的大幅下滑是由科技股行業泡沫破滅造成的,某些公司(如時代華納公司)被迫對其所投資的資產組合實施了大規模的資產減記。金融業在2009年巨虧,花旗集團、美國銀行,尤其是美國國際集團產生了天量虧損,這也抵消了標準普爾500指數中盈利公司的大部分利潤。

歸并偏誤的調整沒什么捷徑可走。一種方法是對指數中每家公司的盈利與損失按照市值進行加權。在正常情況下,當大多數公司盈利而只有少部分公司虧損時,歸并偏誤比較小。當小部分公司遭遇了巨額損失時,歸并偏誤變得非常大。

凈收益率

市盈率的倒數也是一個估值的重要變量,這一比率又稱凈收益率。凈收益率類似于股息收益率,它測度的是每一美元股票市值產生的盈利。美國股市市盈率中值大約為15倍,這意味著凈收益率的中值為1/15,或6.67%,這一數值非常接近股票的實際長期收益率。這種情況絕非巧合,實際上可以通過金融理論預測出來。在通貨膨脹期間,債券的利息與本金保持不變,而股票與債券不同,它代表著對真實資產的要求權,而真實資產的價值會隨著價格總水平的上漲而增加。因此,股票的凈收益率是一種實際收益率,應當與股東在股票持有期間的實際平均收益率相匹配。