投資者策略的原點——股市規則與自身的需求和可控制的空間

admin

作為股市規則的原點,實際上指的就是策略原點,而作為坐標中心的原點則是操作的原點。筆者先來講策略的原點,古語云“謀定而后動,知止而有得。知止而后有定,定而后能靜,靜而后能安,安而后能慮,慮而后能得。”知止,就是有明確的人生目標;有定,就是樹立堅定的志向。知至善的目標,立堅定的志向,就可以心不妄動;心不妄動,則所處而安,不為外界影響所動。對于股市來說,如果股民自己沒有方向,那么來自任何方向的風對其來說都不是順風,只有明確自己的目標,弄清所在的環境與位置,確定進入股市究竟想要什么,才能夠真正找到自己。而策略就是指為了實現某一個目標,預先根據可能出現的問題制定若干對應的方案,并且在實現目標的過程中,根據形勢的發展和變化制定出新的方案,或者根據形勢的發展和變化選擇相應的方案,最終實現目標。對于股民來說,只要找到自己策略的原點,那么剩下的事情就簡單了,就是不斷地為實現自己的目標而努力,堅定不移,也正是由于這樣的執著,碰到困難時才會有無限的動力與勇氣,找辦法去克服。

簡單來說,股市只有三點:資金、賺錢效應與贏利模式。股市中股價與指數變動的最終執行者就是資金,而能夠引導資金的不是人,而是賺錢效應,只要有賺錢的機會,任何資金都愿意一試,一旦賺錢效應明確體現,那么資金就會不請自來并將其放大,而資金固定的賺錢方式就是贏利模式。因此對股民來說,策略的原點就是回到股市這三點,嘗試用它們來解釋一切看不懂的行為,就會找到真相;同樣的,當股民遇到方向判斷或者決策上的困難時,用這三點也可找到解決難題的突破口。下面筆者舉幾個典型的例子,幫助股民更快地理解。

例子一:大資金抄底了,我們要不要跟?

在市場持續下跌之后,股民就會非常希望市場能夠止跌、見底,但由于自己的力量有限,就只能期待大資金來做,所以就會對相關信息非常敏感。比如說在2011年5月份,市場下跌了一波之后,連續出現了社保資金100億元入市,保險資金提高入市比例帶來千億元資金,以中國石油為首的大股東增持上市公司股份,還有以中國神華為首的公司開始回購股份等,一系列行為之下,很多股民就說大資金抄底了,應該跟進,結果我們看到了市場還是在下跌,這是為什么呢?

這是因為大資金與股民的贏利模式不同,操作方法也不同,對于同一事物的觀點自然就會不同。類似社保、險資這樣穩健型的大資金,其更多地采用分散操作的策略,廣撒網、多播種,不追求利益的最大化,而是追求資金的增值效應,其往往采用十幾只、幾十只股票的投資組合,而股民的操作模式中則不可能出現這么多的股票,所以單只股票中出現社保資金,未必就說明其如何,很可能只是投資組合中的一部分。而100億元對股民來說是個大數字,但對于上萬億元的社保基金的投資總額來說僅是基金的1%,先不說操作的正確與否,1%的倉位本身就是可進可退,不構成對趨勢判斷的影響,但股民根據這樣的判斷,往往一跟進操作就是重倉,這自然就會帶來誤差。同樣的,類似保險資金投資比例提高,帶來入市資金的增加,但不等于這些資金就會進入到股市,畢竟保險資金自成立以來都沒有將額度全部用完,并且又有風格因素,保險資金對基金方面倉位更重,所以不能夠單純說入市比例增加就會帶來股市上漲;對于大股東增持來說,更是如此,表面上是進行股份的增持,而實際上資金是左手倒給右手,肥水沒有流入外人田,同時增持行為可向外界做表面信心,很少的一部分錢就能夠給穩定股價帶來不錯的效果,通過保住發行價、增發價來獲得更大融資機會與利益,而對這些收益普通股民的贏利模式顯然無法觸及。

正確的策略是,我們獲取信息后,先按照對方的贏利模式和角度來思考這個問題,也就是如果你是社保資金,你這樣操作意味著什么,然后再將贏利模式轉化為自己的操作,只有經過這樣一個轉化,才是正確的。同樣以社保資金新增100億元入市來說,總量資金不大,同時分成幾個社保基金來操作,各個社保基金再分倉操作,那就更小了,沒有太多的意義,股民應該是觀望。同時我們要知道,如果社保基金真的抄底,那必然是一個連續的機會,而隨著資金不斷注入,勢必會帶來明確的賺錢效應,并且是板塊內一批同類型的個股,那么在熱點上必然會有顯現,有了這些必然會導致更多的資金效仿,此時才是股民介入的機會。當社保資金小額介入的時候,此時更多的是一種嘗試,并不是真正的轉機,所以我們看到股市底部構成中,政策底、估值底、增持底都是高于市場底和資金底的,就是這個原因,資金需要一個持續投入的過程,抵消做空壓力,形成持續的賺錢效應,才會吸引更多的資金,從而帶來機會與底部,在這個過程中,一旦中斷,反而會帶來新的調整壓力而破位下跌。

例子二:股民買股被套了,通過公告發現基金也被套了或者其他大資金也在其中,隨即產生疑問,和大資金一起被套,是否就安全了?

股民最常見的現象就是被套,而此時股民最常用來自我安慰的話就是大資金也被套了,應該沒事。實際上這也是誤區,雖然大家處境相同,但由于各個群體自身有不同的風險標準和處理事件的辦法,因而產生的結果也會不同。比如說大象和老鼠都進入到了小水溝里,對于大象來說,或許只是濕濕腿,而對老鼠來說早已經沒過全身,岌岌可危了,而大象只需急走兩步就能擺脫困境,而老鼠則需要奮力自救,游很久才有可能獲得安全。

日常被套就是這樣的情況,比如說新股方面,或許高發行價、高市盈率給大資金申購帶來了被套,但由于大資金同時參與到上市公司發行新股的利益鏈條中,往往會出現隱形利潤的情況。其中參與發行的券商是可獲得發行、承銷收入的,這部分利潤就是隨著募集金額的增加而增加;同時很多基金可參與新股發行與銷售,從中獲得銷售收入;還有的產業資本通過發行參股,擴大自身產業鏈來贏利;此外上市公司在定向增發的時候也會給予機構更多低價購買的機會,這些也屬于利益的范疇。所以你感覺有人陪著你,實際上人家還有其他方面的收益來彌補,而作為普通股民的你的損失卻是實實在在的。

再比如說解套措施方面,大資金的方法是很豐富的。其資金比較雄厚,簡單的補倉即可拉起股價;如果倉位低,或者判斷市場形勢不好,還可直接認賠出局,進行大幅度調倉,畢竟其資金總量巨大,通過舍棄局部來換得整體更大的機會;此外由于ETF機制的豐富,大資金可以利用ETF實現變向T+0操作,或者通過股票籃兌換成ETF份額從而脫身(前面章節介紹基金品種時也有介紹),這是大資金最常用的方式;同時類似融資融券與股指期貨等其他套利的方式,也可實現對虧損的補償,而這些方式普通股民基本上都無法運用,或者回旋的余地很小。最典型的案例就是2011年“3·15”雙匯事件,對股民來說往往只能夠接受突發利空帶來的虧損,而大資金則通過融券做空,以及ETF脫身和ETF類做空方式減少了損失,甚至進行了套利,這就是最好的說明。

自己陷入困境的正確策略是,首先要面對現實,然后再去想辦法,否則別人早已經上岸,而你還深陷其中,無法自拔。以普通股民為例,靈活、機動的操作是我們的優勢,而最大的敵人就是深套,所以說我們無論進行什么操作,都需要有止損或止盈位,通過這樣客觀的機制來約束我們的操作,避免陷入到風險失控的狀態。由于普通股民的資金弱勢以及贏利模式較為簡單等諸多的劣勢,所以更要突出風險控制機制。在等同的條件下,我們應該率先規避可能出現的風險,只有這樣我們才會有更多操作的機會,否則長期處于深套的境地,就算你能夠解套,也已經喪失了太多贏利的機會。

例子三:方向不明的時候,股民應該如何選擇?

股市不是一個非漲即跌的市場,更多時候是處于方向不明的振蕩期,尤其是股市經歷了一波較長時間的橫盤整理之后,股民該如何選擇?股市往往存在多空兩種聲音,看多的總是將行情說得非常樂觀,看空的則總是非常的悲觀,此時股民又該如何抉擇?對于普通股民來說,類似股指期貨和融券等做空的方式都有比較高的資金門檻,那么單向做多往往是唯一的贏利模式,所以股民天生就喜歡聽到做多的聲音,哪怕很多時候明知市場處于下跌周期,聽到喊多之聲也是那么的順耳。其實單純依靠做多贏利,不等于不去看空,也不等于忽視風險,在橫盤整理的末期,以及多空分歧較大的時候,對普通股民來說恰恰是風險最大的時期,是應該考慮看空市場,持幣觀望的。

用一個比喻,這就好比開車,對于贏利模式豐富的大資金來說,其駕駛的車可前進,也可后退,可選擇的方向四通八達;而贏利模式單一的股民,其駕駛的車只有前進擋,沒有倒擋,方向盤也是固定的,換句話說,股民沒有決定方向的權力,只能夠進行油門的加減與剎車的控制。所以說在股市中,普通股民永遠都不可能是行情的發動者與改變者,只能是行情的順應者,我們可以預測行情,卻不要試圖臆想創造行情,一旦進入到行情的十字路口,對普通股民來說正確的做法是停車觀望,待市場給予明確的方向,或者多空激戰過后出現明確的勝利者之后,我們再入場撿戰利品。

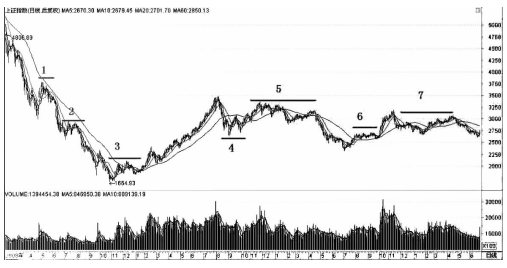

如圖3-7所示,短短2年時間里出現了7次較為明顯的階段性橫盤,隨后都有幅度比較大的下跌或者上漲,對股民來說,如果先于市場主力表明立場,重倉做多、做空的話,一旦方向與市場走勢相反,損失就會非常大。而如果在橫盤尾端選擇出局觀望,即便踏空,少賺一些,但也擁有了更多的選擇權,因為市場橫盤積蓄了較多的動能,一旦突破往往會有比較好的一段行情出現,所以說操作的機會不是減少了反而是增加了。股民平時在這方面最大的誤區,就是喜歡設置假想敵,認為股市中其他資金都與自己過不去,是自己的敵人,其實股民忽略了,如果站在股市角度看問題,去順應而不是去對抗趨勢,那么會發現市場所有的行為都是朋友。

圖3-7 上證指數從2008年4月到2011年6月的日K線圖