移動平均線黏合向上發(fā)散構(gòu)成波段最佳買點(diǎn)

admin

當(dāng)均線間處于發(fā)散狀態(tài)時,表明行情處于一段趨勢運(yùn)動當(dāng)中:向上發(fā)散則表明趨勢正在或?qū)⒁蛏线\(yùn)行,向下發(fā)散則表明趨勢正在或?qū)⒁蛳逻\(yùn)行;當(dāng)均線間處于黏合狀態(tài)時,表明行情處于一段盤整期,沒有明確的方向指向性。

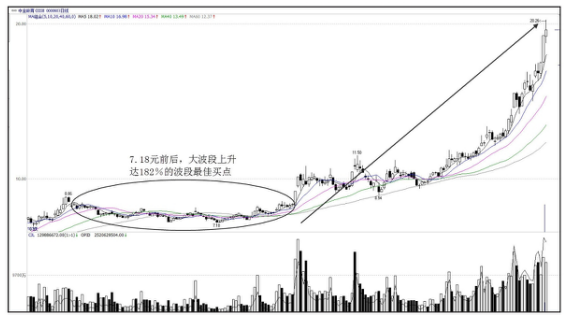

如圖2.3所示為中金嶺南(000060)2014年4月到2015年4月間大波段升幅182%的運(yùn)行圖。

圖2.3 均線黏合后向上發(fā)散構(gòu)成介入買點(diǎn)

由圖可知:

· 市場在2014年12月3日放量陽線向上突破盤整區(qū)間,各條均線由短期到長期均開始拐頭向上,形成黏合后的剛開始向上發(fā)散狀態(tài),即波段最佳買點(diǎn)出現(xiàn);

· 市場經(jīng)過一年運(yùn)行,從波段最佳買點(diǎn)的9.2元前后一路彪升到波段最高價的20.26元。

在波段操作當(dāng)中,應(yīng)該極力回避均線黏合無明顯趨勢方向的狀態(tài),選擇均線剛開始向上發(fā)散的情況下進(jìn)行一個試探性的介入操作,此買點(diǎn)稱為波段最佳買點(diǎn)。

提前介入市場則會面臨較大的風(fēng)險。因為盤整趨勢結(jié)束時,市場將會進(jìn)行一個方向選擇:向上或向下。在資本市場中最大的確定性即不確定。無法確定市場后續(xù)方向的情況下,提前介入具有相當(dāng)大的風(fēng)險。當(dāng)市場進(jìn)行方向選擇之初,必會帶動黏合狀態(tài)的均線產(chǎn)生向上的運(yùn)動,各條均線會依次向上運(yùn)行,構(gòu)成多條均線向上發(fā)散的多頭趨勢。所以,在各條均線剛開始向上發(fā)散時介入,可謂買在了波段底部。后面靜享成果即可。

市場盤整的時間越長,進(jìn)行方向選擇后的力度越大。當(dāng)市場向上選擇方向后,上升力度跟市場盤整的時間是呈正相關(guān)性的:盤整時間越長,上升的力度和空間越大。反之,則越小。

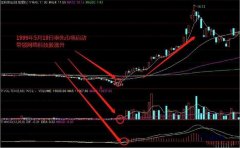

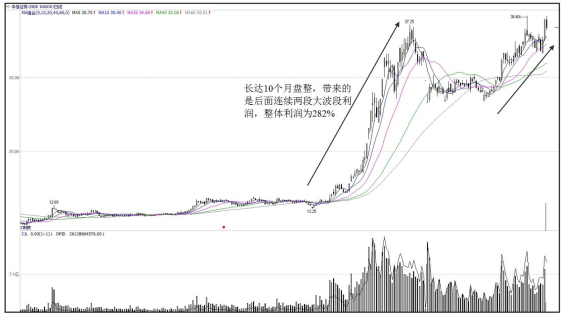

如圖2.4所示為中信證券(600030)2014年1月到2015年4月由10.04元上升到30.84元,上升幅度高達(dá)282%的日線運(yùn)行圖。

圖2.4 盤整時間與上升力度

由圖可知:

· 股價在2014年2月開始向上運(yùn)行,并帶動周均線開始向上發(fā)散,構(gòu)成了波段最佳買點(diǎn),此段上升自10元前后最高上升到37.25元左右,升幅超過270%;

· 股價在37.25元回落到26元左右,再次放量向上啟動,在2015年3月重新形成了均線的開始向上發(fā)散,構(gòu)成了第二個波段最佳買點(diǎn),此段上升自25元算,最高到38.4元,近乎50%的利潤;

· 若操作得當(dāng),則二段波段利潤,按復(fù)利來算,相當(dāng)驚人。

各條均線能夠形成一個黏合狀態(tài),表明整個市場的盤整時間不會過短。正所謂“橫有多長,豎有多高”,市場暗含著充足的獲利空間和時間。

從波段獲利空間來看,經(jīng)過一段時間盤整的市場往往后續(xù)走勢呈現(xiàn)的是大波段,上升空間至少在50%,甚至出現(xiàn)翻倍的情況也不足為奇。