美聯(lián)儲加息對黃金的壓制作用或?qū)p弱,黃金中期或?qū)⒅追磸?/h1>

admin

|

admin

引言

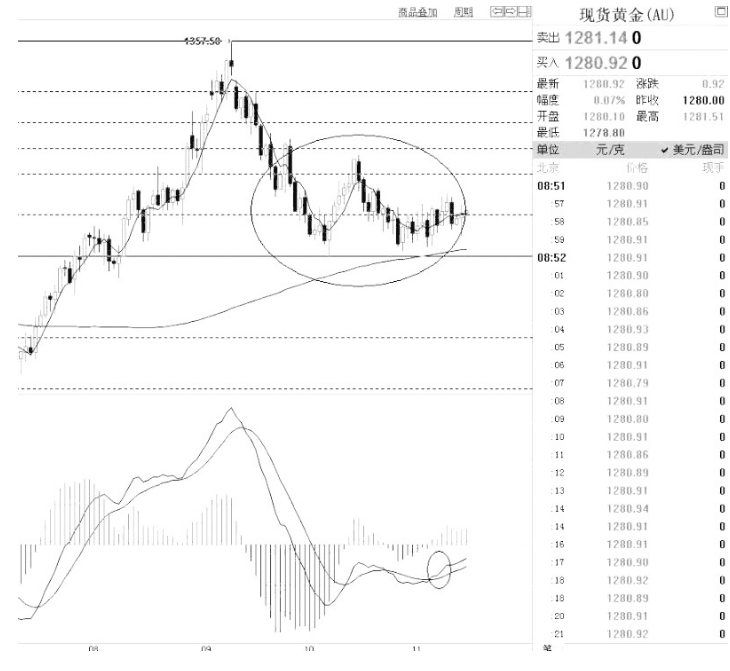

現(xiàn)貨黃金自2017年10月中旬跌落千三關(guān)口后,上方主要受美國聯(lián)邦儲備局加息預(yù)期增強的壓制,下方受到政治、地緣因素的支撐,一直在60日均線和200日均線附近區(qū)域振蕩。中期看,黃金的走勢仍處于相對寬松的貨幣環(huán)境下,在全球通貨膨脹低迷的環(huán)境中,特朗普稅改政策難以落地,美股持續(xù)上漲遭遇市場質(zhì)疑,地緣避險、季節(jié)性需求等因素可能會助推金價反彈。若后市美元走軟、地緣政治因素發(fā)酵、實物需求等潛在利多因素影響力增強,在技術(shù)面的推動下,黃金價格或筑底反彈。

美國稅改進展短期內(nèi)或影響金價的方向。在之前稅改有重大進展的消息過去后,近日稅改進展又回到令人堪憂的局面,11月3日美國眾議院共和黨公布特朗普稅改方案草案,將企業(yè)稅從35%下調(diào)至20%,但近日美財長暗示企業(yè)稅下調(diào)或延遲增加了市場的不確定性。

11月17日美國國會眾議院以227贊成、205票反對的投票結(jié)果批準(zhǔn)了共和黨人稅改議案,但是未來仍面臨嚴(yán)峻考驗,因為還需通過參議院表決。目前參議院稅改的版本與眾議院大為不同,里面很多條款可能引起共和黨內(nèi)部嚴(yán)峻的挑戰(zhàn)。在100名參議員席位中,共和黨與民主黨52∶48的比例意味著共和黨人只能丟失不超過兩個本黨議員的投票,稍有不慎,稅改計劃就可能土崩瓦解。

稅改進展除了黨內(nèi)存在意見分歧外,時間安排也比較緊張。參議院或在感恩節(jié)后一周對其版本進行投票。接著,參眾兩院的協(xié)商委員會要消除分歧,這可能要到2018年年初才能解決,最后再將最終版本遞至特朗普簽署。整個時間安排非常緊張,2017年年底稅改落地難以實現(xiàn),大概率會推遲到明年。

目前市場關(guān)注的焦點已經(jīng)轉(zhuǎn)移到稅改2018年落地的時間點,據(jù)稱稅改2018年年初前完成立法的概率由65%提高至80%,但是阻止或延緩立法進程的挑戰(zhàn)依然存在。一方面稅改方案在推進過程中需要修改,且會受到稅改方案影響行業(yè)的阻擊,可能會從時間上延緩計劃的進程;另一方面,美國稅收聯(lián)合委員會對稅改提案進行了評估,稱未來10年美國的赤字將增加1.487萬億美元,并且最終版本遞交后,各項優(yōu)先事項的疊加導(dǎo)致特朗普必須分出輕重緩急,部分措施的落實可能無法一步到位。總之,之前稅改的重大進展對美元的提振可能有些過度,隨著稅改的繼續(xù)推進,美元會逐步得到修正。

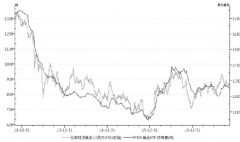

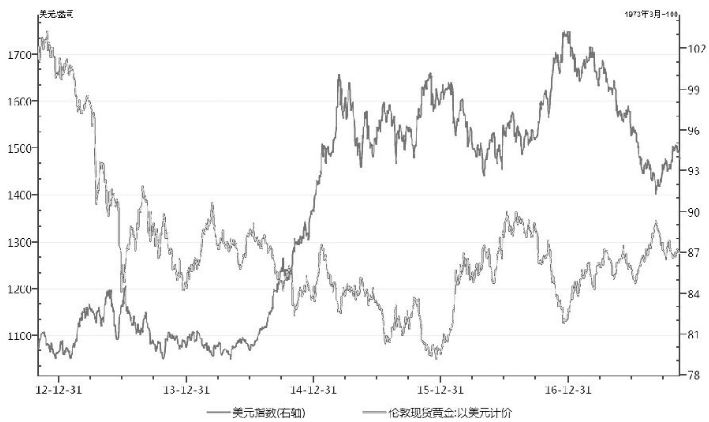

圖為美元指數(shù)與金價

歐美貨幣政策對金價的壓制力度減弱

隨著11月FOMC會議的召開和美聯(lián)儲新任主席人選提名,政策面不確定性減少。美聯(lián)儲對經(jīng)濟前景評估趨于樂觀,且維持核心通脹疲軟的判斷不變,進一步暗示12月加息,推動美元指數(shù)走強。此外,美聯(lián)儲對經(jīng)濟前景給予樂觀估計,重申通脹預(yù)期指標(biāo)仍低,市場對12月進一步加息25個基點的預(yù)期炒作仍未改變,使得近期美元走強,對貴金屬產(chǎn)生利空影響。

預(yù)計美聯(lián)儲將在12月13日的FOMC會議上加息25個基點使得聯(lián)邦基金利率目標(biāo)區(qū)間在1.25%—1.5%,并在明年和2019年分別加息兩次。考慮到低通脹驅(qū)動因素的不確定性,所以此次預(yù)期比點陣圖所預(yù)測的要溫和得多。11月聲明暗示美聯(lián)儲對美國經(jīng)濟形勢更樂觀,美聯(lián)儲目前認為美國經(jīng)濟增長強勁。

而9月聲明中對經(jīng)濟的描述為溫和增長。在第二和第三季度美國經(jīng)濟在增速方面均達到3%,基于這種強勁趨勢,美聯(lián)儲認為就業(yè)市場將繼續(xù)積極發(fā)展,具體提到9月失業(yè)率進一步下降,不過通脹仍徘徊于2%目標(biāo)水平下方,但美聯(lián)儲仍預(yù)計中期內(nèi)美國通脹率將持穩(wěn)于2%。美聯(lián)儲表示經(jīng)濟前景風(fēng)險“平衡”,是進一步推進貨幣政策的關(guān)鍵。所有跡象均指明美聯(lián)儲將在今年12月份加息,但從行情反應(yīng)來看,加息消息已被消化,落地之時或是金價上漲之日。

歐洲央行將于2019年開始緩慢加息,歐元區(qū)陷入通縮的可能性正在消退。在過去的幾年里,歐洲央行在實現(xiàn)“低于但接近2%”的通脹目標(biāo)方面做得并不好。為了刺激通貨膨脹,管委會將其主要政策利率降至前所未有的低水平,并實施了一個仍在實施的量化寬松計劃。今年整體通脹率走高,主要原因是能源價格反彈,盡管核心通脹率仍遠低于2%。

假設(shè)新的債券購買計劃在2018年年底結(jié)束,歐洲央行將在2019年年初開始提高政策利率。據(jù)了解,理事會將在改變其他兩個傳統(tǒng)政策利率即兩周再融資利率和邊際貸款利率之前提高存款利率。具體而言,管委會將使其存款利率仍保持負值,同時保持其他兩個政策利率不變。它的下一步舉措將是將存款利率提高到0.0%,同時提高兩周再融資利率和邊際貸款利率。預(yù)計歐洲央行可能不需要快速加息,而通脹趨勢只會緩慢上升到2%。預(yù)測到2019年年底,兩周再融資利率(目前為0.0%)只會上升到0.50%。如果未來幾個月歐元區(qū)的整體通脹率緩慢上升,那么歐洲央行最終取消政策調(diào)整的條件可能已經(jīng)到位。理事會在2018年年底或?qū)⒔Y(jié)束其債券購買計劃,并預(yù)計將在2019年年初開始緩慢的加息進程。

近期美元走強與歐美貨幣政策的預(yù)期有較大相關(guān)性,然而其對于美元的提振效應(yīng)正隨著時間的推移,邊際效用在遞減,后市美元或并不一定會如市場預(yù)期那樣繼續(xù)走強。

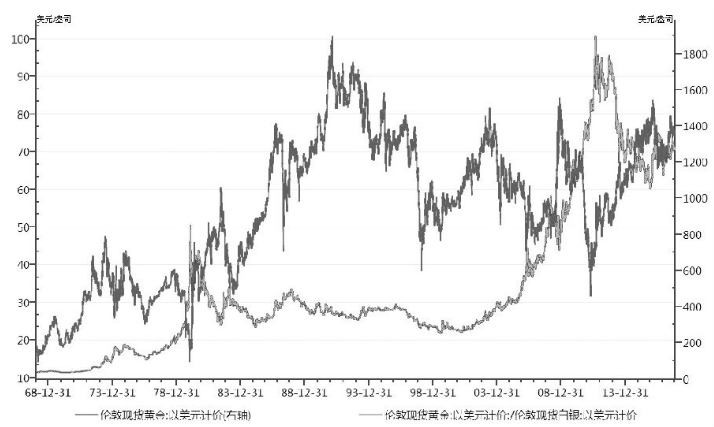

全球債市收益率高位運行

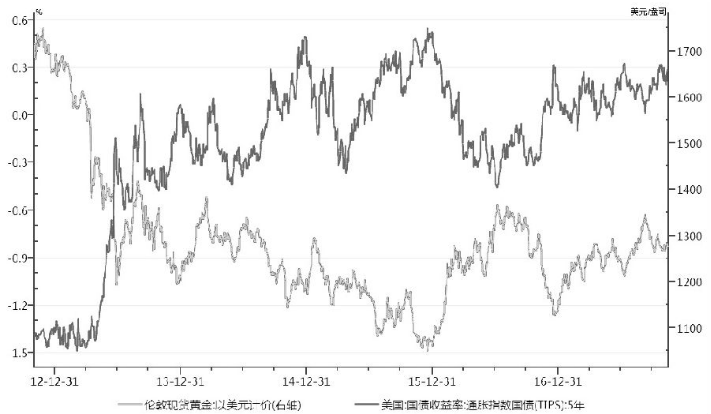

從大類資產(chǎn)配置角度看,全球債市收益率走高是壓制近期金銀反彈的最重要因素。金融危機以來,全球四大主要央行維持著寬松的貨幣政策,保持利率低位的同時也時刻謹防給市場帶來動蕩,這成為資產(chǎn)價格不斷上行的基礎(chǔ)。但是與之前相比,當(dāng)前全球的政策利率和金融市場狀況似乎處于不可持續(xù)的寬松環(huán)境之中。四大央行面臨政策轉(zhuǎn)向,帶動全球央行走到政策的岔道口,未來資產(chǎn)價格將面臨嚴(yán)重挑戰(zhàn)。自10月以來,全球債市都在遭遇拋售潮。美聯(lián)儲、歐洲央行和英國央行等全球主要央行紛紛開啟貨幣政策正常化進程使得債市承壓。在全球經(jīng)濟向好與貿(mào)易復(fù)蘇的背景下,限產(chǎn)協(xié)議延長預(yù)期下的油價反彈也將進一步推升全球再通漲預(yù)期。

對于新興經(jīng)濟體而言,中國10年期國債收益率突破4%,印度10年期國債收益率突破7%,南非國債收益率已升破2016年1月以來的最高點,近年來迅猛發(fā)展的新興經(jīng)濟體占全球經(jīng)濟的比重日益增加。對于發(fā)達市場,特別是美國,10年期國債收益率于10月底突破2.4%的重要心理關(guān)口后連連敗退,但從歷史數(shù)據(jù)看,依然徘徊于高位附近。歐洲主要國家的收益率也處于上行通道中。其中,英國10年期國債收益率9月一度大幅飆升,德國10年期國債收益率升至0.43%高點。全球貨幣政策正處于拐點,將會發(fā)生重大轉(zhuǎn)向,美聯(lián)儲先行退出寬松的舞臺,歐洲央行也在試探之中,一旦正式告別,其金融體系將會發(fā)生重大逆轉(zhuǎn),到2018年,注入全球股市和債市的流動性將會枯竭。

圖為國債收益率與金價

黃金實物需求不必過于悲觀

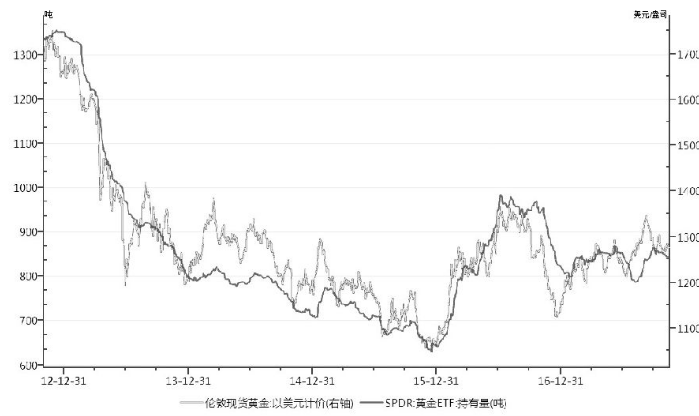

世界黃金協(xié)會公布的第三季度報告不樂觀,隨著ETF流入大幅放緩,黃金需求整體下滑至8年低位。黃金ETF增持止步不前,持倉量僅增加了19噸。投資者雖仍青睞作為避險資產(chǎn)的黃金,但更專注于蓬勃的股市。印度第三季度需求疲軟是全球金飾需求同比下跌的主要原因,金飾需求總量繼續(xù)徘徊在長期均值水平下方。印度稅制和監(jiān)管法規(guī)的變化影響了國內(nèi)的黃金需求,新的商品服務(wù)稅制度和反洗錢法規(guī)嚇阻了消費者。而金條和金幣需求的增長主要由中國驅(qū)動,金條和金幣的全球投資從一年前較低的水平增長17%。中國內(nèi)地投資者在金價下跌時買入,促成了連續(xù)四個季度的增長。

其他領(lǐng)域需求卻在走強,第三季度各國央行購金需求同比增長25%,達到111噸,俄羅斯和土耳其一共為全球央行黃金儲備增加了近95噸。

表面看,黃金需求在下降。然而,ETF需求只是下降,但并不是負面的。流出量并未超過流入量,增長僅僅減緩,因為持金量僅增加了18.9噸。值得注意的是,本季度對ETF缺乏興趣是對ETF經(jīng)濟和結(jié)構(gòu)內(nèi)在風(fēng)險的擔(dān)憂。由于政治和金融體系似乎比一年前更弱,投資者開始質(zhì)疑所選資產(chǎn)配置的安全性。鑒于ETF需求與實物黃金需求相比下降,投資者可能開始意識到持有不提供指定和分離的實物金條的金融工具的危險。

與持有實物金和金條相比,投資ETF的交易對手風(fēng)險水平是史無前例的。如果業(yè)主希望進行實物交割,當(dāng)然他們是完全被禁止和無法進入的。例如,當(dāng)人們想要實物擁有ETF的黃金時,他們必須首先持有10萬股GLD股份。而大多數(shù)投資者都不擁有超過100萬美元的股份。隨著越來越多的投資者開始將他們的擔(dān)憂從更廣泛的世界投射到他們的投資組合上,他們可能會選擇投資于金條和金幣的真正硬通貨上。

從報告看,上個季度首飾需求下降,很大程度上要歸咎于印度政府,其在過去5年中花費了很多時間在努力改變黃金領(lǐng)域的稅收乃至現(xiàn)金,每一項新規(guī)定都會對需求產(chǎn)生負面影響。今年第三季度是繼稅收和監(jiān)管變革之后的第一個季度,這阻礙了客戶購買更多的黃金。無論如何,這個季度傳統(tǒng)上是平靜的,因為它位于排燈節(jié)繁忙的婚禮季節(jié)之前。據(jù)了解,印度黃金總體需求依然強勁,今年上半年進口量超過了2016年全年的進口量;而土耳其更是比去年多了3倍,金幣和金條需求達到15噸。值得注意的是,在特別感受到政治和經(jīng)濟壓力的地區(qū),需求卻正在上升。如,在朝鮮和美國緊張關(guān)系加劇的背景下,韓國投資需求猛增了42%,達到1.4噸。小型金條(100克和10克)的銷售表現(xiàn)強勁,因為避險需求等提振使得投資者購買足夠輕便攜帶和易于換成現(xiàn)金的資產(chǎn)。也就是說,黃金不會像貨幣一樣貶值,而是會作為多元化投資組合成為最終的儲備。

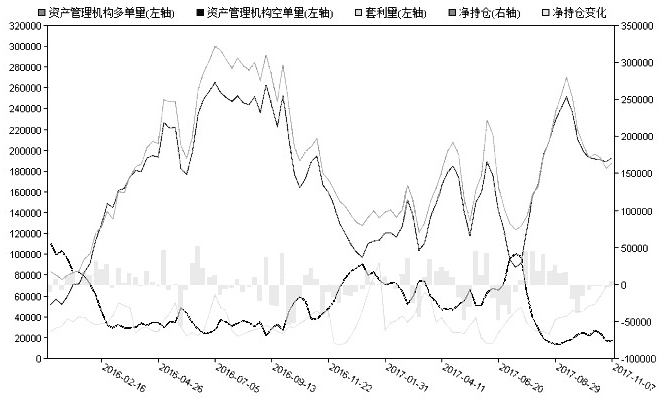

逢高做空金銀價比趨勢仍存

從金銀比值走勢看,經(jīng)歷了橫盤振蕩后,總體下行趨勢不變,金銀比目前為75附近,高于10年平均水平。從圖形上看,金銀比值上方存在下行可能,我們推薦做空金銀比值策略。

金銀比值與金銀呈現(xiàn)負相關(guān)性,從黃金日線看,仍處于上升通道,長期仍看漲,所以金銀比有下降空間。而目前因為印度的金銀需求出現(xiàn)背離,2017年白銀比黃金更受歡迎,但上半年黃金價格卻“跑贏”了銀價,所以銀價被嚴(yán)重低估,后期漲幅或超過黃金,逢高做空金銀價比仍然樂觀。

從大盤盤面看,黃金價格已突破近一個月的振蕩區(qū)間,下一個阻力水平將在1308美元/盎司區(qū)域,進一步的阻力關(guān)鍵價位區(qū)包括1321美元/盎司、1337美元/盎司、1358美元/盎司,技術(shù)指標(biāo)支持黃金價格繼續(xù)上行,下方支撐在1264美元/盎司、1280美元/盎司,若黃金價格跌至1248美元/盎司的2017年上行趨勢線,則可能進一步跌向7月的低位1205美元/盎司。美聯(lián)儲加息對黃金的影響