如何理解價(jià)差擴(kuò)大與價(jià)差縮小

admin

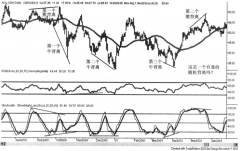

如何理解價(jià)差擴(kuò)大與價(jià)差縮小呢?由于套利交易是利用相關(guān)期貨合約間不合理的價(jià)差來進(jìn)行的,價(jià)差能否在套利建倉之后“回歸”正常,會(huì)直接影響到套利交易的盈虧和套利的風(fēng)險(xiǎn)。具體來說,如果套利者認(rèn)為目前某兩個(gè)相關(guān)期貨合約的價(jià)差過大時(shí),他會(huì)希望在套利建倉后價(jià)差能夠縮小(Nar - row);同樣地,如果套利者認(rèn)為目前某兩個(gè)相關(guān)期貨合約的價(jià)差過小時(shí),他會(huì)希望套利建倉后價(jià)差能夠擴(kuò)大(Widen)。

價(jià)差的擴(kuò)大和縮小,不是指的絕對(duì)值的變化,而是按照統(tǒng)一用建倉時(shí)價(jià)格較高的一“邊”減去價(jià)格較低的一“邊”所計(jì)算的價(jià)差,通過比較建倉時(shí)和當(dāng)前(或平倉)時(shí)價(jià)差數(shù)值的變化,來判斷價(jià)差到目前為止(或套利結(jié)束)是擴(kuò)大還是縮小。如果當(dāng)前(或平倉時(shí))價(jià)差大于建倉時(shí)價(jià)差,則價(jià)差是擴(kuò)大的;如果相反,則價(jià)差是縮小的。我們可以通過下面的例1來說明。

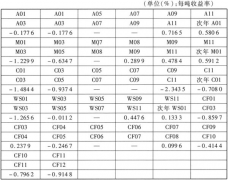

【例1】某套利者在7月1日同時(shí)買人9月份并賣出11月份大豆期貨價(jià)格,價(jià)格分別為595美分/蒲式耳和568美分/蒲式耳。假設(shè)到了8月1日,9月份和11月份為585美分/蒲式耳和560美分/蒲式耳,則價(jià)差是如何變化呢?

首先要分別計(jì)算出建倉時(shí)的價(jià)差和8月1日的價(jià)差,因?yàn)榻▊}時(shí)9月份價(jià)格高于11月份價(jià)格,我們統(tǒng)一用9月份減去11月份價(jià)格,可以得出建倉時(shí)和8月1日的價(jià)差分別是27美分和25美分,根據(jù)兩者大小,可以判斷出8月1日的價(jià)差相對(duì)于建倉時(shí)是縮小了。

在1月15日,3月份和7月份的小麥期貨的價(jià)格分別變?yōu)?.14美元/蒲式耳和3.46美元/蒲式耳,該套利者以該價(jià)格分別買入和賣出3月份和7月份的期貨合約。至2月1日,3月份和7月份的小麥期貨的價(jià)格分別變?yōu)?.25美元/蒲式耳和3.80美元/蒲式耳,該套利者以此價(jià)格將兩合約平倉。

根據(jù)前述的計(jì)算方法,價(jià)差應(yīng)該是7月份價(jià)格減去3月份的價(jià)格,因此建倉價(jià)差為32美分/蒲式耳,平倉價(jià)差為55美分/蒲式耳,價(jià)差是擴(kuò)大的。

在1月20 日,3月份和7月份的小麥期貨的價(jià)格分別變?yōu)?.40美元/蒲式耳和3.15美元/蒲式耳,該套利者以該價(jià)格分別賣出和買入3月份和7月份的期貨合約,由于某個(gè)特殊原因?qū)е陆诤霞s價(jià)格大幅度下跌,至2月1日時(shí),3月份和7月份的小麥期貨的價(jià)格分別變?yōu)?.58美元/蒲式耳和3.05美元/蒲式耳,則套利者面臨的價(jià)差變化是:建倉時(shí)價(jià)差為3月份價(jià)格減去7月份價(jià)格,等于25美分/蒲式耳,至2月1日,仍按3月減去7月價(jià)格計(jì)算,價(jià)差變?yōu)橐?7美分/蒲式耳,價(jià)差應(yīng)該是縮小了(注意:不能根據(jù)絕對(duì)值來判斷)。