如何處理好市場中的隨機(jī)性走勢

admin

減少交易頻率

要想降低期貨交易過程中的交易頻率,我個人的經(jīng)驗包括以下兩點(diǎn):第一點(diǎn),就是制訂自己的交易計劃并把它寫下來,然后按計劃進(jìn)行交易;第二點(diǎn),就是統(tǒng)計自己的交易手續(xù)費(fèi)用,通過查看交易手續(xù)費(fèi)是不是逐漸降低來判斷自己是否已經(jīng)控制住了過度交易的行為。

當(dāng)大多數(shù)人都在追逐更多市場信息的時候,投資者如果也采取這種方式可能就會陷入人云亦云的窘境而不自知,就無法保持自己觀點(diǎn)的獨(dú)立性和客觀性。其實,投資者完全可以另辟蹊徑,我們可以反方向去走另外一條路——通過做“減法”的方式去獲得一個自己能接受的結(jié)果。

我相信“投機(jī)像山岳一樣古老”。幾百年來投機(jī)這個行業(yè)本質(zhì)上沒有變化,只不過是交易標(biāo)的發(fā)生了變化,從一開始交易實物,到交易股票,再到交易衍生品,交易標(biāo)的物的種類越來越多。我們知道,人腦是很難跟得上由于科技發(fā)展所導(dǎo)致的金融創(chuàng)新的速度的,加之資本市場又是個零和市場,當(dāng)投資者想跟上所有變化時(其實是跟不上),我們就不去擠這條獨(dú)木橋,只有這樣才可能獲取收益。這就是在交易中我為什么去做“減法”的初衷。

放大交易周期

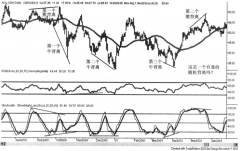

很多人覺得做期貨應(yīng)該選擇小級別周期(指K線圖中的分時走勢,如1分鐘、3分鐘等)去交易,但我的建議是要從日線甚至周線的級別去做。為什么要放大交易周期呢?因為交易周期級別越低,走勢的隨機(jī)性表現(xiàn)就越強(qiáng)。如果沒有經(jīng)過專業(yè)訓(xùn)練就去跟隨這種隨機(jī)性很強(qiáng)的走勢的話,投資者很容易就迷失在市場上上下下的波動中。因此,投資者需要放大交易的周期級別。

有些使用高杠桿的投資者會反對放大交易周期的級別,認(rèn)為這樣做會導(dǎo)致虧損比例擴(kuò)大。其實,在我看來,處理辦法很簡單,把資金的利用率降低就可以了。