基于風險和回報評估的頭寸規模確定方法

admin

無論交易者使用何種技術,事先對交易許可的最大風險進行定義都是十分重要的。這是因為這種行為將幫助交易者對以下一系列重要的相關問題進行思考:

(1)相對于可用于投資的資本,風險可以有多大?

(2)潛在的回報是否與風險相匹配?

(3)在考慮了上面兩個問題以及其他同時存在的交易機會后,如果條件許可,資本中的多少部分可被投資于正被討論的商品交易中?

二、價格形態的風險回報估計

測量目標與每種模式的風險估計是建立在如下的假設基礎之上的:市場總是不斷地按照舊模式重復同樣的動作。盡管這些測量目標是很好的指向標,并有堅實的歷史數據作為支持,但是它們并不是永遠正確的。實際的回報可能達不到或者超過預期的目標。

有了這個限定,我們就開始分析最常用的反轉模式和繼續模式(也被稱為鞏固模式),介紹在每種模式下如何估計風險與回報。

常見的四種主要的反轉模式有:頭肩形、雙(三)重頂和雙(三)重底、碟形(圓形)頂和碟形(圓形)底、V形頂和V形底等。

最常用的繼續模式(也稱為鞏固模式)有:等腰三角形和直角三角形、楔形、旗形等。

下面,我們就重點介紹一種頭肩形反轉模式的分析方法,其他的大家可以按此方法自己練習。

頭肩形這種形式可能是所有反轉模式中最值得信賴的一種。它既可以以頭肩頂的形式出現,表示市場的頂端,也可以以頭肩底形式出現,表示市場的底部。我們將主要介紹頭肩頂形,因為我們都知道對于頭肩底形來說,那些關于風險回報估計的規律也是同樣可行的。

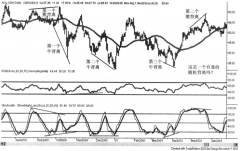

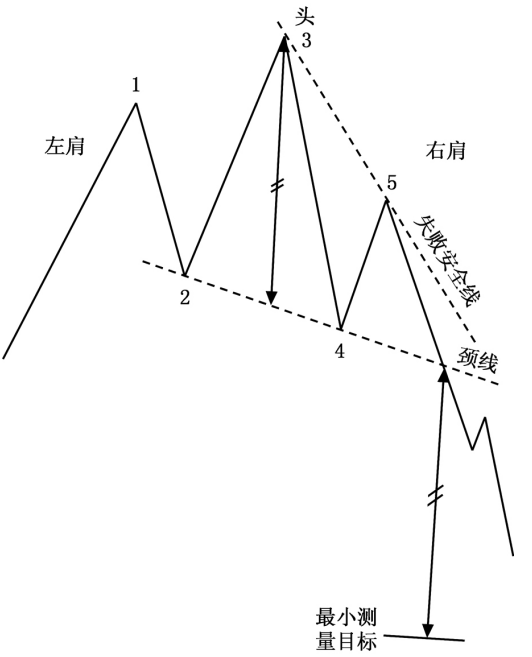

在圖8-3-1中,我們展示了一個理論上的頭肩頂形。上升趨勢的第一次是在價格達到點1時從原來的最高價位開始的反轉提供的,這就形成了“左肩”。在點2處的第二次回升使得價格超過了在點1處建立的較早時候的最高價格,并在點3處形成了“頭”。理論上,第二次回升到達“頭”位置的數量應該比第一次回升到達“左肩”的數量少。對這次回升的阻力使得價格再次下跌到一個接近點2的水平,但無論如何都是比“左肩”頂部點1低的水平。這就是點4。

圖8-3-1 理論上的頭肩形

如果第三次回升在到達“頭”之前就失敗了,第三次下跌使得價格降到了連接點2與點4的虛構線“頸線”之下,且與之伴隨的是大的交易數量和增加的尚未平倉單據,那么頭肩頂就出現了。如果價格收市于頸線之下,它就被預期是從突破點下降而來,降價幅度等于頭到頸線的間距。這就是我們所說的最小測量目標。

其他價格形態的分析我們就不在這里進一步的講解,大家可以根據上面介紹的方法自己進行。

三、破產風險

如果交易者的賬戶余額被耗竭到再也無法進行交易的情況時,我們就稱這位交易者破產了。破產風險是一個從0~1的概率估計。值為0的概率估計表示交易者不可能破產,而值為1的概率估計就表示破產是不可避免的。破產風險是以下因素的函數:(1)成功概率(W%);(2)報酬率(Payoff Ratio),或交易平均獲利水平與交易平均損失水平的比率(P?L);(3)用于交易的資本比例(持倉百分比)。

1.交易成功概率是最明顯的決定因素。如果成功概率越高,那么破產風險也就越低。

2.報酬率(即平均獲利水平與平均損失水平之比)越高,那么破產風險也就越低。而成功概率和報酬率都是與交易系統息息相關的。

3.用于交易的資本占到可用資本的比例。這種考慮是從資金管理的角度出發的。如果交易者把所有的資金都使用在一個交易中,而這個交易并沒有達到預期的效果,那么交易者的破產概率就很高。相反,如果交易者在一個失敗的交易中使用的資本只占到全部資本的一小部分,那么破產風險也就減輕了。

四、控制暴露風險

通過上面的破產分析我們清楚地看到,最極端的情況是把我們的破產風險控制在0的水平,其最簡單的做法就是不進行任何投資。這顯然不是我們的初衷和目的,我們的目的應該是在把風險控制在一定的水平前提下,追求一定的投資收益。

可用資本中可能遭受潛在交易損失的部分被稱為“風險資本”。如果這部分的資本越大,那么暴露風險也就越大,而遭受損失的風險也就越大。最優的策略是在一定風險水平下提供最大的回報可能,并且易于實施。

五、結論

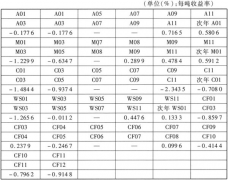

下面的結論由于計算過程比較復雜,并且本身也是概率事件,我們沒有必要進行精確的計算。這里我只是把最后的結果告訴各位讀者:(1)均線的完美秩序理論平均倉位為86%;(2)脈沖交易系統的理論平均倉位為64%;(3)雙線交叉系統的理論平均倉位為52%;(4)MACD三屏交易系統的理論平均倉位為56%。

這里我們引入“平均倉位”的概念主要原因是各種系統對不同的期貨合約的結果是不一樣的。公布這樣的結論也不是要讓大家按這樣的百分比開倉,只是想給大家提供一種思路:趨勢明顯時可以適當提高持倉比例。考慮到小概率事件的發生,我在實際使用時一般是在上述結果的基礎上再乘以一個大于0.5小于1的系數。