期貨期權(quán)如何控制風(fēng)險及采用的一些風(fēng)險策略

admin

商品期貨期權(quán)在風(fēng)險控制過程中,確保持倉的保證金充足是避免發(fā)生風(fēng)險事件主要方法,風(fēng)控管理通過持倉保證金管理來防范風(fēng)險出現(xiàn),應(yīng)當(dāng)重點(diǎn)防范以下的風(fēng)險:交易的風(fēng)險、強(qiáng)平的風(fēng)險、行權(quán)的風(fēng)險。

交易的風(fēng)險

商品期貨期權(quán)交易風(fēng)險主要是深度虛值期權(quán)持倉客戶在交易平倉過程中,因行情變化導(dǎo)致持倉的保證金的不足,或所釋放的保證金無法覆蓋持倉的虧損與交易的費(fèi)用,造成的風(fēng)險過高甚至出現(xiàn)穿倉等現(xiàn)象,包括兩種情況:

第一是虛值期權(quán)賣方的客戶,因行情大幅向其不利的方向波動,并且盤中沒有及時有效化解賬戶的風(fēng)險,導(dǎo)致持倉賬戶風(fēng)險大幅度的升高,造成風(fēng)險過高或者出現(xiàn)穿倉等現(xiàn)象。

投資全倉賣出深度虛值期貨期權(quán)合約,后期行情向其不利方向的發(fā)展,權(quán)利金的價格大幅度的上漲,賬戶資金權(quán)益31742.7元保持不變,賬戶風(fēng)險率是251.81%,交易所的風(fēng)險率是193.71%,但是市值權(quán)益已經(jīng)是-382.3,賬戶實(shí)際已經(jīng)穿倉。賬戶的期貨持倉賬戶中無法顯示市值權(quán)益等其他實(shí)時變化情況,風(fēng)控管理要通過風(fēng)控端時刻關(guān)注賬戶市值權(quán)益的變化情況。

第二是虛值期權(quán)買持倉賬戶,由于期貨期權(quán)價格已達(dá)到最小變動價位,公司平倉總手續(xù)費(fèi)大于5元/手(期權(quán)最小變動價位×期權(quán)交易單位)。在賬戶期權(quán)平倉過程中,賬戶期末權(quán)益已無法覆蓋其交易成本,導(dǎo)致賬戶平倉時資產(chǎn)出現(xiàn)透支情況。

強(qiáng)平的風(fēng)險

商品期貨期權(quán)強(qiáng)平風(fēng)險主要集中在期權(quán)強(qiáng)平操作過程中,由于賬戶管理人員強(qiáng)平持倉的選擇,導(dǎo)致賬戶并未有效化解風(fēng)險,或者由于期權(quán)強(qiáng)平不活躍合約導(dǎo)致賬戶風(fēng)險率持續(xù)升高,形成賬戶潛在穿倉風(fēng)險。

期貨期權(quán)強(qiáng)平首先考慮持倉性質(zhì),先投機(jī)、組合持倉,后以套期保值持倉的順序進(jìn)行平倉;其次考慮品種買賣方向,先選擇期貨、期權(quán)賣方的合約,后選擇期權(quán)買方的合約;再次考慮合約流動性,優(yōu)先強(qiáng)平流動性充足合約;最后考慮合約的虧損程度,一般強(qiáng)平的虧損幅度較大合約。除此之外還需考慮期權(quán)希臘的字母,優(yōu)先強(qiáng)平使Delta中性、其Gamma中性合約。最終是以保證金的釋放充足為目的,一般強(qiáng)平至賬戶保證金滿足公司通用保證金比例的計(jì)算要求。

Delta中性是指保持組合的Delta是接近0,使其是不受標(biāo)的期貨或期權(quán)價格小幅變動影響。組合Delta值等于組合中各頭寸的Delta值是之和。看漲期權(quán)Delta是正,看跌期權(quán)Delta是負(fù),標(biāo)的資產(chǎn)Delta是1。

圖為Delta變化情況

通過組合中的標(biāo)的資產(chǎn)和期權(quán)進(jìn)行合理的配置,使組合的Delta保持不變。然而除了標(biāo)的資產(chǎn)的Delta值恒是1以外,衍生品的Delta值可能會發(fā)生變動,Delta中性的狀態(tài)可能只維持較短的時間,需要對組合進(jìn)行不斷調(diào)整。

期權(quán)強(qiáng)平過程中要充分考慮Delta中性(接近是0)的情況,強(qiáng)平后使標(biāo)的資產(chǎn)價值變化相對組合資產(chǎn)價值影響減少,使組合資產(chǎn)市值權(quán)益也不隨標(biāo)的資產(chǎn)價格上漲或者下跌大福波動。

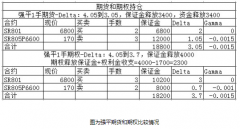

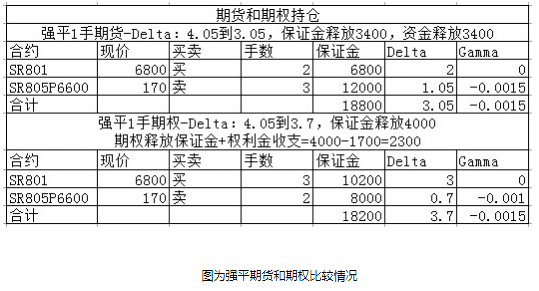

圖為期貨與期權(quán)混合持倉情況

期貨和期權(quán)混合持倉情況時,如果強(qiáng)平1手期貨合約,組合持倉保證金和資金釋放分別是3400元,組合持倉中Delta的值從4.05降低到3.05。如果強(qiáng)平1手期權(quán)合約,組合持倉保證金釋放4000(4000=12000/3)元,資金釋放是2300元(期權(quán)釋放保證金+權(quán)利金收支=4000-1700=2300),組合持倉Delta的值從4.05降低到3.7。強(qiáng)平1手期貨合約比強(qiáng)平1手期權(quán)合約可以使Delta更加接近于中性,更多釋放持倉的保證金。所以在強(qiáng)平的過程中,優(yōu)先考慮使Delta中性、其Gamma中性合約進(jìn)行的強(qiáng)平。另外期權(quán)賣方賬戶持有大量不活躍的合約,并且不能及時的進(jìn)行風(fēng)險化解的情況。此類賬戶強(qiáng)平單有可能直接影響期權(quán)的市場價格,隨著強(qiáng)平單不斷成交,期權(quán)價格持續(xù)向其不利方向發(fā)展,賬戶風(fēng)險率反而持續(xù)的升高,導(dǎo)致賬戶不能有效的化解風(fēng)險,或者賬戶形成穿倉風(fēng)險。