股指期貨跨期套利策略

股指期貨套利,股指期

一、基本原理

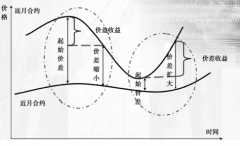

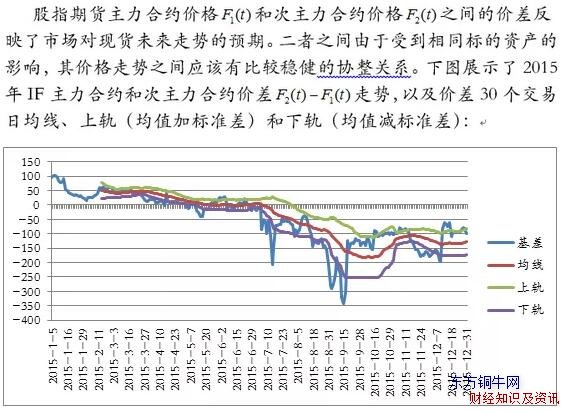

可見,除了股災期間出現非理性偏離以外,基差有比較明顯的均值回復特征。策略構建的原理就是利用主力合約和次主力合約之間基差的均值回復特性來進行配對交易。

二、數據窗口選取

上圖使用的是日收盤價所繪制,實際操作中選用日內的高頻數據來分析開倉機會。我們對IF、IH、IC、TF和T分別設置不同的測試窗口。

由于股災之后股指期貨實施了大量新規,使得股指期貨的流動性和交易模式都發生了重大變化,因此,對于股指期貨我們將2015年的數據分成兩個階段:

(IF)窗口1:2015-04-16至2015-09-02;窗口2:2015-09-07至2015-12-31

(IH)窗口1:2015-04-16至2015-09-02;窗口2:2015-09-07至2015-12-31

(IC)窗口1:2015-04-16至2015-09-02;窗口2:2015-09-07至2015-12-31

以9月7日為分界點是因為在該日之后,股指期貨市場實施了嚴厲的新規定,特別是當日平倉手續費率的調整,對策略會產生較大的影響。IH和IC合約在2015-04-16日首日上市,為了對比方便,我們將IF的時間窗口起始日也設在在一天。

國債期貨的交易規則基本上沒有受太大影響。由于十年期國債在2015-03-20上市,因此國債期貨的時間窗口設為:

(TF)窗口:2015-03-20至2015-12-31

(T)窗口:2015-03-20至2015-12-31

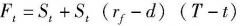

三、策略思想

(1)開盤后,在每個分鐘線上計算30分鐘基差的移動均值和移動標準差,如果今日的分鐘線還不足30個,則用上一個交易日的1分鐘數據補足。

(2)用基差的移動均線加上移動標準差的一定倍數作為基差的上軌,再用基差的移動均線減去移動標準差的一定倍數作為基差的下軌。這個倍數我們稱之為開倉倍數。

(3)在t時刻,如果均線上穿上軌,我們認為基差過大,從而做空次主力合約且做多主力合約;如果均線下穿下軌,我們認為基差過小,從而做多次主力合約且做空主力合約。

(4)根據開倉所需保證金的數量計算開倉后每個時刻套利組合的收益率,當收益率超過事先給定的閥值時平倉。

(5)如果到本日收盤時還沒有觸發止盈,則以收盤價平倉,即不隔夜持倉。這樣做的主要原因是為了規避期貨價格隔夜跳空的風險。

四、回測參數設定

在本策略中只有兩個核心參數:開倉倍數和止盈水平。顯然,開倉倍數越高,則開倉機會越少,但勝率可能較高;而開倉倍數越低,則開倉機會越多,但勝率可能下降。止盈水平越高,則越難以達到止盈閥值,從而日終平倉的可能性擴大,但是止盈的收益會很高。

為測試這兩個參數對策略變現的影響,開倉倍數分別取1倍、2倍和3倍,止盈閥值分別設為0.5%、1%和2%。這樣共有九種組合。

股指期貨的保證金水平設為合約價值的20%。國債期貨的保證金水平一律設為合約價值的5%。

手續費方面,對于股指期貨,開倉手續費為合約價值的0.23%%。區別在于平倉手續費。由于我們采用的是日內交易,所以在時間窗口1中,平倉手續費設為合約價值的0.23%%,而在窗口2中,平倉手續費為合約價值的23%%,即正常水平的100倍。國債期貨的平倉手續費為每手合約4元。交易單位假設為最小單位,即做多和做空一張合約。

五、歷史回測結果

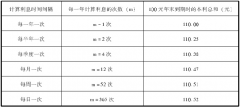

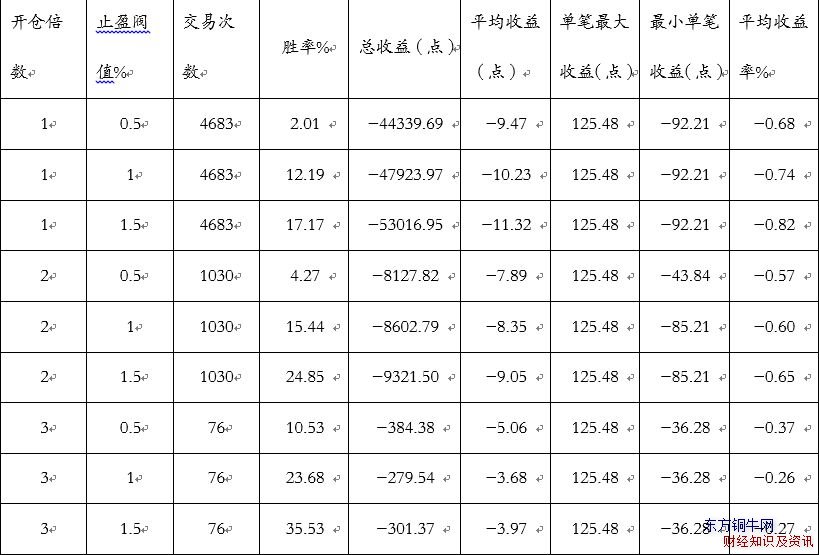

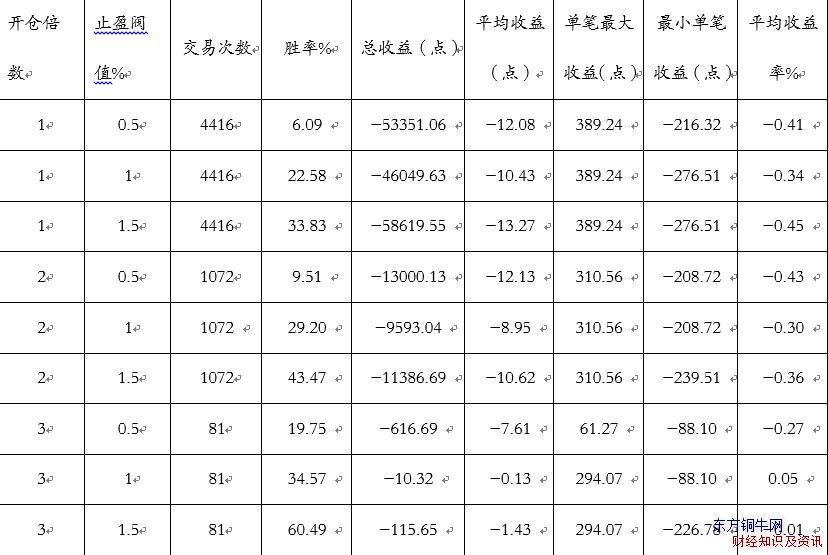

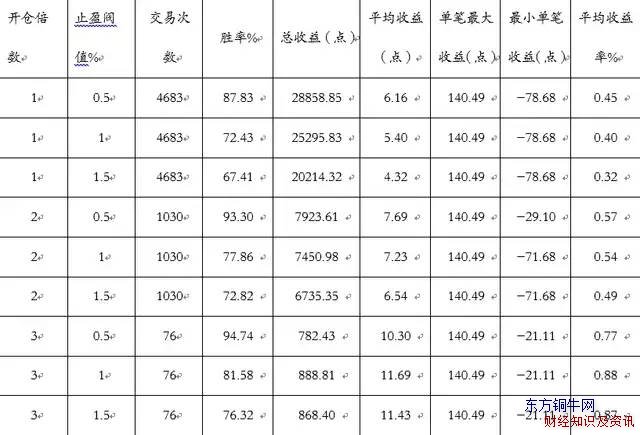

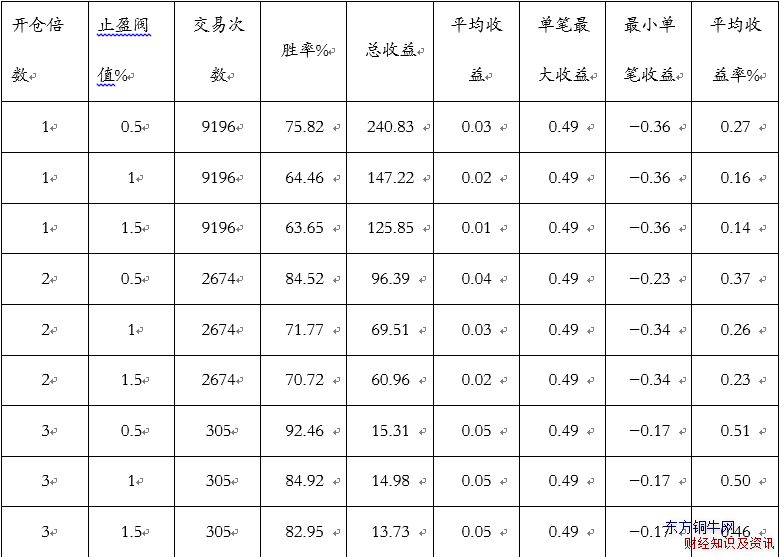

下面的表1—表3展示了在時間窗口1下,股指期貨合約的跨期套利效果。

表1 時間窗口1(IF)

表2 時間窗口1(IH)

表3 時間窗口1(IC)

從以上三個表格中可以看出,無論從勝率、總收益還是單筆平均收益率上來說,IC合約的套利效果都最好,IH合約次之,而IF合約的套利效果最差。這可能是因為IF合約上市時間遠長于IH和IC合約,造成其套利空間較小。

從參數組合的效果來看,需要在總收益、單筆收益率和勝率之間權衡參數的選取。開倉倍數設得越高,一般來說勝率會提高,平均收益率提高,但交易機會會顯著減少,總收益也明顯減少。止盈閥值設的高,勝率一般會降低,單筆收益率和總收益卻未必能提高,因為過高的止盈閥值可能使得在一天以內找不到止盈的機會而在收盤時強行平倉造成損失。因此,對于本策略這樣的高頻交易,盈利依靠的是每次賺小錢但積少成多,開倉倍數和止盈閥值都不宜設的過高。

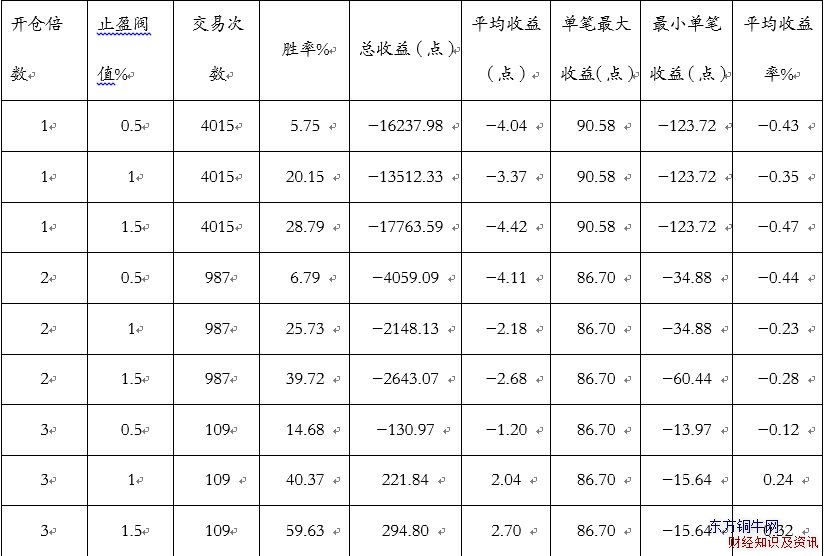

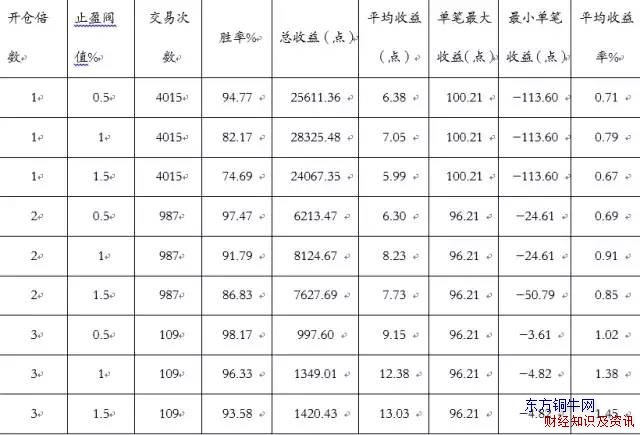

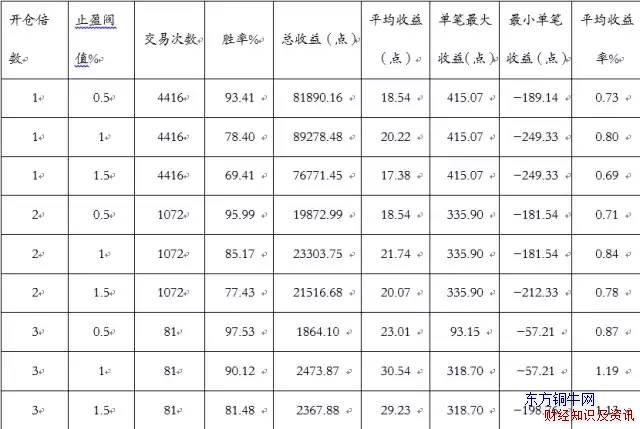

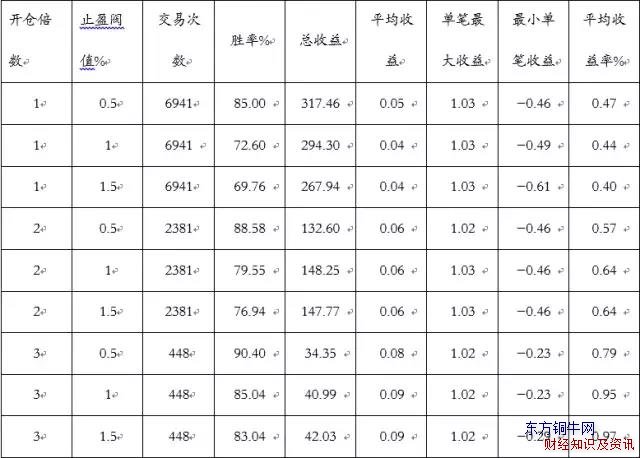

下面的表4—表6展示了在時間窗口2下,股指期貨的跨期套利效果。

表4 時間窗口2(IF)

表5 時間窗口2(IH)

表6 時間窗口2(IC)

從表4—表6中的數據可以看出,在時間窗口1下有效的套利策略在窗口2下完全失效,除了IH合約在高開倉倍數和高止盈閥值下略微盈利外,其他的情況下都在虧損,而且是交易越多虧損越多。這是因為在時間窗口2下平今倉的手續費是正常手續費的100倍,這就意味著每一張IF合約平倉時要付出近10個點的成本,而套利交易每次盈利都是很低的,這就造成了套利收益無法覆蓋交易成本的情況。可見,高頻套利對交易成本十分敏感。

事實上,在時間窗口2內,滿足條件的套利機會還是很多的,理論套利空間也很大。因為高昂的日內交易成本將高頻交易者驅逐出了市場,從而時間窗口2中的套利空間應該大于時間窗口1。為了驗證這個論斷,我們在時間窗口2中采用規則修改前的平今倉手續費率,如果由于高頻交易被排除造成了套利空間的加大,那么在相同交易成本下,時間窗口2中的套利收益要明顯高于時間窗口1中的套利收益。下面的表7—表9中的數據記錄了在正常交易成本下,時間窗口2中套利策略的收益情況。

表7 時間窗口2(IF)低手續費

表8 時間窗口2(IH)低手續費

表9 時間窗口2(IC)低手續費

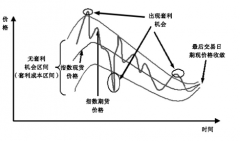

以上都是針對股指期貨的回測,下面我們針對國債期貨做回測。在股指期貨的測試中我們發現:今年新上市的IH和IC合約的套利空間明顯大于已經非常成熟的IF。對于國債期貨,5年期的TF在2013年已經上市,而10年期的T在2015年3月20才上市,因此,T合約的套利空間很有可能大于TF合約。國債期貨的單位都是萬元。

表10 五年期國債期貨(TF)

表11 十年期國債期貨(T)

將表10和表11中的數據與表1—表3中的數據對比可以發現,從勝率和平均收益率上來說,國債期貨的套利效果比股指期貨要好一些。這可能是因為在股災之前,國債期貨所受關注遠少于股指期貨,而在股災之后,股指期貨平今倉的手續費又使得日內套利無利可圖。

但是必須注意的是股指期貨在被限制以前,次主力合約的流動性還相對較好,每個交易日有數萬至十幾萬張合約的交易。因此,當股指期貨市場恢復正常以后,股指期貨對套利資金的容納能力估計會強于國債期貨。特別是考慮到買賣價差的情況下,流動性的好壞會直接影響到套利策略的成敗。

本文由東方銅牛網編輯,轉載 股指期貨套利中的股指期貨跨期套利策略 請注明文章地址。