量化投資策略和傳統(tǒng)方法的關(guān)系

2024-06-28 17:15

來源:量化投資策略

作者: 量化投資策略

在線咨詢:

-

掃描或點(diǎn)擊關(guān)注格雷厄姆網(wǎng)在線客服

量化投資策略和傳統(tǒng)方法的關(guān)系

今年自從阿爾法狗戰(zhàn)勝了李世石后,量化投資也大熱了。那么究竟量化投資和傳統(tǒng)的投資方法有些什么關(guān)系呢?我們先來看看傳統(tǒng)的投資方法中最主要的兩種方法:價值投資和趨勢投資,價值投資是看基本面的,趨勢投資是看技術(shù)面的。量化投資和價值投資、趨勢投資并不矛盾,只是用歷史數(shù)據(jù)更好的完善了價值投資和趨勢投資。

我們先來看一個例子,為了簡單起見,我們選了價值投資中最常見的PE,到底按照PE是否可行?我們借助量化投資的模型回算了一次,剔除ST股、日成交量小于100萬、上市天數(shù)小于30天交易日的,按照PE排序平均選前10名,每5個交易日換一次,結(jié)果年化收益率是32.59%,遠(yuǎn)遠(yuǎn)高于滬深300的4.31%,最大回撤是68.79%,低于同期滬深300的72.30%,最長虧損期從08年1月到10年3月底26個月。這樣至少你知道了歷史上最大虧損會有多少?最長的虧損期有多長?當(dāng)然我只是為了說明問題,價值投資也不會簡單到只選一個PE,量化投資也不會不做任何擇時的優(yōu)化。我們從這個例子中可以看到,量化投資其實(shí)是更好的幫助價值投資通過回算歷史數(shù)據(jù)剔除效果差的方案,樹立信心。

我們再舉個反面例子,選凈資產(chǎn)收益率,這也是一個典型的價值投資指標(biāo),和上面的測試條件相同,歷史的年化收益率只有4.44%,基本和滬深300指數(shù)相當(dāng),在07年到16年將近10年的數(shù)據(jù)中都是這樣的結(jié)果,我們不能說將來一定無效,但無效的概率肯定是非常大的。

從上面正反兩個例子都告訴我們,量化投資絕對不是價值投資的對立面,而是更好的優(yōu)化了價值投資。

我們再來看看用了各種技術(shù)指標(biāo)的趨勢投資,我們舉個股民耳熟能詳?shù)?/span>“紅三兵”,所謂紅三兵,就是連續(xù)三天陽線,我們拿上證指數(shù)作為標(biāo)的,紅三兵后進(jìn)場,被套死扛,盈利5%出局,分別從05年年底一直到14年年底開始算起直到16年2月5日,平均上指漲了1.72%,而“紅三兵”的方案卻虧了0.73%。

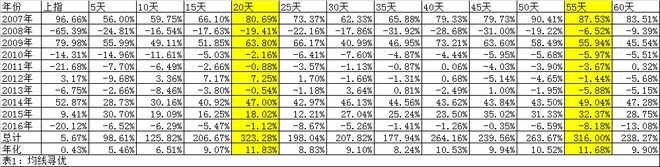

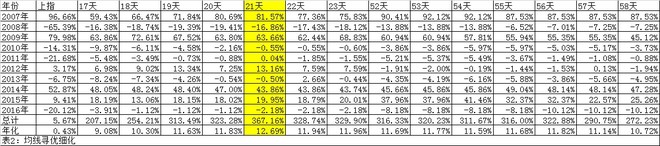

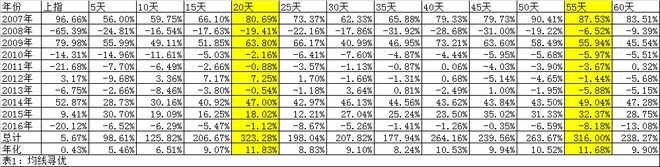

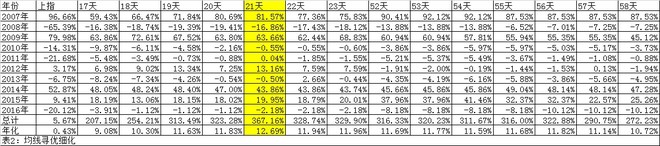

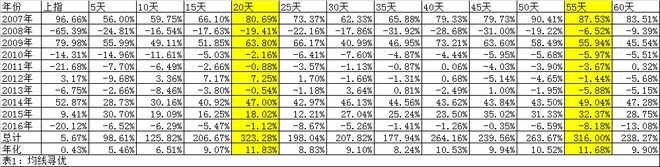

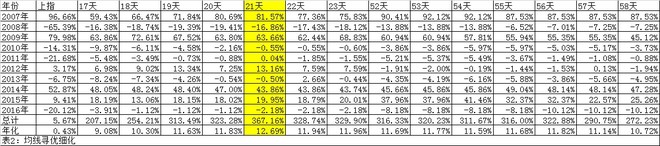

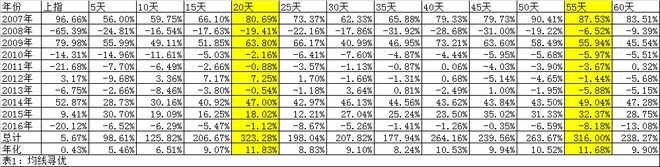

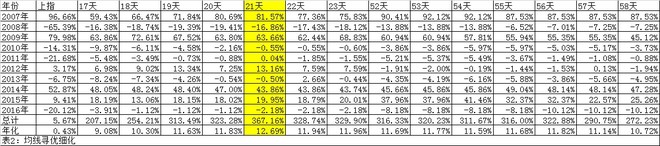

我們再舉一個最常用的均線系統(tǒng),線上持有,線下空倉,這是典型的技術(shù)指標(biāo),但到底是用5天還是20天還是45天?各抒起見。用量化投資的角度說,這個是一個最容易的事情,回測!我們還是用最常見的上證指數(shù),從07年開始回測到16年5月13日,每5天一檔,我們發(fā)現(xiàn)20天和55天可能是一個最佳值(表1)然后我們再進(jìn)一步細(xì)化,從20天和55天為基礎(chǔ)各回測左右三天的值,找到了一個21天均線的最佳值,不到10年,總體收益率是367.16%,遠(yuǎn)遠(yuǎn)超過上證指數(shù)同期的5.67%。同樣我們也能看到,均線系統(tǒng)在07、09、14這三年大牛市的情況下是跑輸指數(shù)的,但在其他年份大熊市和震蕩市是跑贏指數(shù)的。這樣不僅找到了21天的最佳值,而且對歷史上的收益率、最大回撤、最長虧損時間等都可以做到心中有數(shù),更加堅(jiān)定了趨勢投資的信心。

當(dāng)然為了說明問題,上述的例子簡化了很多條件,真的要實(shí)戰(zhàn)還有很多工作要做,但不管如何,從上面的例子中也可以看到,量化投資不是價值投資和趨勢投資的對立面,而是更好的優(yōu)化了價值投資和趨勢投資,或者換句話說,量化投資使得價值投資、趨勢投資進(jìn)入了投資精算時代!

本文由東方銅牛網(wǎng)編輯,轉(zhuǎn)載 量化投資策略和傳統(tǒng)方法的關(guān)系 請注明文章地址。

廣告

熱門搜索

相關(guān)文章

廣告

|大學(xué)股票

頻道

|大學(xué)股票

頻道