巴菲特選股三個標準(可收藏)

admin

買股票就是買未來,成長性是公司發展前景的代名詞。高成長性的公司是最具有投資價值的股票。巴菲特在沒有碰到格雷厄姆時,他只是投資那些業績穩定的傳統公司,在聽了格雷厄姆關于成長性的一番教誨以后,巴菲特如夢初醒,投資理念發生了革命的變化,開始尋找那些價值低估又具有良好成長性的公司投資,取得了良好的投資回報。中國股市具有良好成長性的上市公司也不少,包括格力電器、茅臺股票等。

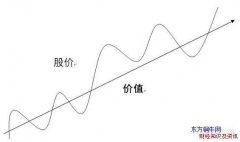

巴菲特選股三個標準——股價被低估

就是股價要低于其合理的價值,有價值洼地存在,是巴菲特的價值投資的一大特性。就是選擇價值被市場低估的上市公司股票,買進并長期持有,等待市場對其價值的發現和認同。而當股價已經嚴重高估以后,股價存在巨大的泡沫的時候,他也不會因為公司經營前景依然光明而再繼續持有,而是堅決地賣出。股價的低估才是投資必要條件之一,股價過高就是好公司也沒有投資價值。

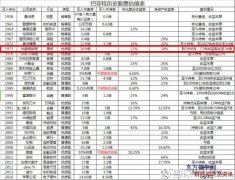

股市的不僅有融資功能,還有回報功能,兩者缺一不可。美國股市年投資回報率在7%左右,平均市盈率在20倍不到,當然持有股票比銀行利率要高,當然有很高的投資回報率。而中國股市融資功能比較注重,投資回報功能的股票比較少,但是認真找是可以發現的,A股投資回報率3%以上的公司有百家左右。股市的融資功能注重的是圈錢,所以,就是市盈率跌到10倍,如果沒有分紅回報功能,是不具備價值投資條件的。中國石油就是巴菲特價值投資理念的一個非常成功的典范和詮釋。中國石油在香港發行價是1.38港幣,上市三年下來累積分紅就高達0.78港幣,市場價格當時也只有兩三港幣,這么高的投資回報率。當然也會吸引巴菲特的眼睛,在香港市場中石油股價在2—3港幣時大量買入,并耐心的持有,達三年之久。但是當07年,中國石油的股價上漲到十二三港幣時,巴菲特認為這個股價已經泡沫泛濫,已沒有什么投資價值了,他便全部清倉賣出,巴菲特不只是賺到了大量的分紅,而且因為股票上漲也賺了不少。巴菲特后來說,中石油在之前的年報中寫到會拿出45%的利潤進行分紅,這是我投資中石油的重要原因。當然在最新的2019年,巴菲特把這一條進行了放寬,他購買了蘋果股票,而蘋果股票是分紅很少的。但是蘋果股票的成長能力是很強的。但是對于普通投資者來說,這一條是非常重要的。

以上就是巴菲特選股三個標準的內容,巴菲特價值投資的核心點就是高成長性、被低估、股息回報高。