套期保值是期貨市場最基本的交易策略,了解套期保值可為今后提升期貨交易技巧奠定基礎。接下來,筆者將為詳細介紹期貨套期保值的原理,期貨套期保值是如何操作的相關知識。

一、期貨操作的兩個方向

期貨操作的兩個方向是做多和做空,而期貨又聯系現貨市場,所以期貨市場就有一些獨特的盈利模式和操作策略。投資者在明白期貨投資者如何盈利之前,應該先徹底弄清楚期貨的操作方向。

1.做多

做空的意思就是先買入商品,一段時間以后再賣出。如果該商品價格上漲,那么做多就有收益,反之則虧本。在現貨市場,做多是個很簡單的低買高賣行為,在期貨市場則與股票類似。

2.做空

做空的意思就是先賣出商品,一段時間以后再買回來。如果該商品價格下跌,那么做空就有收益,反之則虧本。

用個簡單的案例說明,假如目前玉米的價格是2000元1噸,張三認為玉米價格將要下跌,他在期貨市場簽訂了一張合約,約定1個月以后李四以2000元的價格向他買1噸玉米。假設1個月以后玉米的價格跌到了1900元1噸,那么此時張三購買1噸玉米給李四只需花費1900元,而李四要支付他之前約定好的2000元貨款,張三就獲得了100元的收益。

二、套期保值的相關定義

期貨市場最主要的功能就是規避現貨市場的風險。它是說,由于未來現貨價格的不確定性,一些想要回避這些風險的人可以在期貨市場采取對沖交易,從而將風險轉移至愿意承擔風險的投資者身上。這種交易方式,就叫作套期保值。

也就是說,套期保值是指把期貨市場當作轉移價格風險的場所,利用期貨合約作為將來在現貨市場上買賣商品的臨時替代物,對其現在買進準備以后售出商品或對將來需要買進商品的價格進行保險的交易活動。

投資者進行任何的投資,首先要遵守的基本原則是在保證自己不虧損的前提下,再去追求獲利。一般來說,保值最淺顯的意思就是不虧本。

三、期貨套期保值的相關原理

套期保值的原理是,因為同一種特定商品的期貨和現貨的交貨日期前后不一,而它們的價格,會受相同的經濟因素和非經濟因素影響和制約,并且期貨合約到期必須進行實貨交割的規定性,使現貨價格與期貨價格還具有趨合性。

當期貨合約臨近到期日時,兩者價格的差異接近于零,否則就有套利的機會,因而,在到期日前,期貨和現貨價格具有高度的相關性。在相關的兩個市場中,反向操作,必然有相互沖銷的效果。

四、套期保值的操作方法

套期保值的基本操作方法是:在現貨市場和期貨市場對同一種類的商品同時進行數量相等但方向相反的買賣活動,即在買進或賣出實貨的同時,在期貨市場上賣出或買進同等數量的期貨,經過一段時間,當價格變動使現貨買賣上出現的盈虧時,可由期貨交易上的虧盈得到抵消或彌補。從而在期貨與現貨之間、近期和遠期之間建立一種對沖機制,以使價格風險降低到最低限度。

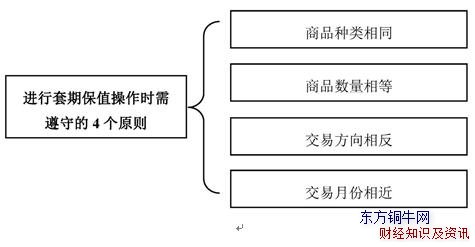

套期保值有3個要素,期貨與現貨對應、時間對應、買賣對應,所以在具體操作時要遵循以下4個原則,具體如圖8-1所示。

圖8-1 進行套期保值操作時需遵守的4個原則

五、期貨套期保值實戰案例解析。

買入套期保值

期貨交易誕生初期,期貨市場一直被看作是投機市場。19世紀20年代以前,美國期貨界還很少提及套期保值。美國期貨專家霍布魯克·沃金(Holbrook Working)1953年在《期貨交易與套期保值》一文中提出,在19世紀20年代以前的大部分資料中充斥的觀點是,期貨交易主要是受投機驅使而進行的,“除了在辯論時為期貨市場的存續進行辯護外,套期保值很少被人提及”。套期保值僅被看作是期貨市場幸運的副產品,“不是期貨市場存在的必不可少的條件,與投機性的成交在數量上也沒有非常緊密的關系”。不過,沃金在文中首次引入基差(basis)概念,認為套期保值是對基差的投機,指出套期保值的目的是為了獲利,但不是從價格預測中獲利,而是參與基差預測中獲利。套期保值的結果不是將風險完全轉移,套期保值者利用期貨市場只是避免了現貨價格變動大的風險,轉換為基差波動較小的風險。為了減少或消除基差變動風險甚至從基差變動中獲得額外收益,保值者并不一定要建立與現貨完全對應的期貨頭寸。基于這種觀點沃金拋棄了凱恩斯的預期價格理論,建立了倉儲理論模型:期貨價格=現貨價格+倉儲費用。

縱觀傳統的套期保值理論和關于套期保值的概念及作用的其他理論,有一個最基本的共同點,即套期保值是企業規避(降低)價格風險或保障利潤的有效手段。這也許是套期保值理念深入人心、期貨市場在世界范圍內持續發展的主要原因。

買入套期保值是指交易者先在期貨市場買進期貨合約,以便將來在現貨市場買進現貨時不致因價格上漲而招致經濟損失的一種套期保值方式。一般來說計劃購進商品或擔心未來價格上漲的現貨商人往往采用買進套期保值。

例如:3月30日,某不銹鋼加工廠計劃兩個月后購進加工原料1000噸鎳,工廠以當前現貨鎳價99600元/噸制定采購成本預算,不愿提前購進原料占壓庫存,但是又擔心兩個月后鎳價上漲,于是,決定利用上海期貨交易所金屬鎳合約進行買入套期保值,以99300元/噸的價格買進7月期貨合約1000手(1噸/手);6月1日,當工廠決定開始購進原鎳進行加工時,現貨鎳價格已上漲至116400元/噸,而7月期貨合約價格也上漲至116100元/噸。工廠在購進現貨的同時賣出平倉期貨合約,用期貨合約16800元/噸的差價盈利彌補了現貨采購16800元/噸的成本虧損,從而鎖定了采購成本,成功地實現了套期保值。

由上表的分析可知,該廠選用了與現貨品種相同的鎳期貨合約、與現貨交易時間相應的7月期貨合約、與現貨數量相等的期貨合約數量(1000手=1000噸),進行了與現貨交易部位相反的期貨交易,從而完成了一次成功的買進套期保值,用期貨交易16800元/噸的差價盈利彌補了現貨采購16800元/噸的成本虧損,規避了現貨市場價格上漲的風險。

賣出套期保值

賣出套期保值是指交易者先在期貨市場賣出期貨合約,當現貨價格下跌時,用期貨市場的盈利來彌補現貨市場虧損,從而達到保值目的的一種套期保值方式。持有商品庫存或擔心未來價格下跌的現貨商人往往采用賣出套期保值。

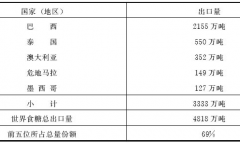

例如:5月2日,現貨市場上大豆銷售價格為3900元/噸,由于今年國家鼓勵玉米改種大豆,并對大豆種植給予較大力度的補貼,預計種植面積將明顯提高,東北某農場預計全年產量有可能會增長30%,擔心9月收割后大豆供應充足導致價格下跌影響經濟收入,于是,在大連商品交易所賣出1萬手(10噸/手)9月大豆期貨合約,成交價格3850元/噸;9月初,當農場收成已成定局,即將開鐮收割,但是大豆現貨價格已跌至3650元/噸,農場在期貨市場以3600元/噸的價格賣出平倉期貨合約,用期貨合約250元/噸的差價盈利彌補了現貨收成250元/噸的利潤損失,從而鎖定了價格和利潤收入,成功地實現了套期保值。

由上表的分析可知,該農場選用了與現貨品種相同的大豆期貨合約、與大豆收割時間相應的9月期貨合約、與現貨數量相當的期貨合約數量(1萬手=10萬噸),進行了與現貨交易部位相反的賣出期貨合約的交易,用期貨交易250元/噸的差價盈利彌補了現貨收成250元/噸的產值損失,成功地進行了賣出套期保值,規避了現貨市場價格下跌的風險。

當然,以上兩個套期保值范例,只是描述了期貨市場盈利剛好等于現貨市場虧損的完全套期保值的情形,由于基差的變動,期貨市場和現貨市場的價格變動幅度不一定相等。如果期貨市場價格波動幅度小于現貨市場,期貨交易盈利或多或少可以彌補現貨市場的部分虧損,也是減虧或實現了部分保值,總比單純面對和接受現貨虧損要好得多;如果期貨市場波動幅度偏大,期貨交易盈利除了能夠彌補現貨虧損,還能額外盈利。由于期貨價格與現貨價格的趨同性和趨合性,二者不可能長期背道而馳,因而不會出現套期保值在期貨市場和現貨市場同時虧損、雪上加霜的情形,因此套期保值對于現貨市場是大有裨益的。

基差對套期保值的影響

基差(basis)是某一特定地點某種商品的現貨價格與同種商品的某一特定期貨合約價格間的價差,是現貨價格減去期貨價格的代數值:基差=現貨價格-期貨價格,一般用近月期貨合約價格來計算。

基差因現貨價格和期貨價格的變動而變動,只是變動的幅度相對較小。正向市場上,基差為正數(也稱遠期貼水),反向市場上基差為負數(也稱遠期升水)。

通常所說的基差擴大、縮小是指基差的絕對值而言的;基差的趨強、趨弱則是相對其代數值而言的,沿數軸方向正向變動稱基差趨強,反之,稱基差趨弱。最終因現貨價格與期貨價格的趨同性和趨合性,基差在期貨合約的交割月趨于零。

基差的構成和影響因素

基差是期貨價格與現貨價格之間實際運行變化的動態指標,至少包含了兩個市場間的運輸成本和持倉成本。運輸成本反映了現貨市場與期貨市場的空間因素,表現在同一時間的不同地點的基差不同;持倉成本反映兩個市場的時間因素,即持有或儲存某一商品的由某一時間到另一時間的成本,包括倉儲費用、資金利息、保險費和損耗費,反映了期貨價格與現貨價格之間的本質關系特征。

基差主要決定于持倉成本,并與供求狀況和市場套利行為有關。市場上商品的供求關系也較大程度地影響著基差,商品供過于求時,現貨價格低于期貨價格;供不應求時,現貨價格高于期貨價格。影響基差的其他因素還包括季節性因素、上年結轉庫存、當年產量預測值、替代品的供求、國外產量和需求、倉儲設施和費用、運輸條件和成本、保險費、國家政策以及市場心理因素等。

基差變化與套期保值效果

基差對于套期保值交易非常重要,因為基差是現貨價格與期貨價格的變動幅度和變化方向不一致而形成的,只要套期保值者密切關注基差變化,并選擇基差有利的時機完成套期保值交易,就會取得較好的效果。

一般來說,如果套期保值開始入市時的基差(以B0表示)與結束套期保值平倉期貨合約時的基差(以B1表示)相等,適宜進行套期保值交易,基差不變的套期保值稱之為完全型套期保值,即能夠完全用期貨市場的盈利彌補現貨市場的虧損,實現完全的規避風險。如上文買入套期保值分析的范例中,B0=99600元/噸-99300元/噸=-300元/噸,B1=116400元/噸-116100元/噸=-300元/噸,B0=B1,基差變化為0,實現了完全的套期保值。

如果基差發生了變化,套期保值就是非完全套期保值,根據不同的情況,套期保值的結果也不相同。

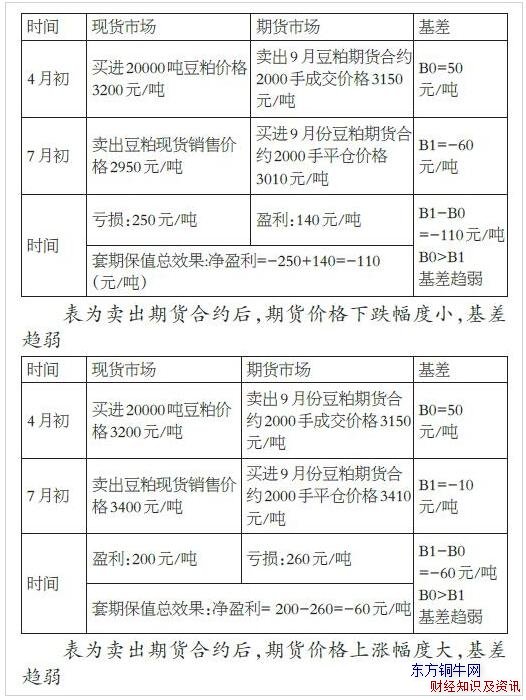

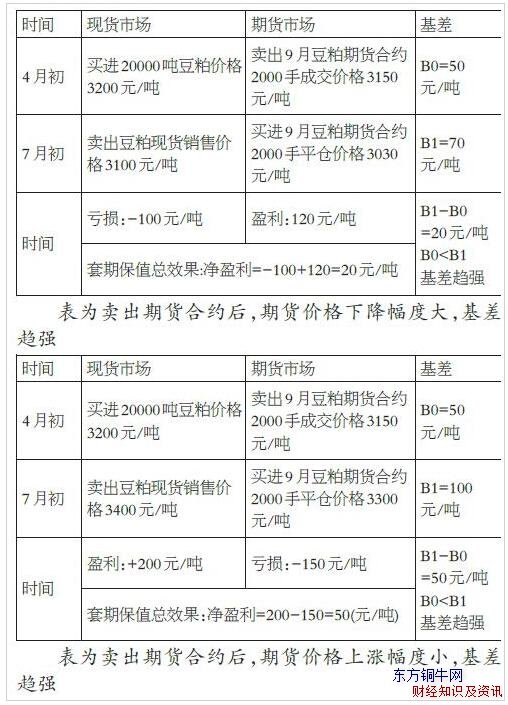

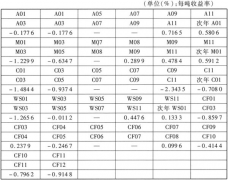

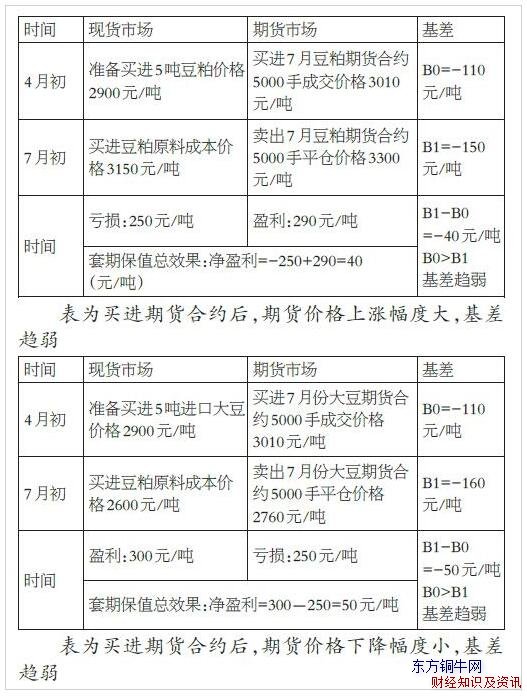

賣出套期保值與基差變動

假設某一豆粕經銷商4月初以3200元/噸的價格從油廠采購了20000噸7月執行的豆粕,但是擔心這期間豆粕價格下跌,于是選擇在大連商品交易所9月豆粕期貨合約進行賣出套期保值。我們設想以后現貨市場價格與期貨市場價格變化幅度不相同的各種情況加以分析,觀察基差變動對賣出套期保值效果的影響。

分析上述四種情況,可以發現,賣出套期保值無論現貨價格和期貨價格如何變動,只要基差變動趨強,套期保值的總效果盈利;只要基差變動趨弱,套期保值總效果虧損。因此,進行賣出套期保值時,應當選擇基差很弱極有可能趨強時入市保值,選擇基差趨強后結束保值。

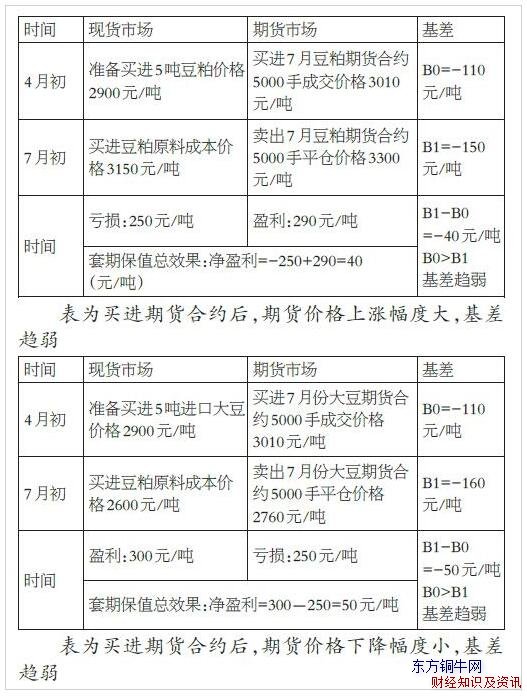

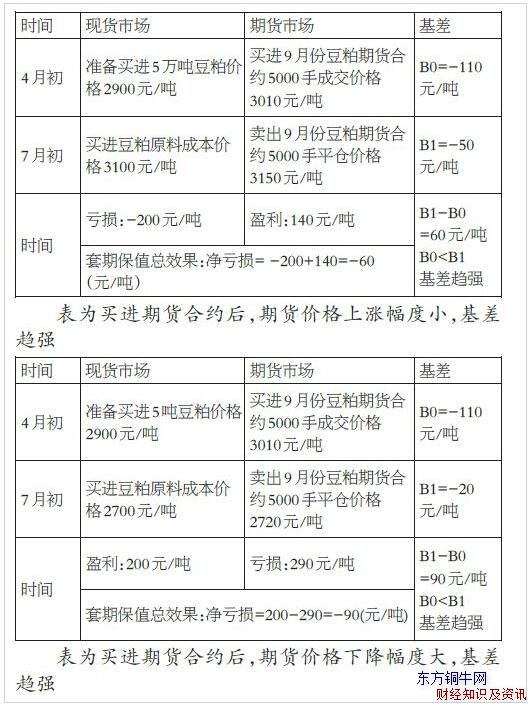

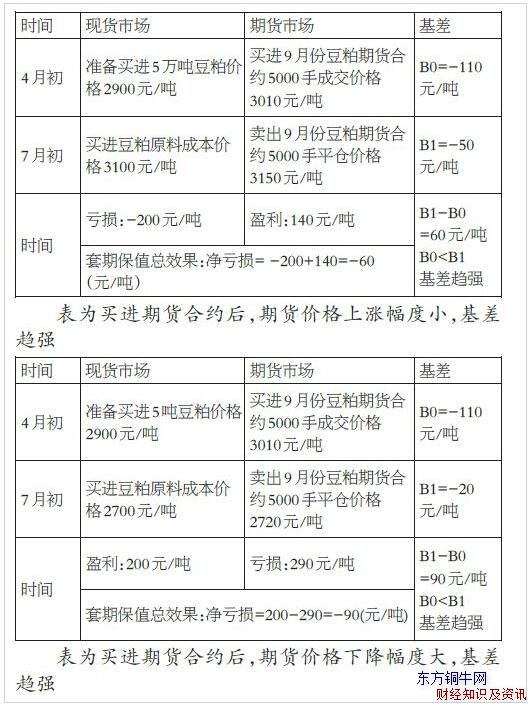

買入套期保值與基差變動

假設飼料廠6月初計劃2個月后從油廠采購5萬噸43%蛋白的豆粕,希望以當前豆粕價格2900元/噸安排生產計劃和成本預算,但是擔心兩個月以后豆粕價格上漲增加加工成本,于是選擇大連商品交易所9月豆粕期貨合約買進套期保值。以下針對現貨市場價格與期貨市場價格變化幅度不相同的各種情況,分析基差變動對買進套期保值效果的影響。

期貨套期保值的原理,期貨套期保值是如何操作的?

期貨套期保值的原理,期貨套期保值是如何操作的?

從上述例子可以歸納出:買進套期保值后無論現貨價格和期貨價格如何變動,只要基差變動趨弱就會凈盈利;只要基差變動趨強,就會凈虧損。因此,進行買進套期保值時,盡量選擇基差很強極有可能趨弱時入市,等待基差趨弱后結束保值。

通過分析基差變動對買期保值和賣期保值的影響,可以發現套期保值的凈盈虧就是基差變動值,而基差變動幅度遠遠小于現貨價格和期貨價格的波動幅度。套期保值的作用實質上是把交易者面臨的巨大的市場價格風險,降低為變動幅度較小的基差變動風險。

隨著國內期貨市場的不斷發展成熟,當前的套期保值早已不是單純的進行買入、賣出操作,而基差交易也已經在諸多商品如有色金屬、黑色金屬、農產品等領域運用得非常廣泛,一方面為企業的現貨經營提供了更多風險管理工具,但另一方面也對市場對參與者提出了更高要求,本文的套期保值案例分析僅僅是初步涉及了原理和基本操作流程,在實際應用當中,企業需要對具體品種進行深入研究,才能有效管理商品價格波動風險。

本文由東方銅牛網編輯,轉載 期貨套期保值的原理,期貨套期保值是如何操作的? 請注明文章地址。