期貨交易常用風險管理方法介紹

admin

對于投資者而言,了解和重視期貨交易風險固然重要,但也不能過于強調期貨交易的高風險。利用合理的風險控制手段,我們也可以把期貨交易的風險控制在可控范圍內。那么,投資者可以利用哪些方法來控制交易風險呢?

(一)控制交易規模

一些投資者在初次參與期貨交易時,沒有控制交易規模的習慣,喜歡把賬戶上大部分甚至所有資金都投入到交易中。重倉或滿倉交易,價格走勢和持倉方向一致,賬戶盈利可以迅速增加;如果價格走勢與持倉方向相反,浮虧也會迅速增加,投資者的資金就會面臨很大風險。另外,由于期貨交易實行每日無負債結算制度,每日的浮動盈虧在當日進行結算之后都會從賬戶可用資金中進行增減,如果投資者重倉或滿倉操作出現浮虧,導致當日結算后賬戶可用資金為負,按照期貨交易所以及期貨公司的規定,投資者需要在下一個交易日之前補足資金或自行平出部分倉位以保證賬戶可用資金為正,否則就會面臨被強行平倉的風險。

因此,控制交易風險最有效的方法就是控制交易規模。在行情發展初期,投資者可以先輕倉入市交易,待行情明朗后再增加倉位。投資者如果對行情發展方向有把握的話,也可以根據自己的風險承受能力適當將持倉比例擴大以獲得更多收益。但根據交易經驗,持倉所占用的資金比例最好不要超過賬戶資金的50%~60%。如行情沒有朝預定方向發展,由于投資者所持有的倉位比例不重,虧損的幅度就要小很多,可以先平倉出局進行觀望,待行情明朗后再進行交易。

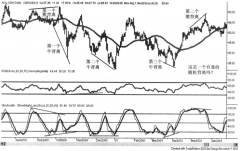

(二)制定交易策略

在從事期貨交易時,建議投資者要制定一個交易策略并長期堅持。交易策略其實并不深奧,策略一般包括止損條件、止盈條件以及入場時機等。只要投資者在每次進行交易前,都能夠制定一個交易策略,在交易中根據策略進行操作并能夠長期堅持,勝算會較沒有交易策略的投資者要高。這是因為在交易前,在通過制定交易策略的過程中,投資者就已經會設想交易中會出現怎樣的情況,而自己則應該采取怎樣的方法來應對,能夠讓投資者從容地面對行情變化帶來的風險,可謂“有備無患”。

至于采用何種交易策略,前人已經留下了許多著作,如斯坦利·克羅的《期貨交易策略》、柯蒂斯·費思的《海龜交易法則》等,感興趣的投資者可以選擇閱讀,根據自己的投資風格與操作習慣來挑選合適的策略,在平時的操作實踐中運用并加以改造,成為自己的交易策略。許多經典的交易策略現在依然適用,能夠給投資者提供有效的控制交易風險的建議,關鍵在于投資者能否嚴格遵守并堅持。

(三)利用期貨交易制度

靈活的期貨交易制度,也給投資提供了很好的控制風險的方法。首先,期貨交易是采用“T+0”的交易制度進行交易。不同于股票“T+1”的交易制度,股票在當日進行買入操作后,要到下一個交易日才可以進行賣出操作,如果當日買入的股票出現下跌的情況,投資者要到下一個交易日才能進行交易,增大了隔夜持股的風險性;而期貨交易中“T+0”的交易制度讓期貨交易更為靈活,投資者當前買入或賣出期貨合約頭寸后,如果行情發生突變,投資者可以馬上將手中頭寸進行平倉。因此,投資者也可以靈活地利用“T+0”的交易制度來進行風險控制。