國內(nèi)商品期貨無風險套利模型(QMRS)簡介

admin

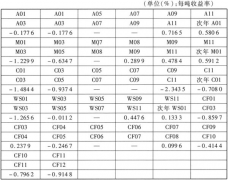

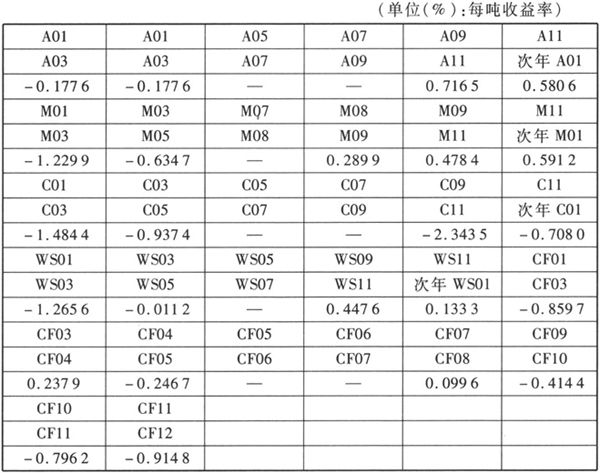

表5 2005年7月13日無風險套利模型追蹤表(農(nóng)產(chǎn)品部分)

套利操作過程

1.計算各品種不同月份間的期現(xiàn)套利操作成本,建立無風險套利機會追蹤表,以監(jiān)測套利機會的強弱(套利操作成本=倉儲費+資金利息+交易、交割費用+增值稅等)。

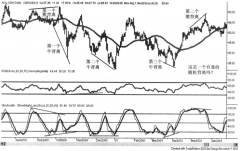

2.在發(fā)現(xiàn)無風險套利機會后,還要客觀分析以往年度相同合約差價數(shù)據(jù)變化的規(guī)律,借助統(tǒng)計分析工具和圖表,用技術(shù)分析結(jié)合基本面分析的方法來準確預測今后一段時間內(nèi)各合約的價格變化的趨勢,進而把握無風險套利的最佳時機。

3.建倉后可能會出現(xiàn)的操作情況有兩種

a.期現(xiàn)差價縮小,則按跨期套利的方法,直接在期貨市場中平倉了結(jié),實現(xiàn)目標利潤。

b.通過兩次實物交割完成交易,通過接倉單的方式,實現(xiàn)套利利潤。

無風險套利案例分析

以玉米為例,2006年2月22日玉米605合約(1365元/噸),609合約(1499元/噸),價差134元/噸。

套利成本的計算

倉儲費:0.4元/噸/天(含高溫季節(jié)存儲費)

交割手續(xù)費:1元/噸 兩次交割

交易手續(xù)費:1.5元/噸 兩次交易

資金利息:年貸款利率以5.4%,利息支出:1365×5.4%×4/12=24.57元/噸。

增值稅:增值稅是按交割月配對日的結(jié)算價計算的,因此增值稅是變動的。在此以100元差價計算,100×13%=13元/噸。

綜上,四個月之間套利成本=0.4×120+1×2+1.5×2×2+24.57+13=93.57元/噸。經(jīng)計算此時價差134元/噸大于套利成本93.57元/噸,存在著無風險套利機會。

歷史數(shù)據(jù)分析

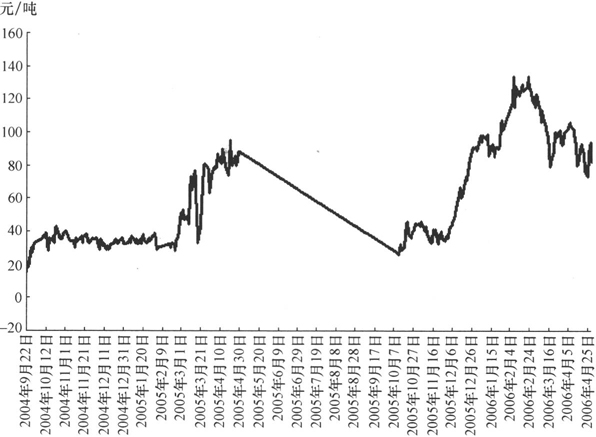

圖9 C09-C05價差跟蹤系統(tǒng)

a.如果609合約和605合約價差縮小至90元左右(接近持倉成本),就在期貨市場同時完成對沖平倉,賺取價差縮小的利潤,該方案優(yōu)點:雙向平倉不需動用交割資金,占用資金量小,贏利率高,無風險。缺點:市場出現(xiàn)這樣的機會的概率很小。

保證金:605合約 100×10×1365×10%=136500(元)

609合約 100×10×1499×10%=149900(元)

手續(xù)費:100×2×15×2=6000(元)

利潤:(1499-1365-90)×100×10-6000=38000(元)

利潤率:38000/(136500+149900)=13.27%

b.進行兩次實物交割完成交易,即在5月底買入倉單交割,然后在9月初進行賣出倉單交割。該方案優(yōu)點:無任何風險,收益穩(wěn)定。缺點:動用資金相對較多,市場機會不常有,而且機會出現(xiàn)時需要快速把握。

套利成本=93.57×10×100=93570(元)

最大占用資金:1365×10×100+1499×10×100×10%=1514900(元)

利潤=(1499-1365)×100×10-93570=40430(元)

最小利潤率2.67%,折合年收益率8.01%

風險控制

1.選擇交易合約時注意各品種的標準倉單注銷日期,以避免買入倉單交割卻無法重新注冊的風險。

2.入場時機的選擇也很重要,需要綜合技術(shù)分析和基本面分析,對后市走勢有一定的把握。