股指期貨買入套期保值策略分析

admin

股指期貨套期保值策略通常分為賣出套期保值(又叫空頭套保)和買入套期保值兩種類型(又叫多頭套保)。

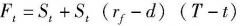

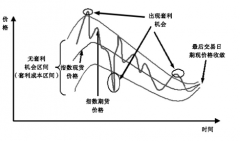

當(dāng)投資者的購(gòu)股資金在途或打算在未來(lái)某個(gè)時(shí)間買入一個(gè)股票組合,現(xiàn)在股票賬戶上尚未有購(gòu)股資金,而該投資者預(yù)期股市短期內(nèi)會(huì)上漲,時(shí)不我待,怎么辦?為了防止到時(shí)購(gòu)入股票時(shí)因股票價(jià)格上漲多支付購(gòu)買成本,他可以先在股指期貨市場(chǎng)買入與欲買的股票組合價(jià)值相當(dāng)?shù)墓芍钙谪浐霞s,以鎖定實(shí)際購(gòu)買股票的成本。如果到時(shí)執(zhí)行買入股票操作時(shí),股票價(jià)格上漲了,股票交易將會(huì)比按期初價(jià)格支付更多成本,但是在期貨市場(chǎng)上的交易會(huì)獲得盈利,從而彌補(bǔ)多支付的購(gòu)股成本,使股票組合的實(shí)際購(gòu)買成本鎖定在期初價(jià)格水平;相反,如果到執(zhí)行買入股票操作時(shí),股票價(jià)格下跌,股票交易支付的價(jià)格會(huì)比期初價(jià)格低,但在期貨交易上出現(xiàn)虧損,從而抵消股票價(jià)格下跌給股票交易帶來(lái)的好處,使實(shí)際購(gòu)股成本仍處于期初的水平。這種做法稱為買入套期保值。通常為資金較為緊張的投資者采用。

以下場(chǎng)合通常可以考慮應(yīng)使用買入套期保值策略:

1.投資者已經(jīng)看好大勢(shì),并且判斷大盤短期內(nèi)將出現(xiàn)較大的上漲,但由于前期大勢(shì)低迷期間將股票市場(chǎng)上的資金轉(zhuǎn)投到其他領(lǐng)域,短期內(nèi)流動(dòng)資金緊張,沒(méi)有足夠的資金立刻大規(guī)模的建倉(cāng)。因此,可以利用股指期貨以少量的資金先進(jìn)行鎖定建倉(cāng)成本的買入套期保值,等大資金到位后再逐漸分批買入股票池中的股票,同時(shí)逐漸分批平倉(cāng)賣出股指期貨合約,達(dá)到使組合投資中的股票的建倉(cāng)成本盡可能小的目的。

2.機(jī)構(gòu)投資者對(duì)上市公司調(diào)研和股票組合構(gòu)造正在進(jìn)行當(dāng)中,而市場(chǎng)時(shí)機(jī)比較好,可先行買入股指期貨,未來(lái)股票建倉(cāng)后,再平掉期貨頭寸,通過(guò)指數(shù)期貨實(shí)現(xiàn)股票選擇和市場(chǎng)時(shí)機(jī)選擇相分離。

3.基金發(fā)行募集資金到位的時(shí)滯和短期集中建倉(cāng)的市場(chǎng)沖擊也可通過(guò)先行買入股指期貨,后續(xù)現(xiàn)貨建倉(cāng)與期貨平倉(cāng)同步的策略來(lái)有效控制成本。

[例8-2]

11月2日,某客戶準(zhǔn)備建立價(jià)值500萬(wàn)元的股票組合,但資金在12月中旬才能到賬。同時(shí)該客戶判斷股市11至12月份仍會(huì)大幅上漲,為避免未來(lái)購(gòu)買股票成本大幅提高,該客戶可以考慮實(shí)施買入套期保值,將股票購(gòu)入成本鎖定在11月2日的價(jià)格水平上。

買入套期保值方案實(shí)施步驟如下:

(1)確定套期保值方向:在期貨市場(chǎng)上買入。

(2)確定套保合約:12月期貨合約。

(3)根據(jù)需要保值的資產(chǎn)數(shù)額計(jì)算套保所需要買入的指數(shù)期貨合約數(shù)量:

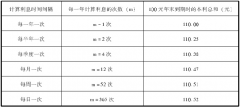

根據(jù)11月2日12月合約當(dāng)天開(kāi)盤價(jià)1495計(jì)算1手期貨合約的價(jià)值金額為:1495×300×1=44.85萬(wàn)元

對(duì)價(jià)值500萬(wàn)元的股票組合保值需要買入合約數(shù)量=500/44.85=11.148≈11手

注:期貨交易買賣必須是1手的整數(shù)倍。

(4)準(zhǔn)備套保資金:以1495限價(jià)買入IF0612合約11手,共需保證金:

44.85萬(wàn)/手×10%(保證金率)×11手=49.34萬(wàn)元

賬戶上必須留有一定的剩余資金做備用資金。

(5)結(jié)束套保:12月15日資金到達(dá)股票賬戶,價(jià)值500萬(wàn)元的股票組合建倉(cāng)完畢同時(shí),將原先買入的11手期貨合約以1695點(diǎn)賣出平倉(cāng)。

套保過(guò)程分析:

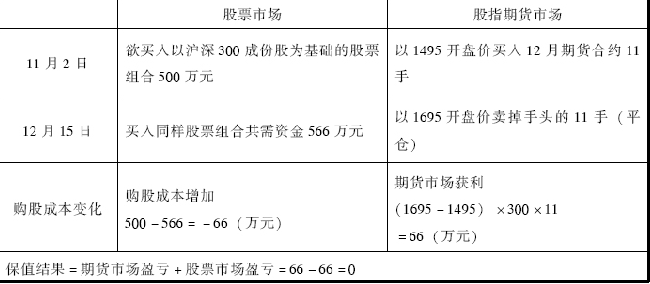

第一種情況:當(dāng)股市上漲,期市上盈利時(shí)。

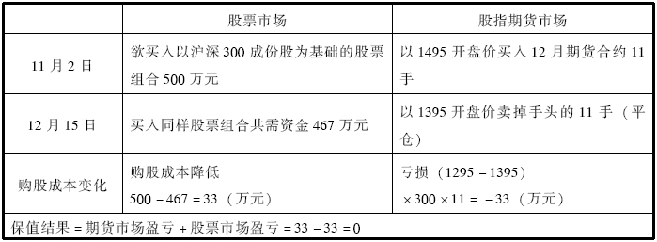

假如該投資者在1495點(diǎn)買入11手期貨合約后股指期貨價(jià)格開(kāi)始上漲,11月2日到12月15日共上漲200點(diǎn),則股市與期市出現(xiàn)盈虧情況如表8.3所示。

假如該投資者在1495.0點(diǎn)買入11手期貨合約后股指期貨價(jià)格開(kāi)始下跌,11月2日到12月15日共下跌100點(diǎn),則期市出現(xiàn)虧損:-100點(diǎn)×300元/點(diǎn)×11手=-33萬(wàn)元,這時(shí)賬戶上所留資金發(fā)揮作用。賬上可用資金還剩:50.665萬(wàn)元-33萬(wàn)元=17.66萬(wàn)元,投資者不會(huì)面臨強(qiáng)制平倉(cāng)的風(fēng)險(xiǎn)。此時(shí),股市與期市出現(xiàn)盈虧情況如表8.4所示。

表8.4 買入套期保值盈虧過(guò)程分析(二)