股指期貨的風險來源分析

admin

關于股指期貨的風險,可從多個角度進行分類。比如,從風險是否可控的角度劃分,股指期貨的風險可分為不可控風險和可控風險;從風險產生的不同層次看,可以分為宏觀的國家風險、中觀的交易所風險、微觀的期貨公司風險和投資者風險;從風險產生主體的角度看,可分為交易所風險、經紀公司風險、投資者風險與政府風險;從投資者的角度看,又可分為市場風險、信用風險、流動性風險、操作風險與法律風險;從風險可否分散的角度看,可分為系統性風險和非系統性風險;從股指期貨的交易環節來劃分,可分為代理風險、流動性風險、強制平倉風險等。本書在綜合考慮各種分類方法的基礎上,根據風險的重要性等因素,從監管和管理的角度出發重點考察股指期貨的市場風險、信用風險、流動性風險、市場操縱風險和操作風險。

(一)股指期貨的主要風險來源

1.市場風險

市場風險又稱價格風險,它通常是由于基礎資產價格的變化而導致股指期貨合約的價格發生逆向變動而產生的風險。市場風險是股指期貨交易中最常見、最主要的風險之一。在同一股指期貨市場上,套期保值者和投機者承受的市場風險是不同的。套期保值者的目的旨在通過期貨價值變動來補償現貨市場上資產價值的變動,從而達到保值的目的。而投機者進行股指期貨交易的目的主要是在承擔風險的前提下追逐高額利潤。由于股指期貨有著高杠桿的特性,所以可能存在的市場風險相當高。例如在1987年10月19日的華爾街股災中,道·瓊斯股價指數當天下跌了508點,由2246.74點狂跌到1738.74點,跌幅高達22.6%,市值損失了5030億美元。在CME的S&P500指數期貨市場上,拋壓更為嚴重,12月份合約暴跌80.75點,以201.5點收盤,跌幅達28.60%,高于股票現貨市場的跌幅。同日,香港恒生指數期貨單日下跌了44%,創歷史最大跌幅記錄。同時,由于股指期貨是一種高杠桿交易,當市場行情出現不利變化時,合約價格的一個微小變動就可能給投資者帶來更大的損失。在合約價格波動特別劇烈時,還會導致投資者被強制平倉,甚至出現爆倉的情形。因此,股指期貨的市場風險比股票市場大得多,是期貨交易者最為關注的風險來源。

2.信用風險

信用風險又稱違約風險,指交易一方不依照約定條款履約而使另一方發生損失的可能性。這是由于期貨市場特有的保證金制度而出現的一種風險。一般情況下,由于股指期貨交易由期貨交易所擔保履約,因而發生信用風險的概率很小。期貨交易所一般設有專門的結算公司(或結算部門)來充當所有投資者的交易對手。結算公司根據各國國情不同,有附屬于交易所的模式,也有相對獨立的控股型結算模式和完全獨立的結算模式。交易所本身有一套獨特的交易制度體系,如保證金制度、漲跌停板制度、市價計值等措施可以降低整個市場的信用風險。但如果風險非常集中,也會危及到整個市場體系的安全。盡管在股指期貨交易中,信用風險的發生概率很低,但也應引起重視,如果交易所對風險控制不力,或在場外進行交易,交易者將面臨嚴重的信用風險。中金所在滬深300股指期貨的結算制度方面借鑒了國際期貨市場普遍采用的結算會員制度,這種制度雖然對于防范信用風險有很好的保障,但我們也不能掉以輕心,尤其是在股指期貨發展的初期。

3.流動性風險

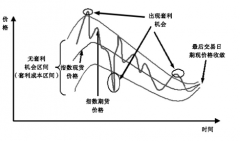

流動性風險是指投資者無法及時以合理的價格買入或賣出股指期貨合約,達到其順利完成開倉或平倉的目的而產生損失的可能性。例如,投資者買入做多時,如市場交投不活躍,以當前的市價不能買入預定數量的合約,此時,如果要全數成交,就必須提高買價,這樣無形中就抬高了投資成本,對市場價格的沖擊也比較大。再如,當投資者持有多單且市場可能下跌想盡快平倉了結時,由于市場流動性不足無法確保所有持倉在當前價位被全部平倉,其結果就是只能報以更低的價格平倉,有時候甚至無法平倉(比如價格達到跌幅限制),只能眼睜睜看著市場下跌而遭受巨大的損失。以上兩種情形都是流動性風險的體現。實質上,前述的流動性風險其實是一種市場流動性不足而帶來的風險,主要表現特征是市場深度和廣度不夠,或者市場價格劇烈波動致使投資者無法在一定價位上對特定頭寸軋平或對沖而引起的。對于投資者而言,最擔心的不是市場過度繁榮,而是流動性不足帶來的平倉或開倉困難。還有一種情形的流動性風險稱之為資金流動性風險,是指投資者因保證金賬戶中的流動資金不足而且無法及時追加保證金被強制平倉,或者造成合約到期(結算)時無法履行支付義務的風險。

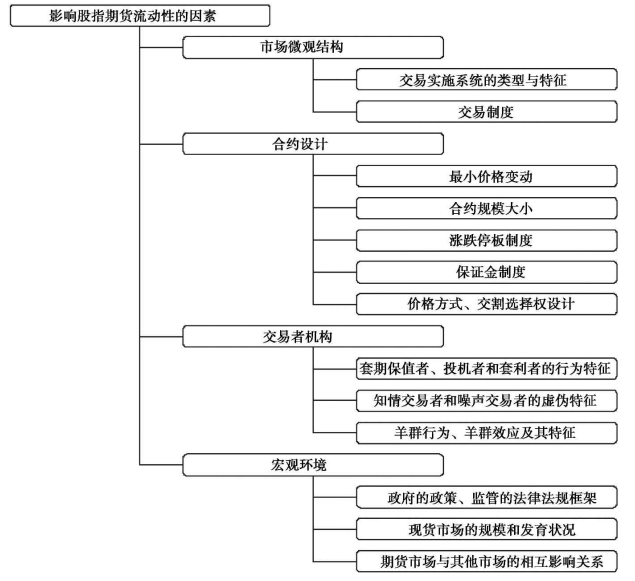

股指期貨交易的流動性風險與其他風險有密切的關聯,它更多的是伴隨著市場風險、信用風險等的發生而發生的。流動性風險管理不當可能引發金融恐慌進而導致整個市場的流動性缺失。影響股指期貨流動性風險的因素很多,包括方方面面,具體參見圖3-1。

圖3-1 影響股指期貨流動性風險的因素

4.市場操縱風險

從理論上講,成熟的股指期貨市場是一個高效、公平、公開的市場,沒有壟斷,相應的在期貨市場中形成的價格具有預期性、公開性、連續性和權威性的特點,因而要使之受到操縱是非常困難的。但是,我們也應該看到,在不成熟的期貨市場,特別是在新興的股指期貨市場中,大機構或國際游資利用資金等方面的優勢對期貨價格進行人為操縱的可能性是存在的。如在2006年5月21、22日這兩天,韓國股指期貨市場、股票市場和股指期權市場的劇烈波動就是被境外投資機構操縱的典型案例。在韓國股指期貨和股指期權市場被操縱之后的一段時間,其股指期貨市場和股票市場都出現了猛烈的下跌,股票市場下跌了20%,海外投資機構僅在股指期權上的獲利就達20倍。

5.操作風險

6.法律風險

(二)股指期貨的特殊風險

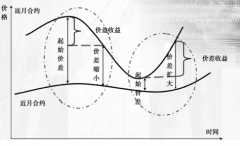

1.基差風險

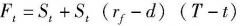

根據股指期貨的定價理論,影響股指期貨理論價格的因素有三個:現貨指數價格、無風險收益率和其他成本。股指期貨的理論價格等于現貨指數點數乘以每點價格加上持有股指期貨至到期日期間內的無風險收益(持有成本),減去持有期間內未能獲得的股息收益及其他成本。在多數情況下,無風險收益率要高于現貨指數的股息率,因此在股指期貨到期之前,股指期貨的價格理論上要超過現貨股票指數價格,即“理論基差”為負值。但由于股指期貨反應了投資者對未來現貨走勢的預期,所以一旦市場處于悲觀情況氛圍中,則股指期貨價格將隨合約月份而遞減,低于現貨指數,從而使基差為正值。此外,在股票指數趨勢反轉期間,基差的波動也非常劇烈。套期保值實際上是用基差風險替代了現貨市場的價格波動風險,如果投資者在進行套期保值之初與套期保值結束之時的基差沒有發生變化,就可能實現完全的套期保值。