高股息收益率投資策略“道指狗股”介紹

admin

道指10股的策略被認為是有史以來最簡單與最成功的投資策略之一。華盛頓郵報的詹姆斯·格拉斯曼認為,道指10股體系是由克利夫蘭的投資顧問及作家約翰·斯拉特在20世紀80年代發明的。在其著于1992年的《股息投資者》一書中,哈維·鈕魯斯與達蒙·佩蒂使這一投資策略廣為人知。由邁克爾·歐希金斯與約翰·道恩斯所著的《戰勝道瓊斯指數》一書對此也有貢獻。

這一投資策略要求投資者在每年年末買入道瓊斯工業平均指數中股息收益率最高的10只股票,持有至下一年年末,并在每年的12月31日重復這一過程。這些高股息收益率股票通常是那些股價持續下跌、不受投資者青睞的股票,這也是該策略通常被稱為道指狗股的原因。

道指10股策略還有一個自然延伸策略,即從標準普爾500指數成份股中市值最高的100只股票中選取10只股息收益率最高的股票。標準普爾500指數中市值最高的100只股票在美國股市中所占的比重要超過道瓊斯工業平均指數所包含的30只股票所占比重。

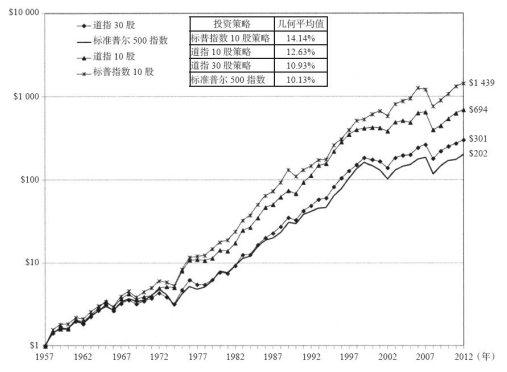

如圖12-3所示,實際上,這些策略的表現均十分優異。自1957年以來,道指10股策略的年收益率為12.63%,而標普指數10股策略的年收益率高達14.14%,它們的表現持續高于對應的市場基準指數。如圖12-3所示,這兩個策略的貝塔系數均低于對應市場指數的貝塔值。

圖12-3 標準普爾500指數與道瓊斯工業指數及其股息收益率最高10只股票的收益率(1957~2012年)

在2000~2002年的熊市中,這些投資策略的表現依然出色。2000年年末~2002年年末,盡管標準普爾500指數的跌幅超過30%,而道指10股策略的跌幅不到10%,標普指數10股策略的跌幅更是只有不到5%。在隨后的金融危機熊市中,由于著名的高股息收益率股票通用汽車公司的破產,道指10股策略與標普指數10股策略也未能幸免于難。但2007~2012年的整個市場周期內,這兩種策略的表現只是略低于對應市場基準指數的表現,而且也沒有對它們的長期超凡表現造成太大影響。