股指期貨是如何產(chǎn)生的

admin

有了股票市場(chǎng),為什么還要有股指期貨市場(chǎng)呢?主要有兩個(gè)原因:

一是,當(dāng)股票市場(chǎng)發(fā)展到較大規(guī)模后,一旦股票市場(chǎng)價(jià)格大幅波動(dòng),出現(xiàn)整體性的系統(tǒng)性風(fēng)險(xiǎn),也就是我們常說的“大盤風(fēng)險(xiǎn)”,則單靠股票一個(gè)市場(chǎng)是難以控制的。

第二次世界大戰(zhàn)以后,以美國(guó)為代表的發(fā)達(dá)國(guó)家的股票市場(chǎng)取得飛速發(fā)展,上市股票數(shù)量不斷增加,股票市值迅速膨脹。以紐約股票交易所為例:1980年其股票交易量達(dá)到3749億美元,是1970年的3.93倍;日均成交4490萬股,是1960年的19.96倍;上市股票337億股,市值12430億美元,分別是1960年的5.185倍和4.05倍。隨著機(jī)構(gòu)投資者持有股票種類和數(shù)量的不斷增多,其感受到的市場(chǎng)風(fēng)險(xiǎn)越來越高,規(guī)避系統(tǒng)性價(jià)格風(fēng)險(xiǎn)的要求也越來越強(qiáng)烈。

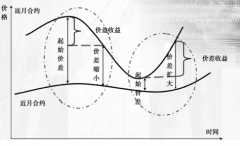

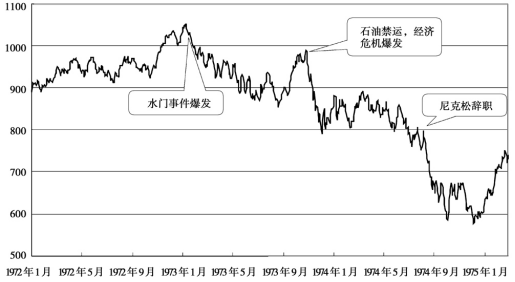

1973~1974年,第四次中東戰(zhàn)爭(zhēng)爆發(fā),阿拉伯國(guó)家決定利用石油武器捍衛(wèi)自己的權(quán)利。世界石油輸出國(guó)組織(OPEC)把他們所控制的石油價(jià)格提高了4倍,并對(duì)西方國(guó)家實(shí)行石油禁運(yùn)。提價(jià)前,石油價(jià)格每桶只有3.01美元,兩個(gè)月后,石油價(jià)格達(dá)到每桶11.65美元,使原本完全依賴廉價(jià)原油的美國(guó)工廠,包括汽車等各大產(chǎn)業(yè)、居民家庭生活都陷入了經(jīng)濟(jì)困境。最終引發(fā)了第二次世界大戰(zhàn)后世界最大的一次經(jīng)濟(jì)危機(jī)。到1974年年底,道·瓊斯指數(shù)最低狂跌到570點(diǎn),兩年下跌近40%(見圖1.1),很多上市公司眼睜睜地看著自己的股票市值跌了一半。美國(guó)幾乎所有股票的市盈率都是個(gè)位數(shù),這在華爾街非常少見,市場(chǎng)一片恐懼,沒有人愿意繼續(xù)持股,每個(gè)人都在拋售股票。股票投資者損失慘重卻沒有恰當(dāng)?shù)慕鹑诒茈U(xiǎn)工具可以利用。痛定思痛,投資者深刻認(rèn)識(shí)到,他們迫切需要一種能夠有效規(guī)避風(fēng)險(xiǎn),實(shí)現(xiàn)資產(chǎn)保值的避險(xiǎn)工具。于是,股指期貨應(yīng)運(yùn)而生。

圖1.1 1972~1975年道·瓊斯工業(yè)指數(shù)走勢(shì)圖

看到了市場(chǎng)的需求,美國(guó)各大期貨交易所搶抓商機(jī),都想在股指期貨上拔得頭籌。作為期貨市場(chǎng)發(fā)展歷史上的佼佼者——美國(guó)芝加哥商品交易所(CME),在金融期貨產(chǎn)品的開發(fā)和交易中一直處于領(lǐng)導(dǎo)地位,包括1972年5月16日推出的世界第一張外匯期貨合約、1975年10月推出的第一張利率期貨合約,其金融創(chuàng)新能力和品種上市速度使得其他交易所望塵莫及,成為當(dāng)時(shí)世界上交易額最大的金融期貨交易場(chǎng)所。

萬般無奈之下,KCBT轉(zhuǎn)而尋求與標(biāo)準(zhǔn)·普爾(S&P)指數(shù)公司合作。然而S&P已經(jīng)在與芝加哥商業(yè)交易所(CME)討論這方面的構(gòu)想。最后,KCBT找到了一家小公司——阿諾德伯納德公司(Arnold Bernhard & Company),以它發(fā)布的“價(jià)值線指數(shù)(Value Line Index)”作為股指期貨“標(biāo)的物”。這家小公司的態(tài)度完全不同,非常樂意讓KCBT使用它發(fā)布的價(jià)值線指數(shù),因?yàn)樗幹频膬r(jià)值線指數(shù)實(shí)在沒有多少名氣。于是KCBT最先在1977年10月向美國(guó)商品期貨交易委員會(huì)(CFTC)提交了開展股票指數(shù)期貨交易的報(bào)告。

是創(chuàng)新之路卻異常的艱難。死板的美國(guó)商品期貨委員會(huì)認(rèn)定股指期貨“將是一場(chǎng)瘋狂的賭博”而對(duì)KCBT的數(shù)次申請(qǐng)不屑一顧。經(jīng)過KCBT和期貨界有識(shí)之士的大力游說,CFTC才終于認(rèn)識(shí)到股指期貨的重要性與巨大商機(jī)。

一波剛平一波又起。美國(guó)商品期貨交易委員會(huì)與證券交易委員會(huì)兩大管理機(jī)構(gòu)對(duì)股票指數(shù)期貨交易的管轄權(quán)又出現(xiàn)爭(zhēng)執(zhí),因?yàn)楫?dāng)知道股指期貨市場(chǎng)的巨大發(fā)展?jié)摿螅l都想獨(dú)占這塊大蛋糕,相互扯皮使得KCBT遞交的報(bào)告遲遲未獲通過。經(jīng)過一番“折騰”,直到5年后的1982年2月,隨著新總統(tǒng)里根分別任命菲利浦·約翰遜和約翰·夏德為新的商品交易委員會(huì)主席和證券交易委員會(huì)主席,兩人達(dá)成“夏德—約翰遜協(xié)議”,明確規(guī)定股指期貨的管轄權(quán)屬于商品期貨交易委員會(huì),才為股指期貨的上市掃清了障礙。

8天后的1982年2月24日,KCBT趁熱打鐵,正式推出了價(jià)值線指數(shù)期貨交易,標(biāo)志著股指期貨的誕生。由于具有比具體股票買賣成本低、抗風(fēng)險(xiǎn)性強(qiáng)等優(yōu)點(diǎn),這種新型的金融期貨一經(jīng)推出即受到廣大投資者的熱烈追捧。新交易一開市就很活躍,當(dāng)天成交近1800手合約。此時(shí)的KCBT竟打起了“壟斷”市場(chǎng)的歪主意,向商品期貨委員會(huì)提出暫時(shí)停止核準(zhǔn)其他交易所上市股指期貨的申請(qǐng)要求,但這項(xiàng)無理要求被否決。此時(shí),被落在后面的期貨界“老大”——芝加哥商品交易所當(dāng)然也不甘示弱,借助顯赫的聲名,他們與另一家同樣赫赫有名的標(biāo)準(zhǔn)·普爾公司迅速達(dá)成協(xié)議,在4月21日推出了S&P500股指期貨交易,當(dāng)天交易量就超過了KCBT,達(dá)到3963手,當(dāng)年合約成交量達(dá)到150萬手,遠(yuǎn)超KCBT價(jià)值線指數(shù)期貨合約35萬手的年成交量,再次奪回期貨老大的地位。從此,S&P500指數(shù)期貨合約成為美國(guó)乃至世界最有影響力的股指期貨。標(biāo)準(zhǔn)·普爾公司在金融業(yè)的影響力也因此急劇上升。

不久,紐約期貨交易所(NYFE)和芝加哥期貨交易所(CBOT)也推出了各自的股指期貨交易。到1984年,股指期貨的交易量就已占到全美國(guó)所有期貨交易量的20%以上。

直到此時(shí),道·瓊斯公司才如夢(mèng)方醒,追悔莫及。股指期貨的迅猛發(fā)展是道·瓊斯公司始料未及的,事實(shí)證明道·瓊斯公司當(dāng)初犯了一個(gè)決策性的錯(cuò)誤。正是這個(gè)錯(cuò)誤,使道·瓊斯公司的影響力一落千丈。直到十多年后的1997年10月6日,芝加哥期貨交易所才終于推出了以道·瓊斯工業(yè)平均指數(shù)(DJIA)為標(biāo)的物的股指期貨交易。

股指期貨在美國(guó)的成功推出和迅速發(fā)展,也引起世界上其他國(guó)家和地區(qū)的極大關(guān)注,紛紛效仿。1983年2月,悉尼期貨交易所(SFE)推出了以“澳大利亞證券交易所股指”為基礎(chǔ)的股指期貨交易,澳大利亞成為美國(guó)以外第一個(gè)推出股指期貨的國(guó)家。1984年,倫敦國(guó)際金融期貨交易所推出“金融時(shí)報(bào)100指數(shù)期貨合約”。日本、香港、倫敦、新加坡等地也先后開始了股票指數(shù)的期貨交易,從此股指期貨交易走上了蓬勃發(fā)展的道路,“星星之火”,開始在整個(gè)金融市場(chǎng)“燎原”了。