做股指期貨的目的何在—為什么要做股指期貨

admin

功能之一——規避股市風險

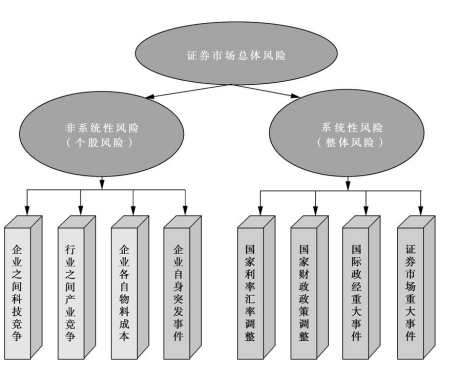

通常把股票市場的風險分為非系統性風險和系統性風險兩種類型。

非系統性風險是指某個行業或個別上市公司因自身經營不善而只對其自身股票的收益產生影響的風險,而與整個股市的總體價格漲跌不存在系統的全面聯系。由于非系統性風險是個別性的風險,而不會對市場整體發生作用,投資者可以通過分散化投資或轉換投資品種來將這種風險減低到最小程度。股市操作有句諺語,叫“不要把雞蛋都放在一個籃子里”。因此,非系統性風險也被稱為可分散風險。

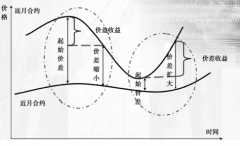

而系統性風險則難以通過分散投資的方法加以規避。因為系統性風險是指由于全局性的共同因素引起的投資收益的損失,如銀行提高存貸款利率等宏觀因素。這類因素對整個股票市場或絕大多數股票價格普遍產生不利影響。系統性風險造成的后果帶有普遍性,其主要特征是幾乎所有的股票均下跌,投資者往往要遭受很大的損失。正是由于這種風險不能通過分散投資相互抵消或者消除,因此又稱為不可分散風險。證券市場總體風險分類見圖2.3。

圖2.3 證券市場總體風險分類

功能之二——發現價格

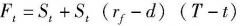

發現價格是指在股指期貨市場通過公開、公正、高效、競爭的交易機制,形成具有真實性、預期性,連續性和權威性價格的過程。這種以集中競價方式所產生的未來不同到期月份的股指期貨價格,能反映出投資者對股票市場未來走勢的預期,這是價格發現功能的最大作用。期貨市場形成的價格之所以為公眾所承認,一是由于交易者眾多,市場流動性極好。一旦有信息影響,交易者對市場的價格預期會很快在期貨市場上反映出來而使市場價格達到相對均衡,從而使交易者發現信息對價格的影響結果;二是由于股指期貨交易的參與者除普通股票投資者之外,還有基金、證券公司、期貨公司、銀行等專業的機構投資者,這些成千上萬的買家和賣家聚在一起進行競價,可以代表供求雙方的力量,有助于權威價格的形成。這樣形成的股指期貨價格實際上反映了大多數人的預期,因而能夠比較直觀地代表供求變動趨勢,從而幫助投資者制訂相應的投資策略。

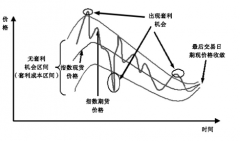

功能之三——提供套利交易等新型投資工具

股指期貨為交易者提供一種新型的低風險交易工具——套利。當股指期貨價格與其現貨指數價格偏離很大時,就會出現買入(或賣出)一籃子成份股票,同時賣出(或買入)等值的股指期貨合約操作。此外,不同期貨合約之間、不同的期貨市場之間也均有套利機會。

股指期貨套利功能,豐富了市場參與者的投資工具,增加了市場流動性,對減輕集中性拋售對股票市場造成的恐慌性影響和股價的劇烈波動起到了緩沖作用。

功能之四——指數化投資功能及股票資產組合管理

在股票市場里常常出現一種現象,那就是,哪怕是大盤處于上升時期,也就是在牛市里,盡管大盤指數曾最高上漲60%以上,但對有的投資者來說,自己所持有的股票可能根本就沒怎么上漲,甚至還下跌。很多股民把這歸咎于自己運氣不好,或者認為這是選股問題。但隨著上市股票數量越來越多,選股的難度和所耗費的精力也越來越大,因此投資者迫切需要指數化的投資工具——直接對股票指數進行買賣。而股指期貨屬于最直接的指數化投資工具,可避免因股票選擇不當而在牛市中買了“熊股”的煩惱,不會有股市上那種“賺了指數不賺錢”的現象發生。

此外,股指期貨交易由于采用保證金制度,交易成本很低,因此被機構投資者廣泛用來作為股票資產組合管理的有效手段。這種資產配置管理的功能具體表現在:

1.增加市場流動性,提高資金使用效率

例如一個以滬深300成份股為主要投資對象的機構投資者,認為近期股市可能出現大幅上漲,打算抓住這次投資機會,但由于投資于股市的資金有限,如果在股票現貨市場購買一籃子股票無疑需要大量的資金,此時該機構投資者可以利用較少的資金(一般只需購買股票資金總量的10%~15%的保證金)買入股指期貨,就可跟蹤滬深300股票指數,獲得股市上漲的平均收益。

2.促進組合投資、加強風險管理

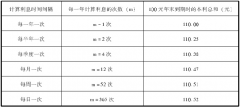

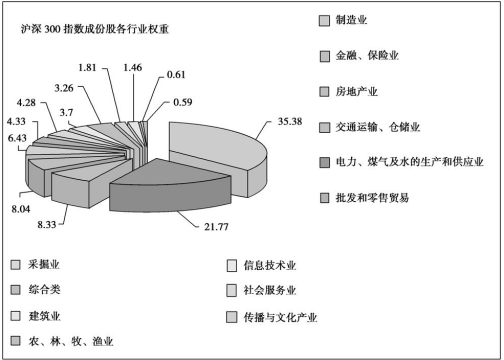

機構投資者在購買股票時,由于買賣股票數量比較大,往往會造成股價大幅波動,增加購股成本,有時建倉也會有困難。而在股指期貨市場由于采取的是買賣滬深300股票指數,從而實際上買賣的是一個由300只股票組成的組合。目前,在滬深300股票指數成份股中,各行業所占權重見圖2.4。

圖2.4 滬深300股票指數成份股權重比例

買入一手該合約的價值為:5300×300×1=159萬元。

則對照圖2.4中所示的權重比例,這159萬元里面包括買入了35.4%的鋼鐵股等在內的制造業股,代表了整個制造行業78.6%的上市市值;159萬元里面還包括買入了21.8%的金融股,代表了整個金融行業99.8%的上市市值;……

也就是說,買了一手股指期貨就相當于買了一籃子的股票,這個一籃子股票組合的特點是金融、制造、房地產等10個行業的占比為80%左右,達到將159萬元的資產快速和以較低成本分散化投資和配置的目的,從而方便大型機構投資者的投資行為。

總之,股指期貨的多功能性,為投資者提供了套期保值、投機套利、資產組合配置管理等新的投資渠道,極大豐富了投資者的操作策略。