指期貨與ETF指數(shù)基金交易有哪些不同點

admin

ETF的投資組合通常完全復(fù)制標(biāo)的指數(shù),其凈值表現(xiàn)與盯住的特定指數(shù)高度一致。比如上證50ETF的凈值表現(xiàn)就與上證50指數(shù)的漲跌高度一致。正因如此而被市場投資者將其與股指期貨聯(lián)系起來,然而,它們是存在著很大差別的完全不同的投資工具。

第一,ETF沒有保證金制度,不存在杠桿效應(yīng),因此不存在收益和風(fēng)險的放大效應(yīng)。

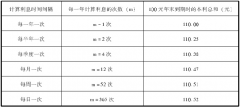

第二,兩者入市門檻(最低交易金額)不同。每手股指期貨合約最低保證金至少在幾萬元以上,而ETF的最小交易單位一手,對應(yīng)的最低金額是一百元左右。

第三,買賣股指期貨沒有包含指數(shù)成份股的紅利,而持有ETF期間,標(biāo)的指數(shù)成份股的紅利歸投資者所有。

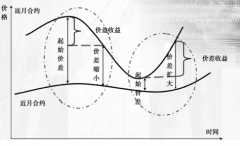

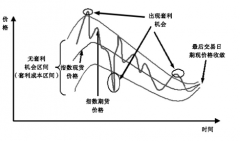

第四,隨著投資者對大盤的預(yù)期不同,股指期貨走勢不一定和指數(shù)完全一致,可能有一定范圍的折價和溢價,而完全被動跟蹤指數(shù)的ETF凈值走勢和指數(shù)通常保持較高的一致性。

第五,股指期貨通常有確定的到期日,到期需交割,而ETF產(chǎn)品無到期日,可長期持有。

雖然,股指期貨與ETF之間有很大的差別,但是,同樣是投資指數(shù)的這一共同特點,卻使得股指期貨與ETF之間的相關(guān)操作成為了可能,特別是利用股指期貨對ETF的套期保值和相關(guān)的套利操作。