股指期貨與商品期貨交易有哪些不同點(diǎn)

admin

指數(shù)期貨是商品期貨的延續(xù),同屬于期貨交易的范疇,它們有著共同的交易模式,交易特點(diǎn),都有保證金交易、雙向交易和T+0等交易制度,在價(jià)格波動(dòng)及交易方法上也極為類似。但是兩者也有其區(qū)別,股指期貨交易的標(biāo)的物是虛擬的指數(shù),而商品期貨交易的標(biāo)的物是大宗現(xiàn)貨商品。因此,股指期貨對(duì)外部因素的反應(yīng)比商品期貨更為敏感,價(jià)格的波動(dòng)更加頻繁和劇烈,因此股指期貨比商品期貨具有更強(qiáng)的投機(jī)性。

從期貨特性上講,股指期貨同商品期貨的主要區(qū)別在于到期日交割方法的不同。商品期貨合約持有到期時(shí)必須進(jìn)行實(shí)物交割,一方給付貨款,另一方交付貨物。考慮到股指“現(xiàn)貨”——股票指數(shù)的特殊性,世界各國推出的股指期貨均是采用現(xiàn)金交割的方式。

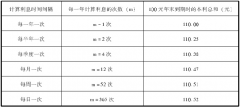

此外,股指期貨同商品期貨的另一個(gè)區(qū)別在于結(jié)算價(jià)的規(guī)定不同。股指期貨每日結(jié)算價(jià)為期貨合約最后一小時(shí)按成交量的加權(quán)平均價(jià),而商品期貨每日結(jié)算價(jià)為期貨合約全天按成交量的加權(quán)平均價(jià);股指期貨到期結(jié)算價(jià)為到期日最后兩小時(shí)的現(xiàn)貨指數(shù)的算術(shù)平均價(jià),而商品期貨到期結(jié)算價(jià)(交割價(jià))為最后10個(gè)交易日的平均結(jié)算價(jià)。

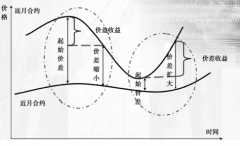

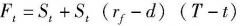

從價(jià)格判斷來說,雖然商品期貨對(duì)應(yīng)的價(jià)值區(qū)間可從商品生產(chǎn)成本、運(yùn)輸成本、資金成本、交割成本并結(jié)合供求關(guān)系加以確定,但因現(xiàn)貨市場一般沒有權(quán)威和唯一的現(xiàn)貨價(jià)作為參考,且現(xiàn)貨價(jià)存在信息滯后和真實(shí)性問題,因此,商品期貨投資者困惑的是,應(yīng)以哪個(gè)地區(qū)的現(xiàn)貨價(jià)作為分析基準(zhǔn)價(jià),才能更好地判斷商品期貨合理價(jià)格區(qū)間?商品期貨價(jià)格理論上應(yīng)參考所有地區(qū)現(xiàn)貨價(jià),但投資者難以做到。因此,可能出現(xiàn)部分地區(qū)的現(xiàn)貨價(jià)因局部因素的影響,而導(dǎo)致投資者根據(jù)該地區(qū)現(xiàn)貨價(jià)作出錯(cuò)誤判斷。而股指期貨的標(biāo)的物是唯一的,且透明、公開、準(zhǔn)確,不存在滯后問題,這使股指期貨相對(duì)商品期貨而言市場效率更高。因此,股指期貨期現(xiàn)套利不僅機(jī)會(huì)較少,而且套利空間也較小。而商品期貨因?yàn)楝F(xiàn)貨價(jià)格滯后,以及現(xiàn)貨買賣不便,期現(xiàn)套利機(jī)會(huì)相對(duì)較多,套利空間也較大,這是兩者主要區(qū)別點(diǎn)之一。

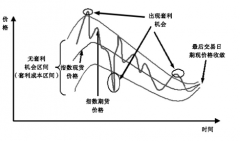

另一個(gè)區(qū)別點(diǎn)是兩者套期保值盤信息價(jià)值的不同。商品期貨套期保值盤是隨機(jī)產(chǎn)生的,只要每天有生產(chǎn)經(jīng)營活動(dòng),就可能產(chǎn)生套期保值盤,因此,商品期貨套期保值盤的信息價(jià)值并不大。但股指期貨套期保值盤具有較大信息價(jià)值,因?yàn)楣芍钙谪浀奶灼诒V当P不是隨機(jī)產(chǎn)生的,機(jī)構(gòu)投資者只有在行情發(fā)生趨勢變化或出現(xiàn)重大利空時(shí),才會(huì)進(jìn)行套期保值。因此,股指期貨套期保值盤具有趨勢判斷價(jià)值,跟蹤股指期貨套期保值盤的增減,將能夠與機(jī)構(gòu)“共舞”,在機(jī)構(gòu)作出戰(zhàn)略性倉位調(diào)整時(shí)及時(shí)出逃。事實(shí)上,臺(tái)灣投資者發(fā)現(xiàn),跟蹤QFII股指期貨持倉,確有判斷指數(shù)趨勢的作用。這也是股指期貨與商品期貨最重要的區(qū)別點(diǎn)。