資本資產定價模型

admin

預期資產回報=RF+β(RM-RF) (3A-1)

其中RM是由所有可投資資產構成的組合產生的回報,RF是無風險投資回報,參數(shù)β是對系統(tǒng)風險的一種度量。

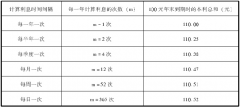

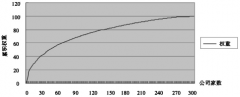

由所有可投資資產構成的組合產生的回報RM,叫市場回報,通常以像標普500這樣充分分散化的股票指數(shù)來作為近似。β是衡量資產回報對于市場回報的敏感程度,通常由歷史數(shù)據(jù)來估計:將資產高于無風險利率的額外回報與市場交易組合高于無風險利率的額外回報進行線性回歸時,β是回歸方程的斜率。當β=0時,敏感度為零(即無敏感度),這時資產無系統(tǒng)性風險,式(3A-1)顯示資產的回報期望值等于無風險利率;當β=0.5時,資產回報率超過無風險利率的那一部分(平均來講)是市場回報率超出無風險利率的一半;當β=1時,資產回報的期望值等于市場回報,等等。

假定無風險利率RF為5%,市場回報率為13%,式(3A-1)顯示,當β為0時,回報期望為5%;當β等于0.75時,回報期望為0.05+0.75×(0.13-0.05)=0.11,即11%。

CAPM的推導建立許多假設之上,其中包括:

(1)投資者只關心資產投資組合回報的期望值與標準差;

(2)兩個資產之間的相關性只是因為這些資產與市場組合相關,這個假設等價于資產回報只取決于一個因子;

(3)投資人只關心在某一特定時間區(qū)間上的投資回報,而且所有投資人所選定的時間區(qū)間均相同;

(4)投資人可以按相同的無風險利率借入或借出資金;

(5)稅務不影響投資決策;

(6)所有投資人對資產回報的期望值、標準差以及對資產之間的相關系數(shù)都有相同的估計。

以上假設最多也只有在近似意義下成立,即使如此,實踐證明,CAPM模型已經是投資組合管理人員一件有用的工具,該模型常常被用來作為檢驗投資組合表現(xiàn)的標準。

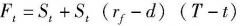

當資產是單個股票時,根據(jù)式(3A-1)所得出的回報期望并非真實回報的一個有效預測,但當資產是一個充分分散化后的股票組合時,預測效果就要好很多。所以,如3.5節(jié)所示,以下關系式可以作為對沖分散化組合的基礎

分散化的組合回報=RF+β(RM-RF)

其中β是組合的beta,該系數(shù)可以根據(jù)組合中每個股票β的加權平均來計算。