資本資產定價模型公式

admin

是資產i的期望收益率(或普通股的資本成本率)

是資產i的期望收益率(或普通股的資本成本率) 是無風險收益率,通常以短期國債的利率來近似替代

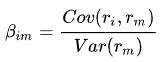

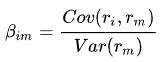

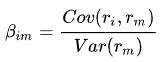

是無風險收益率,通常以短期國債的利率來近似替代 (Beta)是資產i的系統性風險系數,

(Beta)是資產i的系統性風險系數,

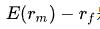

是市場投資組合m的期望收益率,通常用股票價格指數收益率的平均值或所有股票的平均收益率來代替

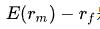

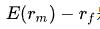

是市場投資組合m的期望收益率,通常用股票價格指數收益率的平均值或所有股票的平均收益率來代替 是市場風險溢價,即市場投資組合的期望收益率與無風險收益率之差

是市場風險溢價,即市場投資組合的期望收益率與無風險收益率之差

CAPM模型是建立在一系列假設的基礎上的,其中主要包括:

是資產i的期望收益率(或普通股的資本成本率)

是資產i的期望收益率(或普通股的資本成本率) 是無風險收益率,通常以短期國債的利率來近似替代

是無風險收益率,通常以短期國債的利率來近似替代 (Beta)是資產i的系統性風險系數,

(Beta)是資產i的系統性風險系數,

是市場投資組合m的期望收益率,通常用股票價格指數收益率的平均值或所有股票的平均收益率來代替

是市場投資組合m的期望收益率,通常用股票價格指數收益率的平均值或所有股票的平均收益率來代替 是市場風險溢價,即市場投資組合的期望收益率與無風險收益率之差

是市場風險溢價,即市場投資組合的期望收益率與無風險收益率之差

估算股市價值時所使用的估值指標公司總利潤與GDP的比率瀏覽209次

資產負債表項目名字含義介紹與閱讀分析瀏覽270次

格力電器:公司收入穩步增長 增長有望繼續維持瀏覽1717次

盈利是股東現金流產生的源泉瀏覽306次

中國式價值投資李馳瀏覽343次

萬達電影:2017年1月到8月萬達票房突破60億 較上年同時期增長12%瀏覽121次

關注當季機構投資者購買的股票瀏覽260次

在股價遭受大跌時買入是非常錯誤的瀏覽166次

公司負載率低的這類比較好瀏覽230次

美聯儲如何影響利率瀏覽273次

|基本面分析

頻道

|基本面分析

頻道

admin

是資產i的期望收益率(或普通股的資本成本率)

是資產i的期望收益率(或普通股的資本成本率) 是無風險收益率,通常以短期國債的利率來近似替代

是無風險收益率,通常以短期國債的利率來近似替代 (Beta)是資產i的系統性風險系數,

(Beta)是資產i的系統性風險系數,

是市場投資組合m的期望收益率,通常用股票價格指數收益率的平均值或所有股票的平均收益率來代替

是市場投資組合m的期望收益率,通常用股票價格指數收益率的平均值或所有股票的平均收益率來代替 是市場風險溢價,即市場投資組合的期望收益率與無風險收益率之差

是市場風險溢價,即市場投資組合的期望收益率與無風險收益率之差