股市三要素決定了政策市的真正含義

admin

因此,這就解釋了很多股民心中的疑惑,即管理層如何通過政策來調(diào)控市場?其實(shí)管理層不是要控制指數(shù),那本身沒有太大的意義。政策也不可能違背市場運(yùn)行的規(guī)律,因?yàn)闆]有任何資金是來股市做慈善的,所有的資金都是通過自身的贏利模式追求利潤;如果通過直接干預(yù)影響市場,以破壞市場機(jī)制達(dá)到目的,那么最后的結(jié)果就是市場功能的消失。如果市場都不復(fù)存在了,又何談?wù)叩男Ч磺行柚匦峦频怪貋恚柚匦马槕?yīng)市場規(guī)律來建造股市。所以政策本身是無法調(diào)控市場的,而是借助股市三要素來實(shí)現(xiàn)。那么政策究竟是如何在這三要素間運(yùn)行的呢?

首先,政策通過改變?nèi)胧匈Y金量的多與少來調(diào)控市場。如果將資金比作水的話,那么政策就是水龍頭或者閘門,證券市場是一個(gè)虛擬市場,在這個(gè)市場中唯一真實(shí)的就是資金,而管理層擁有對(duì)宏觀經(jīng)濟(jì)的調(diào)控權(quán),當(dāng)然也能夠調(diào)控市場宏觀層面的資金流動(dòng)總量,起到大河有水小河滿,大河無水小河干的效果,從源頭控制資金流動(dòng),間接地對(duì)微觀資金產(chǎn)生影響,從而對(duì)股市資金量產(chǎn)生調(diào)控。比如說央行通過對(duì)準(zhǔn)備金率、利率的調(diào)整來實(shí)現(xiàn)資金的回籠與投放;再比如說央行公開市場中每周二和每周四例行的操作,以調(diào)節(jié)金融市場間資金的流動(dòng)性,從而對(duì)金融機(jī)構(gòu)投放貸產(chǎn)生影響,也就間接影響到實(shí)體經(jīng)濟(jì)與股市資金的流動(dòng)性;還有就是每年12月初進(jìn)行的中央經(jīng)濟(jì)工作會(huì)議,會(huì)對(duì)下一年度的貨幣政策提出主要的方針,是緊縮、寬松還是穩(wěn)健,這些都直接影響資金流動(dòng)性,從而達(dá)到間接調(diào)控股市的目的。比如說在2008年第四季度管理層進(jìn)行的“4萬億元刺激計(jì)劃”無疑給整個(gè)金融與貨幣市場創(chuàng)造了超寬松的環(huán)境,資金流動(dòng)性已不是充裕而是幾乎達(dá)到了泛濫的境地,所以我們看到資金流過之處,無論是股市、樓市,還是期貨市場、現(xiàn)貨市場,甚至收藏品市場都出現(xiàn)了一波短期的牛市,價(jià)格快速上漲,股市用7個(gè)月完成了價(jià)格翻倍,房地產(chǎn)市場由低迷變?yōu)榱睡偪瘢赝鮾r(jià)格頻現(xiàn),甚至之前無人問津的爛尾樓都成了香餑餑,足見政策對(duì)投資市場的影響。同樣,在2010年第四季度開始的一波持續(xù)調(diào)高準(zhǔn)備金率、加息的收緊貨幣政策行為后,整個(gè)A股市場始終處于振蕩的走勢中。雖然周邊股市都在漲,包括經(jīng)濟(jì)復(fù)蘇非常緩慢的美國股市都在逐步收復(fù)2008年金融危機(jī)時(shí)的失地,A股市場卻始終在2800~3000點(diǎn)一線拉鋸,萎靡不振。這實(shí)際上就是源于央行為應(yīng)對(duì)通脹以及2008年四季度超寬松貨幣政策造成的資金泛濫而采取收緊資金流動(dòng)的行為。

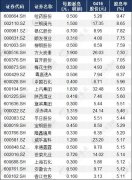

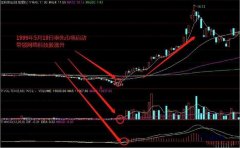

其次,政策通過對(duì)行業(yè)的利好與利空來改變市場的賺錢效應(yīng)。比如說2009年初推出的十大行業(yè)振興計(jì)劃直接造就了2009年上半年的鋼鐵、基建、建材、煤炭、有色金屬等行業(yè)板塊的走強(qiáng)。而隨后在第四季度開始的房地產(chǎn)調(diào)控政策則讓房地產(chǎn)板塊出現(xiàn)了長期的低迷格局,一直到了2年之后的2011年依然沒有起色,很多個(gè)股幾乎已經(jīng)打了2~3折卻依然無法吸引資金,因?yàn)楣擅穸济靼祝哒{(diào)控之下是很難有持續(xù)賺錢效應(yīng)的。同期我們看到了國家對(duì)稀土行業(yè)的保護(hù),對(duì)小金屬品種的限產(chǎn)保護(hù),對(duì)化工行業(yè)的扶植,分別造就了包鋼稀土(如圖1-2)、稀土永磁;廣晟有色(如圖1-3)、東方鋯業(yè);三愛富(圖1-15會(huì)對(duì)化工板塊有更為詳細(xì)的分析)、巨化股份、濱化股份等一批行業(yè)的大牛股。這其實(shí)就是政策通過對(duì)行業(yè)的扶植與調(diào)控改變股市中的賺錢效應(yīng),達(dá)到對(duì)市場資金的引導(dǎo),這樣反過來會(huì)促進(jìn)相關(guān)行業(yè)的發(fā)展,從而使得股市與實(shí)體經(jīng)濟(jì)共振,進(jìn)入良性循環(huán)。

圖1-2 包鋼稀土從2009年4月到2011年6月的日K線圖

圖1-3 廣晟有色從2009年3月到2011年6月的日K線圖

最后,政策通過改變各方贏利模式達(dá)到對(duì)資金的疏導(dǎo)。一旦涉及贏利模式,那對(duì)市場的影響就不再是小打小鬧,而是顛覆性的巨變。比如說新股發(fā)行制度,先是被大資金通過資金優(yōu)勢造成一級(jí)市場的壟斷,此時(shí)普通股民申購新股的中簽率很低,但只要中簽不僅能保證贏利且收益不菲。隨后管理層在2009年對(duì)新股發(fā)行制度進(jìn)行了修改,讓定價(jià)與市盈率放開,同時(shí)限制大資金的資金優(yōu)勢,此時(shí)我們看到了雖然普通股民申購新股的中簽率提高了,但高市盈率、高發(fā)行價(jià)的結(jié)果就是上市破發(fā)潮的出現(xiàn),這導(dǎo)致了A股市場最后一個(gè)不需動(dòng)腦即可賺錢的贏利方式(即只需申購新股中簽即可贏利的新股神話)消失了。這樣大量一級(jí)市場資金被迫向二級(jí)市場以及債券市場回流,大量的資金重新流動(dòng)了起來。再比如說,2005年8月22日,寶鋼權(quán)證作為我國證券市場近10年來的首只權(quán)證重新登場。市場經(jīng)歷了2001年來的長期熊市之后,急需改變這樣低迷的情況,而市場還有一大難題就是股改,如何破解這些難題呢?管理層想到的就是引入一個(gè)新的賺錢效應(yīng),那就是權(quán)證。一方面其可以通過權(quán)證引入兩大改變,即T+0操作制度和漲跌幅限制的提高,同時(shí)給券商與機(jī)構(gòu)創(chuàng)設(shè)權(quán)證帶來豐厚收益;另一方面也可以作為股改的補(bǔ)償派發(fā)給股民,從而贏得股改成功的重要推力,更為重要的是,其巨大的賺錢效應(yīng)吸引了場外的資金入場,股市得以重新獲利,這是最為關(guān)鍵的。同樣,2010年引入的股指期貨也是如此,由于股市進(jìn)入到了全流通的攻堅(jiān)階段,整個(gè)市場隨著2005-2007年間股改限售期的到來,大量的“大小非”上市,使得整個(gè)市場經(jīng)歷了二次重新發(fā)行。面對(duì)突然冒出來的數(shù)萬億元的流通市值,市場需要大量的資金消化,而管理層無法提供這樣的資金,那怎么辦,就只能靠時(shí)間慢慢消化,但資金不會(huì)憑空留在市場,必須要有賺錢效應(yīng),而股指期貨的設(shè)置,讓資金贏利模式更加豐富,跨品種、跨市場的套利方式和做多、做空雙向贏利的交易機(jī)會(huì)等,可以說時(shí)時(shí)刻刻都有贏利機(jī)會(huì)。正是贏利模式的改變,使得整個(gè)股市不僅解決了全流通的難題,還將資金長期留在了股市中。

因此,理解以上三個(gè)方面,實(shí)際上股民就能夠明白政策是如何通過股市三要素來實(shí)現(xiàn)對(duì)市場的控制和改變的了。而且隨著股市的發(fā)展,以后的政策市會(huì)越來越隱蔽,很多時(shí)候不會(huì)出現(xiàn)像初期那種直接干預(yù)的局面,而是通過上述方法,通過引導(dǎo)市場機(jī)制來產(chǎn)生效果,這樣不僅可以避免引發(fā)各方的非議而造成的市場反應(yīng)過激,也能夠讓政策更直接、更有效地發(fā)揮作用。