股指期貨是股票投資者的好幫手

admin

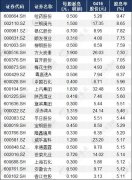

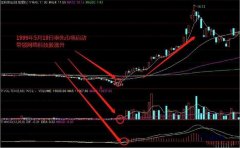

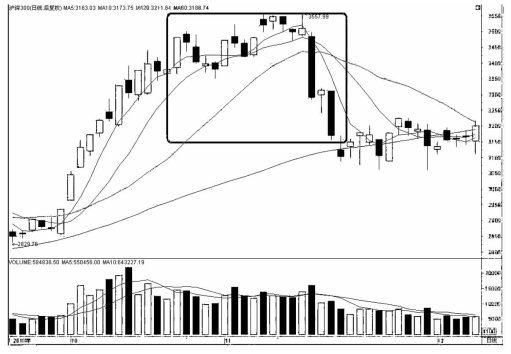

同樣,當股指期貨合約到期交割時,其合約指數會與滬深300指數高度吻合,而在平時走勢中,一旦股指期貨合約與滬深300指數產生較大的升貼水空間(一般來說也是1%之上),也會引發比較明顯的套利操作,比如,當升水空間較大的時候就會觸發資金入場開立空單(股指期貨合約指數點位高于滬深300指數即為升水),以及購入相應的ETF品種來實現期現套利(筆者在本書第一部分第三章,介紹短線交易特性時,就根據股指期貨交易品種特性進行具體的舉例說明,大家重新閱讀進行體會),此時還有一個操作要點,即這樣的操作是無風險的操作,而如果一旦市場趨勢出現明顯的破位,那么套利資金馬上就會將所購入的ETF份額拋售,轉而加倉股指期貨空單,從而加速市場下行。換句話說進行套利操作之初,資金往往是沒有看多和看空之分的,其只想套利,而一旦大量資金進行同樣的操作,出現擴大贏利的機會,那么無論是什么資金都會繼續加速這樣的行為,從而使得市場出現真正的向上突破和向下破位。較為著名的案例就是在2010年10月底,IF1011主力合約在10月下旬出現了連續的大幅升水情況,尤其是在10月25日升水最大值達到了125點的超高升水,10月28日還有110點,而在11月1日收盤時已經不足50點(如圖2-3所示區域),顯然是有套利資金來平抑這樣的背離,隨后繼續下降,說明越來越多的資金進行空單套利,隨后更是引發了11月12日的快速長陰,加速了這樣的行為,隨后連續兩根長陰之后(如圖2-4所示區域),空頭滿意地撤退,這樣短短幾天的操作就可獲利不菲。從這個角度我們可看出,實際上股指期貨時代很多時候沒有多空,有的只是贏利,哪種方式可以賺錢,就會有資金推動這種方式大行其道。

圖2-3 股指期貨從2010年10月到2010年12月的日K線圖

圖2-4 滬深300指數從2010年10月到2010年12月的日K線圖

當然,股民還必須明白一點,那就是滬深300股指期貨天生就是一種偏向做空的工具。股民一定會問,難道不能做多嗎?這其實就是誤區,并不是說股指期貨不能做多,而是其雙向交易特性更偏向于做空贏利模式,具體的原因有兩點:第一點是股市本身是下跌容易、上漲難。上漲必須是真金白銀地持續投入來維系股價,并且還需要市場環境、消息面和基本面等諸多因素的配合,稍微有一個方面不給力就會出現上漲終止的現象,而一旦上漲行為結束,做多的賺錢效應減弱就會引發買入資金減少,從而引發獲利盤越來越多地出局,這就勢必會引發股價下行,從而形成下跌。而很多時候下跌是不需要太多因素的配合,只要其中某個因素出現問題,就足夠引發下跌,甚至有些時候,一個利空的傳聞就足以帶來恐慌性的下跌,因此從大周期來看,市場處于熊市下跌周期中的時間要比牛市周期的時間長,那么市場中更多時間是以做空為主要贏利模式。

第二點,股指期貨是資金做空贏利的首選。股市中能夠做空的工具有融券、ETF和股指期貨。其中融券方面提供的標的股票非常少,而且數量還會受到非常多的限制,而ETF基金對應的股票籃中的股票,很多時候由于配比的權重不同,往往在數量和品種上給予了很多的限制,達不到隨時、隨地、隨意做空的目的,尤其是這兩個品種最后都是針對股票,而股票是有限份額,這樣倉位方面就會有很大的局限性。而股指期貨則是隨時隨地可以實現做空,并且在做空的數量上也沒有限制,只要有資金就可開設無限多的倉單,因此對于大資金來說想要真正通過做空來實現贏利必然會選擇股指期貨,包括通過套保的模式避險也會選擇股指期貨。尤其是對股市來說,其是以做多為贏利模式的,一旦下跌就意味著虧損,如果下跌時間長了必然會導致更多的投資者拋售股票,因為持有越久損失越大,這就如同人,一旦流血第一反應必然是止血,如果置之不理那么最后的結果就是休克,這就不是自己能夠處理的了,一切只有聽天由命。從以上兩個角度來看,我們可以知道,股指期貨天生就是用來實現做空的工具。

既然股指期貨更多地被空頭所利用來實現贏利,那么對股民來說就可以通過股指期貨來監測空頭的動向,從而提前挖掘股市中的風險。簡單總結一下,即如果股指期貨持倉出現快速的上升,并且達到歷史最高倉位水平的85%,這說明空頭力量強大,一定要進行風險預警了;如果直接創新高,那就是長陰下跌的警報,股民需要規避。東方銅牛網http://m.qqmoo.cn/而對于升貼水來說,上漲升水、下跌貼水是正常的,但此時升貼水空間過大(超過指數的1%)則必然會有套利操作出現,這個前面也分析過了,而對于下跌升水和上漲貼水現象,如果持續出現,則說明市場將要出現拐點,即會有抵抗下跌后的上漲走勢,以及抵抗上漲后的下跌走勢。因此從這個角度講,股指期貨使股市風險更加容易監控,是股民的好幫手,更多內容大家可查閱書中內容,在此就不贅述過多。