高股息策略的投資價值和投資方法

admin

長期看,高股息率股票具備長期投資價值。我們認為高股息的長期有效主要歸功于價值因素和股息收益率的雙重驅(qū)動。一方面,較高的股息率可以幫助我們規(guī)避價值陷阱,高股息率是股票長期價值的體現(xiàn),高股息組合的超額收益顯著高于低估值的組合。另一方面,我們看到過去接近100年的歷史中,標普500指數(shù)的總回報中有43%來自股息的收益,國內(nèi)的標普A股紅利指數(shù)的總回報中有20%來自股息的收益,這一部分的股息收益可以為投資者提供流動性和現(xiàn)金流。

本文對何時投資高股息策略,如何投資高股息策略,進行了深入分析之后,得出了如下結(jié)論:

第一、高股息策略最合適的市場環(huán)境有以下三種:熊市、利率下行期、波動加劇的市場環(huán)境。

高股息策略是熊市的保護傘,熊市中,高股息策略比市場指數(shù)收益高,跌幅小。高股息策略是利率下行期的穩(wěn)定器,利率下行期高股息股票由于可以有穩(wěn)定的股息收益率,因此可以跑贏市場平均。高股息策略是波動加劇市場的壓艙石,高股息策略在波動加劇的市場環(huán)境中表現(xiàn)極為出色,在波動震蕩環(huán)境中,高股息策略可以大幅降低股票組合的波動性,在市場加速下跌環(huán)境中,高股息策略跌幅遠小于市場平均。

高股息策略較難獲得超額收益的市場環(huán)境是利率上行期,債券資產(chǎn)對高股息策略形成替代,降低了該策略的相對吸引力。

第二、投資高股息組合需要考慮到以下因素:找到高而安全的股息、提高高股息組合的總回報。

股息的安全與可靠性非常重要。如何找到高而安全的股息?除了歷史的股息支付情況之外,我們找到了可以衡量企業(yè)持續(xù)穩(wěn)定經(jīng)營并且現(xiàn)金流持續(xù)穩(wěn)定的指標,提高了對未來股息的預(yù)測能力。

高股息組合不僅追求股息收益率高,還需要考慮股票的總回報。使用單一投資指標進行投資視野狹窄,比如價值投資者傾向于選市盈率而成長投資者則關(guān)注收入或者利潤的增長,傳統(tǒng)的股息率投資者僅關(guān)注股息率,這樣的投資方法完全依賴單一的指標,投資組合容易產(chǎn)生較大的波動。我們在股息率的基礎(chǔ)上,增加了基本面的指標,平衡考慮投資組合的穩(wěn)定性,對原有的單因子組合有業(yè)績提升。

高股息策略的投資價值

高股息率股票具備長期投資價值,我們認為高股息的長期有效主要歸功于價值因素和股息收益率的雙重驅(qū)動。

股息率的公式可以進一步拆解為股息支付率和市盈率的倒數(shù):

一方面,較高的股息率可以幫助我們規(guī)避價值陷阱,高股息率是股票長期價值的體現(xiàn)。股息率與低估值存在著很高的相關(guān)性,但是高股息組合的超額收益顯著高于低估值的組合。這是由于許多低估值的股票基本面確實存在瑕疵,這種情況下,股票的低估值與其較差的基本面是匹配的。通過高息率做價值投資可以有效幫我們規(guī)避這一風險。

另一方面,我們看到過去接近100年的歷史中,標普500指數(shù)的總回報中有43%來自股息的收益,國內(nèi)的標普A股紅利指數(shù)的總回報中有20%來自股息的收益,這一部分的股息收益可以為投資者提供流動性和現(xiàn)金流。即使假定分紅完全是財務(wù)上的數(shù)字游戲,這流動性對于持有者來說也是有價值的,可以幫助應(yīng)對基金的贖回和分紅等情況。

中國股票市場的逐漸開放是個不可逆的趨勢。高股息策略是外資最核心的配置策略之一,隨著外資的進入,會有越來越多的資金開始追逐高股息的股票組合,高股息的股票的配置價值將進一步提升。

高股息策略在哪些市場環(huán)境更適用

高股息策略最合適的市場環(huán)境有以下三種:熊市、利率下行期、波動加劇的市場環(huán)境。

高股息策略是熊市的保護傘,熊市中,高股息策略比市場指數(shù)收益高,跌幅小。高股息策略是利率下行期的穩(wěn)定器,利率下行期高股息股票由于可以有穩(wěn)定的股息收益率,因此可以跑贏市場平均。高股息策略是波動加劇市場的壓艙石,高股息策略在波動加劇的市場環(huán)境中表現(xiàn)極為出色,在波動震蕩環(huán)境中,高股息策略可以大幅降低股票組合的波動性,在市場加速下跌環(huán)境中,高股息策略跌幅遠小于市場平均。

高股息策略較難獲得超額收益的市場環(huán)境是利率上行期,債券資產(chǎn)對高股息策略形成替代,降低了該策略的相對吸引力。

高股息策略是熊市的保護傘

高股息策略在熊市中可以遠遠跑贏市場指數(shù),主要體現(xiàn)在以下幾個方面:第一、熊市中,高股息策略比市場指數(shù)收益高,跌幅小;第二、結(jié)構(gòu)性熊市中,高股息策略的優(yōu)勢更加明顯。

牛熊市場

首先將市場劃分為牛、熊、震蕩三種市場環(huán)境。

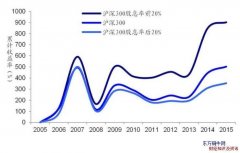

在全部時間中,高股息組合相比市場指數(shù)收益更高、波動更小。熊市中,高股息組合相比市場組合的優(yōu)勢更加明顯。

2007年-2008年的熊市、2018年1月至今的熊市中,高股息組合均跑贏滬深300指數(shù)。

單邊市場與結(jié)構(gòu)性市場

牛熊市場的劃分,除了需要看整體市場的漲跌幅,還需要考慮市場結(jié)構(gòu),如2017年與2015年完全不同,雖然指數(shù)的收益率都是大于零,但是2015年幾乎所有股票上漲,而2017年大部分股票下跌,因此,我們根據(jù)具有超額收益的股票的占比將市場分為單邊市場與結(jié)構(gòu)性市場。

高股息策略在熊市的優(yōu)勢體現(xiàn)在不同的方面。結(jié)構(gòu)性熊市中,高股息組合的優(yōu)勢在于顯著提高了組合的收益率,而在單邊熊市中,高股息組合飛優(yōu)勢在于顯著降低了組合的波動性。

高股息策略是利率下行期的穩(wěn)定器

高股息策略在利率上升時表現(xiàn)不佳,通過資產(chǎn)比價效應(yīng)債券資產(chǎn)對高股息策略形成替代,降低了該策略的相對吸引力,同時利率上升意味著未來現(xiàn)金流現(xiàn)值的顯著下降,高股息策略的吸引力可能會大打折扣。

利率上行期,高股息策略的波動會明顯增大。而利率下行期高股息股票由于可以有穩(wěn)定的股息收益率,因此可以跑贏市場平均。

高股息策略是利率下行期的穩(wěn)定器

高股息策略在利率上升時表現(xiàn)不佳,通過資產(chǎn)比價效應(yīng)債券資產(chǎn)對高股息策略形成替代,降低了該策略的相對吸引力,同時利率上升意味著未來現(xiàn)金流現(xiàn)值的顯著下降,高股息策略的吸引力可能會大打折扣。

利率上行期,高股息策略的波動會明顯增大。而利率下行期高股息股票由于可以有穩(wěn)定的股息收益率,因此可以跑贏市場平均。

高股息策略是波動加劇市的壓艙石

高股息策略在波動加劇的市場環(huán)境中表現(xiàn)極為出色。

波動加劇的市場環(huán)境下,高股息策略可以有效減小組合波動的情況下,提高收益。

尤其是在熊市與震蕩市中,高股息組合大幅減小了波動。