如果賣出期權有利,為什么不這么做

admin

賣出期權時,你就要向期權買方提供一個看漲(承約看漲期權)或看跌(承約看跌期權)頭寸。你獲得權利金,但因為市場可能朝距離行權價無限大的幅度運行,因此相關風險也是無限的。獲得的權利金越多,期權承約方的風險越低。波動率越低(通常不易預測),期權承約方擔的風險越低。通常而言,距離到期日的時間越小,期權承約方的風險越低。期權承約方還要承受期權行權的風險。這一權利是向期權買方保證的,不受賣方控制。當看漲期權買方行權時,會在行權價獲得期貨多頭合約,賣方就獲得空頭合約。當看跌期權買方行權時,會在行權價獲得期貨空頭合約,賣方就獲得多頭合約。期權買方只在有利可圖時才會行權。也就是說,可盈利性是期權買方行權的主要原因,沒有別的原因。面對已經無利可圖的期權,期權買方要么是任其到期,要么在尚有時間價值時將其賣回期權市場。按照定義,一旦期權買方行權,期權賣方一般都要產生虧損。買方行權時賣方還能獲利的唯一情況是,賣方將期權在后續市場賣出,此時期權對之前的賣方已經無利可圖。

行權風險以及無限的潛在風險,是所有期權賣方按照合約要求所要承受的風險。那么,為什么要承擔這些風險呢?原因在于,期權賣方也有有利面;能獲得權利金。這在一定程度上減少了風險,而且賣方比買方獲利的情況更多。期權買方需要有利于己的走勢才能從買入期權中獲利。如果持有期權到到期前以實現盈利,那么不僅需要一段有利于己的走勢,而且其幅度要超過支付的權利金。期權賣方可以在走勢方向有利于己(賣出看跌期權時市場上漲或者賣出看漲期權時市場下跌)的情況下獲利,而且在平靜或靜止的市場中也可獲利,這些都是期權買方做不到的。最后,即使市場走勢不利于賣方,但只要幅度小于權利金體現的幅度,那么賣方仍然有利可賺。

毫無疑問你會聽到對“賣出未抵押期權”(“naked”option writing)的警告。不過,賣出期權到底有多大風險呢?好吧,這么講,賣出期權可能是很有風險的——肯定比買入期權的風險大,但實際上低于期貨交易的風險。因為你獲得了權利金,所以賣出期權就得承擔風險,但當賣出虛值期權的情況下,你還獲得了市場價和行權價之間的緩沖。進一步來說,期權承約方可以利用防御性策略來保護自己。承約方通常會買回其空頭頭寸,就像期貨空頭交易者可以買回一樣。承約方可以在期權市場使用止損,也像期貨市場一樣。一些期權的流動性并不充足,你要把這一點考慮在內,但許多期權交投活躍,流動性可與基礎的期貨市場媲美。最后,期權承約方若陷入困境,可以買入(在賣出看漲期權時)或賣出(在賣出看跌期權時)對應的期貨合約。在許多情況下,專業交易者利用這一策略,使期權交易趨于中性。

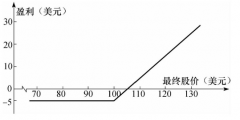

比如,假設你看漲玉米,預期會出現上漲行情,但幅度不大。此時,你可以買入期權,買入看漲期權,或者賣出看跌期權。現在是9月末,而現在期貨市場的12月玉米市場價為7美元/蒲式耳。你可以以7美元/蒲式耳的價格買入期貨,具有無限的潛在上行空間,當然(理論上)也具有無限的風險。你可以20美分/蒲式耳的價格買入12月700看漲期權,或者以20美分/蒲式耳的價格賣出12月700看跌期權。你預期市場可能上行至7.20美元/蒲式耳,所以決定賣出看跌期權。如果市場在到期日確實升至7美元/蒲式耳上方的任何位置,你就獲得了全部的權利金,也就是20美分/蒲式耳,或者1000美元/合約(當然從中扣除必要的手續費)。因此如果市場收盤在7.10美元,你就能獲得權利金(因為此時700看跌期權已經毫無價值,會被買方拋棄)。權利金就是你的盈利,與在7美元/蒲式耳買入并在7.10美元/蒲式耳賣出的期貨多頭獲利一樣多。然而,期權賣方會實現盈利——當到期時玉米價格為7美元/蒲式耳,但該價格只能使期貨交易者在該頭寸上不虧不賺。

你可以看錯,但不會虧損。期權到期時,如果市場跌至6.80美元/蒲式耳,那么盡管期貨多頭交易者會出現20美分/蒲式耳的虧損,但是期權賣家仍然可以以20美分/蒲式耳的價格履約,最終不虧不賺……期權賣家對市場上漲的預期出現了錯誤,但這里并沒有產生虧損。賣期權的美麗就在于,你可以出錯,但仍然盈利。在這個例子中,如果市場在到期前達到6.95美元/蒲式耳,那么可以以5美分/蒲式耳的價格賣出,獲得15美分/蒲式耳的價格收益。你可以出錯,但是仍然賺了錢,這在期貨市場是不可能的,在我能想到的其他任何投資上也是不可能的。優勢在期權賣方一側,因為大多數期權在到期時確實一文不值,從不會被行權。不過,收益也不是無限高。

這里有一個障礙:期權賣方能獲得的最大收益就是權利金,一分也多不了。風險要比買入期權高,而且對于一些交易者來說,為了獲得這種潛在收益,其所冒風險有些太高。這就需要權衡。賣方具有有利于己的優勢,但買方擁有更大的潛在收益。這并不是說賣方會被風險束縛。與期貨市場一樣,期權市場的風險是可以管理的。就像期貨市場的空頭交易者一樣,期權賣方可以通過在期權市場回補平倉而出場。期權市場是接受止損訂單的。你為什么不賣出期權呢?對于那些了解風險并知道如何控制它的人來說,賣出期權并沒有什么。然而,一些交易者就是自己難以截斷損失(最重要的課程之一),所以只有買期權——其他的都不做。你知道自己是什么樣的人。